Блог им. LongTermInvestments

Анализ Яндекс – резкая трансформация бизнеса

- 27 июля 2022, 12:14

- |

Общие вводные

Перед тем, как перейти к обзору отчета насколько общих вводных о компании, которые произошли с момента предыдущего обзора в мае:

- В июне Яндекс выкупил и погасил 93% конвертируемых облигаций и до сентября планирует выкупить остаток. За каждую облигацию номиналом $200 тысяч компания заплатила $140 тысяч + 957 акций. Хорошая сделка для Яндекса – акции на Мосбирже уже после роста последних дней стоят $35, а при выкупе облигаций оценены в эквивалент $62 за акцию. При этом облигации держали в основном зарубежные инвесторы, которые сейчас не могут их продать. Для погашения облигаций Яндекс где-то взял кредит, об этом далее.

- Аркадий Волож попал под санкции ЕС. Его контролирующий с точки зрения голосов пакет принадлежит специальному трасту, после введения санкций Волож отказался от права принимать решения в компании, теперь его пакетом голосуют независимые члены СД Яндекса. Сама компания пока не попала под какие-либо санкции.

- По слухам Яндекс может купить Delivery Club или обменять его на Дзен/Новости с VK. Далеко не факт, что это произойдет и что такую сделку одобрит ФАС, но если она случится, то это позитив – фактически на рынке доставки готовой еды Яндекс станет доминирующим игроком, как ранее случилось с Такси.

- Госдума ограничила налоговые льготы для части “высокорентабельных” IT-компаний, к которым отнесла сервисы такси, доставки еды и прочей доставки. Яндекс позже заявил, что это никак не отразится на бизнесе (сейчас этих льгот нет). Но конечно очень забавно, что доставка еды, которая убыточна почти во всем мире за пределами Китая (в том числе в России), считается “высокорентабельной”, а Авито или Поиск того же Яндекса, которые действительно работают с огромной маржой – нет.

В целом главное позитивное изменение – это решение вопроса с бондхолдерами. Теперь у компании больше гибкости с точки зрения возможных изменений в корпоративной структуре, покупки/продажи активов и т.д. Далее перейдем к отчету.

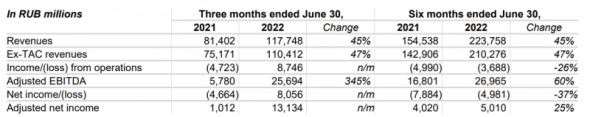

Отчет за Q2 2022

Отчет оказался на удивление хорошим – Яндекс резко вышел из убытка в прибыль и показал рекордную за всю историю EBITDA. Кроме того, большинство бизнесов всего за квартал резко стали прибыльными. Было ожидаемо, что компания начнет сокращать издержки, и я уже много лет пишу о том, что опекс Яндекса в значительной степени эквивалентен капексу в капиталоемких бизнесах, и временные убытки – это инвестиции в рост, а не проблемы бизнес модели. Но даже для меня такая быстрая трансформация стала неожиданным позитивным сюрпризом.

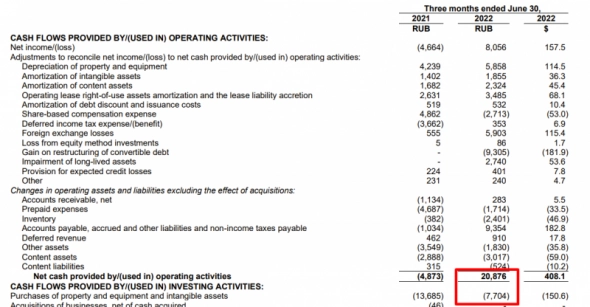

В Q2 у Яндекса положительная операционная и чистая прибыль, со всеми поправками на SBC (Stock-based compensation) и т.д. Также компания заработала 13 млрд рублей FCF, и это опять таки “чистые” цифры, так как выплат сотрудникам акциями теперь нет (точнее формально они есть, но пересчитываются в денежный эквивалент), поэтому все расходы компании стали денежными.

На 30 июня у Яндекс было 75 млрд рублей кэша на балансе, из них 23 млрд ($463 млн) на зарубежных счетах. На 31 марта было 88 млрд рублей, но основная разница за счет курса доллара, который за квартал упал примерно с 83 до 55. С поправкой на этой кэша за квартал в России стало больше, а на зарубежных счетах чуть чуть меньше. При этом конвертируемые облигации, которые на 31 марта оценивались в 104 млрд рублей, сменились долгом (не уточняется каким, видимо банковским) на 50 млрд рублей. В итоге всего за квартал Net Debt в 16 млрд рублей сменился Net Cash в 25 млрд рублей. Правда количество акций в обращении (Fully Diluted) выросло с 364 до 376 млн, но все равно такая трансформация баланса компании очень позитивна.

Далее коротко рассмотрим отдельные сегменты бизнеса.

Поиск

У Поиска в Q2 была рекордная выручка и EBITDA, хотя второй квартал традиционно не самый сильный с точки зрения сезонности. Выручка выросла на 31% YoY – несмотря на уход западных рекламодателей и сильный спад в некоторых индустриях (например, авто), бизнес все равно сильно вырос, в основном за счет среднего и малого бизнеса. Естественно, сильно помог уход Google и Meta, что позволило перекрыть общее падение рекламного рынка, которое по прогнозам аналитиков может составить целых 38% в 2022 году. Также Поиск показал рекордную EBITDA маржу на уровне 56%, которая исторически держалась в районе 48-50%. И Яндекс продолжает увеличивать свою долю в поиске в России на всех типах устройств. В общем, на удивление очень сильные результаты в основном бизнесе.

E-commerce, Mobility и Delivery

Еще один приятный сюрприз в следующем по значимости блоке бизнеса. В прошлом обзоре я писал, что Яндекс объединил в один сегмент Такси, E-commerce и Доставку, чтобы скрыть сильную убыточность отдельных бизнесов, в первую очередь Маркета (тем более организационно ими управляет один человек). И что компания явно попытается вывести объединенный сегмент в прибыль, перекрыв прибылью Такси сильно убыточный Маркет. Так и произошло, причем всего за один квартал – очень быстро и также очень позитивно.

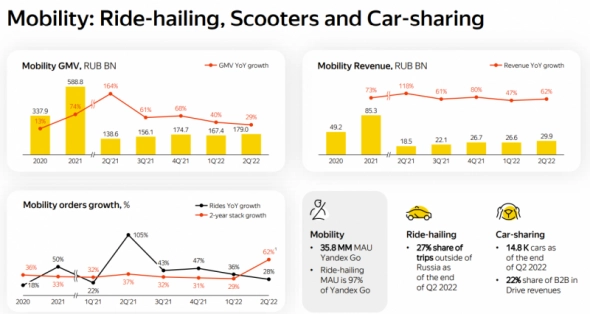

Такси в условиях минимальной конкуренции продолжил отлично расти в России, но еще быстрее заграницей, особенно за пределами СНГ, где количество поездок выросло в 4 раза год к году. Для Яндекса очевидно закрыты сейчас многие рынки в текущих реалиях, но компания делает ставку на Африку, и пока там, судя по всему, неплохие результаты, пусть и с низкой базы.

Яндекс.Драйв при этом, наоборот, немного сжимается – за квартал количество машин в сервисе уменьшилось с 17 тысяч до 14.8 тысяч. Но это небольшой сегмент бизнеса, который не оказывает значимого влияния на показатели. Также в сегмент Mobility входят самокаты – Яндекс говорит, что доволен результатами, но цифр не раскрывает и это пока тоже очень маленький бизнес.

Единственный сегмент бизнеса, который значительно пострадал во втором квартале – E-commerce, в первую очередь Маркет. Яндекс очевидно сильно сократил издержки и инвестиции в рост бизнеса, из-за чего темпы роста резко упали с 164% YoY в Q1 до 67% в Q2, и бизнес упал примерно на 10% QoQ. Для сравнения Wildberries в Q2 вырос относительно Q1 и рост год к году составил 92% согласно пресс-релизу (хотя у меня получается 108%, если сравнивать с данными годовой давности – странное расхождение). Ozon пока не отчитывался – рискну предположить, что его результат будет где-то посередине между WB и Маркетом – рост замедлится, но не так сильно.

При этом комиссионная выручка Маркета выросла QoQ, несмотря на снижение GMV, т.е. Маркет поднял комиссии или снизил скидки и начал больше зарабатывать. Но еще интереснее, что Лавка стала прибыльной в России по Adjusted EBITDA. Конечно, в случае Лавки это еще не говорит о чистой прибыли или FCF (редкий для Яндекса капиталоемкий бизнес), но все равно это очень хороший результат. Про Лавку и Еду был забавный комментарий, что сервисы показали хорошую динамику, несмотря на то, что значимая часть их активных клиентов уехали из крупных городов (= из страны) в марте-апреле. Лавка продолжает развиваться в Израиле, какая судьба бизнеса в Лондоне и Париже – пока непонятно, но думаю Яндекс их закроет в ближайшее время.

Наконец, еще одна часть “оффлайн” бизнеса Яндекса это Доставка (=Логистка) и Яндекс.Еда. Доставка сохранила показатели где-то на уровне прошлого квартала (это все еще рост на 70% YoY), несмотря на снижения бизнеса части крупных клиентов и вышла в прибыль в России и СНГ. Яндекс.Еда пока убыточна и бизнес немного снизился QoQ – сегмент ресторанов из-за ухода McDonald’s из России, который обеспечивал значимую долю заказов, а E-Grocery из-за общей динамики рынка (про это наверное сделаю отдельный пост, когда отчитаются все продуктовые ритейлеры).

Другие сегменты бизнеса

Медиасервисы теперь называются Plus and Entertainment Services. Это похоже единственный сегмент бизнеса, где Яндекс пока не сильно оптимизирует экономику. Вероятное объяснение этому заключается в том, что подписка Яндекс.Плюс помогает увеличивать выручку и прибыль других сегментов Яндекса (пользователи с Плюс генерируют 60% GMV Маркета, Еды и Лавки и до 85% чаще пользуются сервисами, чем пользователи без Плюс). Фактически Яндекс пытается сделать аналог Amazon Prime, который тоже явно убыточен, но поддерживает огромный бизнес остального Amazon.

Classifieds сильно замедлил рост выручки (в основном из-за Авто.ру, так как автомобильный рынок кратно упал), но остался прибыльным. Интересно, что прочие сегменты бизнеса, наоборот, резко ускорили рост и при этом значительно сократили убыток. Основной рост принесли Cloud (бизнес начал расти еще быстрее на фоне хода западных конкурентов и стал прибыльным) и Девайсы (решили проблемы с логистикой, резко увеличили продажи и тоже стали прибыльными). Основной убыток в этом сегменте

Если вернуться к общей картине, то изменение EBITDA за квартал по сегментам конечно выглядит очень круто. Бизнес Маркета немного пострадал из-за оптимизации расходов, но большинство других сегментов продолжили расти. При этом в Яндексе не было сокращений, которые сейчас массово происходят в зарубежных технологических компаниях (подозреваю, что небольшое снижение количества сотрудников было из-за людей, которые уехали из страны и не вернутся).

В целом этот отчет Яндекса – отличная иллюстрация того, как финансовые показатели качественного технологического бизнеса могут резко преобразиться, если в компании меняются приоритеты с быстрого роста на оптимизацию расходов и прибыль.

теги блога Илья Воробьев

- AA

- AAPL

- Alcoa Corporation

- Alphabet

- AMD

- Apple

- Arenadata

- AT&T

- BA

- Baidu

- BlackRock

- Boeing

- coca-cola

- DAL

- Diasoft

- Disney

- FB

- finex etf

- Goldman sachs

- GOOG

- GS

- Headhunter

- IBKR

- IBM

- INTC

- Intel

- Intel Corporation

- interactive brokers

- ipo

- IPO 2024

- iva technologies

- jnj

- JPM

- JPMorgan

- KO

- Microsoft

- microstrategy

- MSFT

- Netflix

- OGI

- Ozon

- petropavlovsk

- Philip Morris

- Positive Technologies

- RTKM

- RTKMP

- S&P500

- SNAP

- softline

- SPO

- Starbucks

- Taiwan Semiconductor Manufacturing Company Limited

- tencent

- tesla

- TSLA

- TSM

- UAL

- United Airlines

- VK

- VKCO

- Wells Fargo

- WFC

- Whoosh

- wush

- YDEX

- акции

- акции США

- американский рынок

- Аренадата

- Астра

- Астра Групп

- банки США

- Всеинструменты.ру

- Газпром

- Группа Позитив

- доллар

- доллар рубль

- Илон Маск

- инвестиции

- каннабис

- Китай

- кризис

- криптовалюта

- натуральный газ

- нефть

- облигации

- отчетности

- отчетности банков

- отчеты МСФО

- прогноз по акциям

- Софтлайн

- СПб Биржа

- форекс

- экономика

- юань

- Яндекс

- япония