Блог им. Razb0rka

RAZB0RKA отчета МТС по МСФО 3кв'22. Как там экосистема?

- 19 ноября 2022, 15:58

- |

Отчеты МТС из разряда тех, что можно смотреть раз в год

Если нет штрафов США за «бакшиш» в Узбекистане, то квартальные показатели компании достаточно стабильны и предсказуемы

Подробный разбор финансов компании делал по итогам 1п'22

https://t.me/razb0rka/217

https://t.me/razb0rka/217Сегодня в отличие от прошлого раза предлагаю посмотреть только на основные показатели:

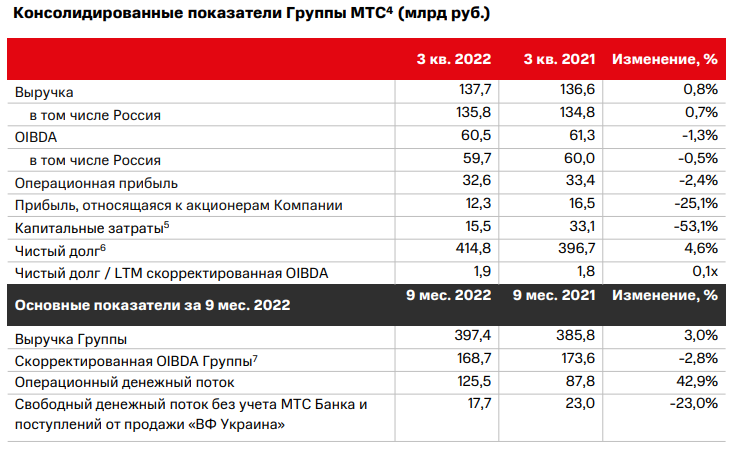

Сама компания в пресс-релизе приводит следующие показатели

Обратите внимание, показатели 3кв'21 пересчитаны с учетом выбывших украинских активов и Nvision

Без пересчета выручка в 3кв'22 была чуть ниже прошлого года

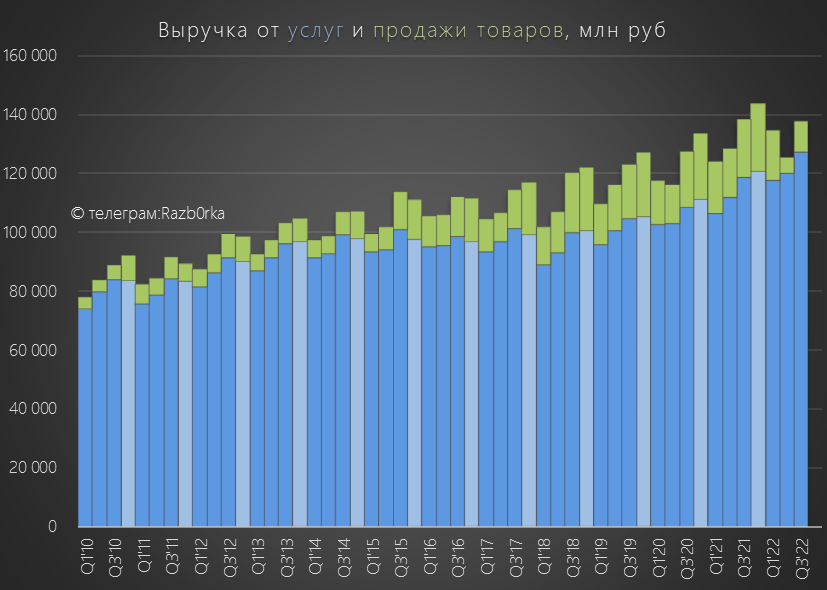

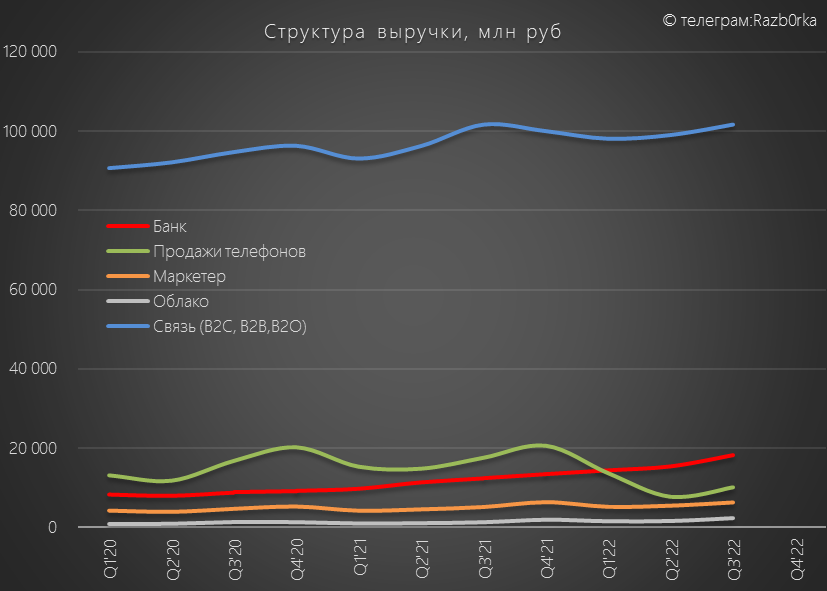

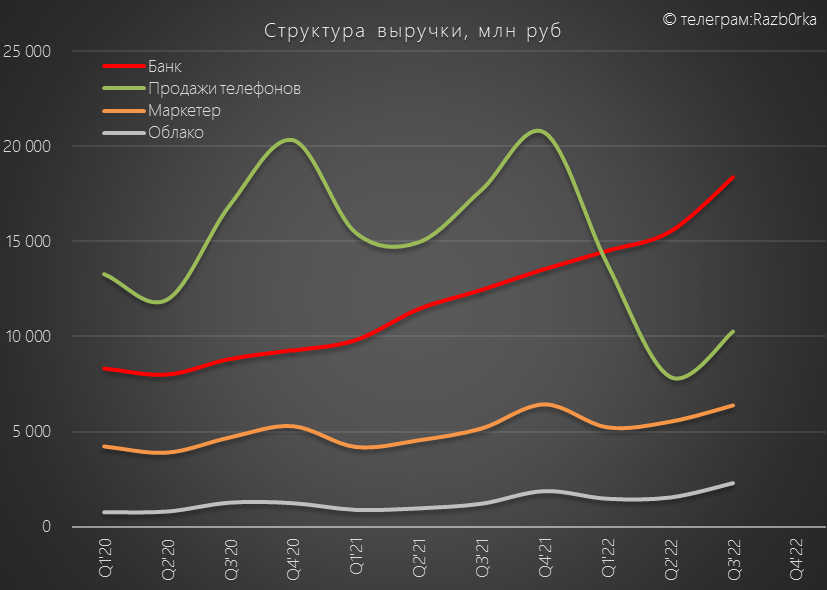

Стагнация выручки вызвана падением продаж телефонов из-за проблем с поставками

Падение выручки от продаж телефонов было компенсировано увеличением выручки МТС банка, МТС-маркетера и облачного бизнеса

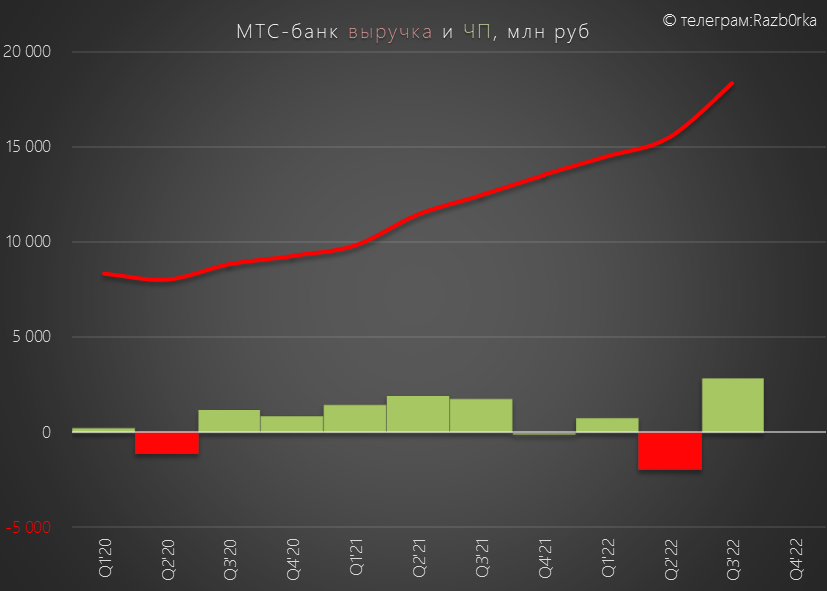

Давайте отдельно посмотрим на результаты МТС Банка — это интересно в контексте информационного вакуума о состоянии банковского сектора

МТС-банк исторически не самый прибыльный банк, но даже у него в 3кв'22 была рекордная прибыль

Стоит отметить что банк является важным элементом экосистемы МТС

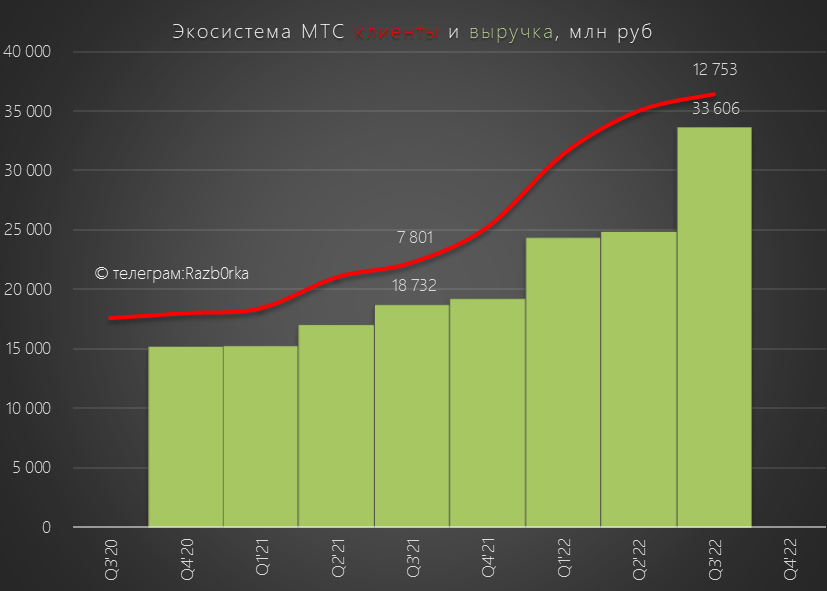

На конец 3кв'22 в экосистеме было уже 12.8 пользователей, это 16% активных абонентов МТС

Рост количества пользователей в 3кв сильно замедлился, а вот выручка наоборот сильно выросла

Одна из причин такой разнонаправленной динамики показателей это повышение цены на подписку МТС ПРЕМИУМ

Думаю теперь вам стало понятнее как развиваются бизнес-сегменты, пора переходить к прибыли

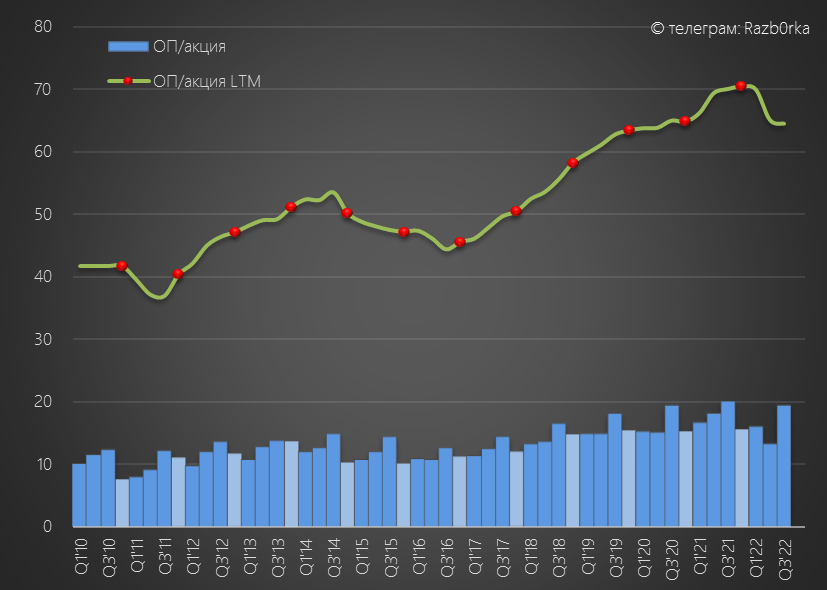

Опер.прибыль МТС в 3кв'22 как и выручка была чуть меньше чем год назад

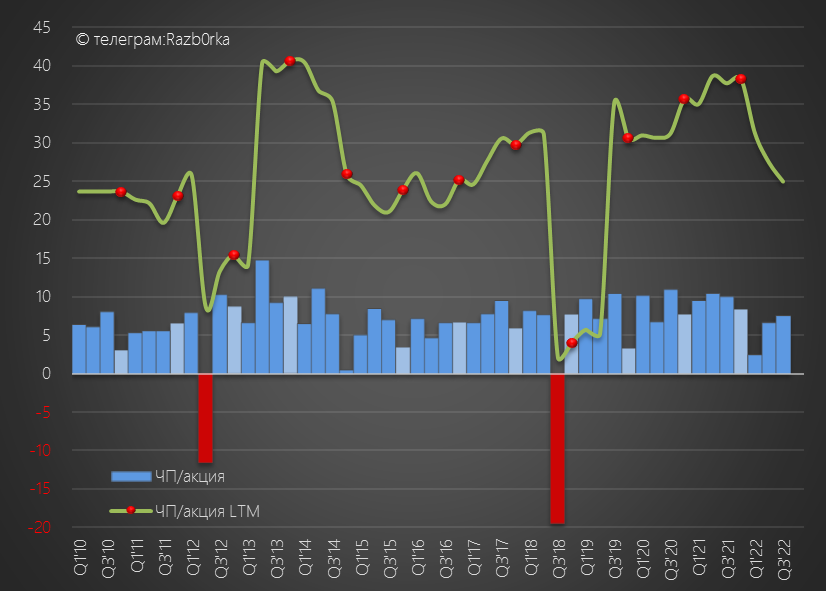

В пересчете на акцию опер.прибыль 3кв'22 19 руб, а за 9м'22 49 руб

Чистая прибыль на акцию в 3кв'22 cоставила 7.5 руб против 10 руб год назад

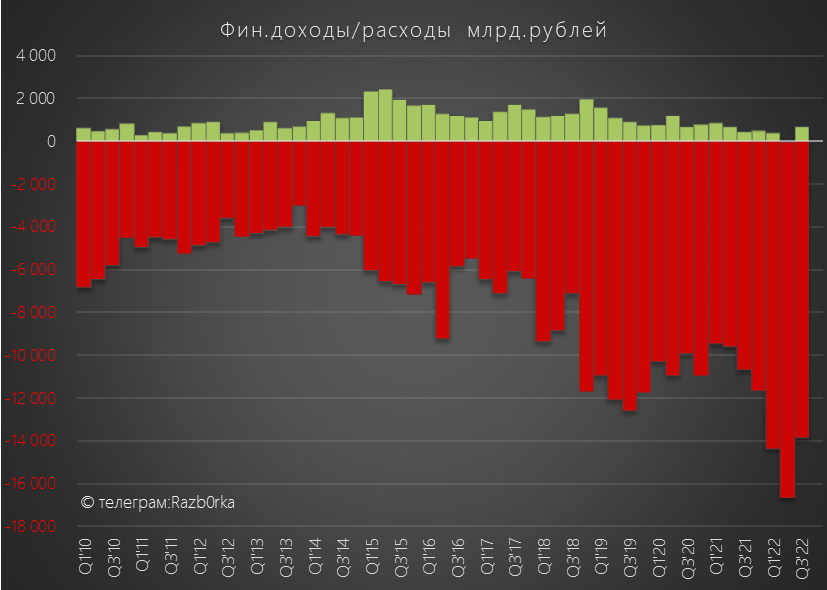

Основным фактором снижения прибыли год к году является рост расходов на обслуживание долга

Стоит отметить, что даже после снижения ставки ЦБ, фин.расходы по-прежнему значительно выше прошлого года

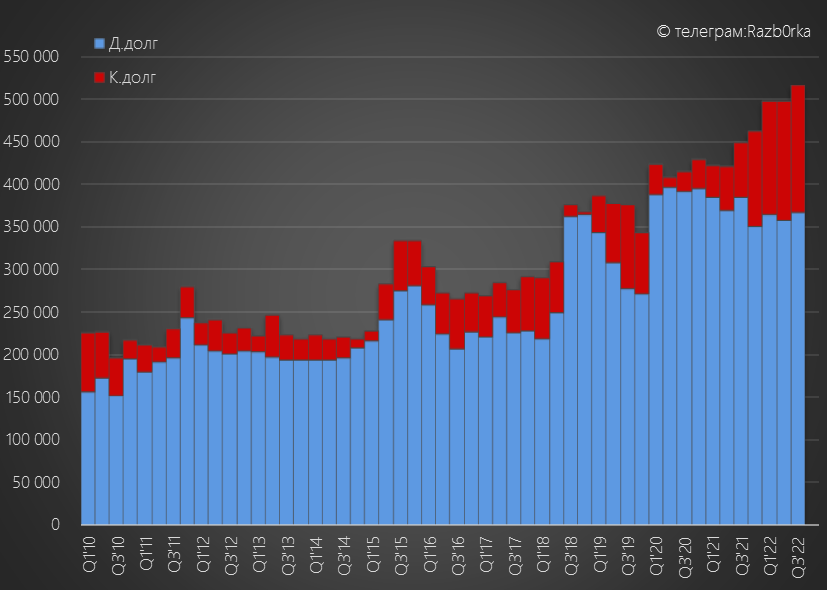

Как в прочем и сам долг, который на 66 млрд больше чем год назад

В 3кв'22 компания опять увеличила долг выпустив облигаций на 20 млрд руб

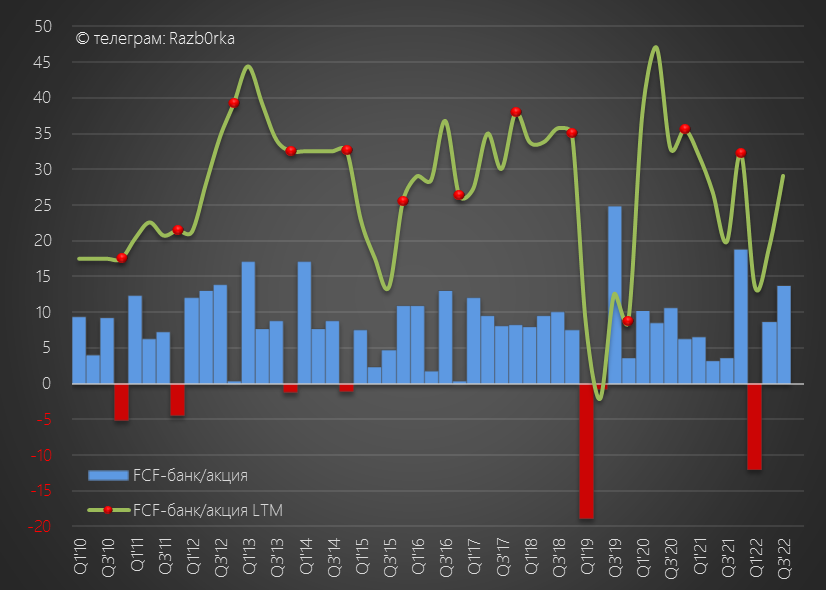

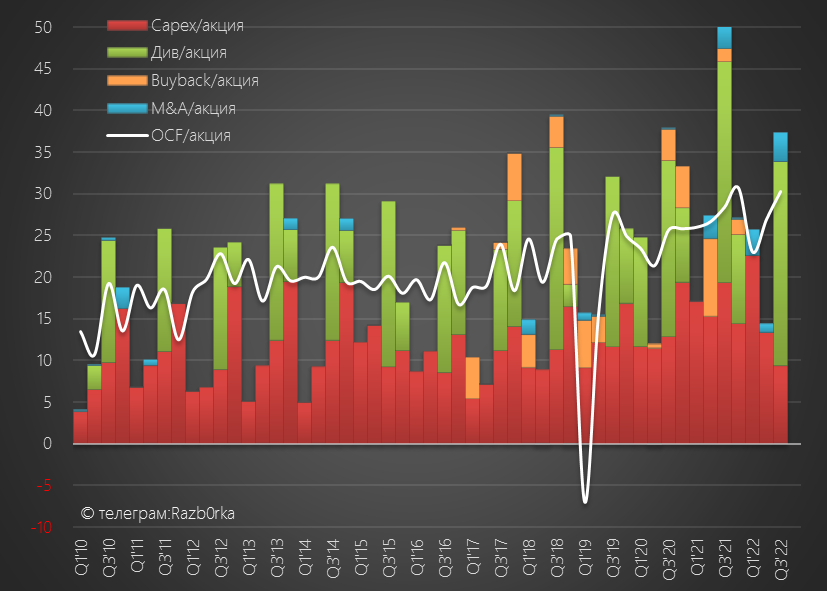

При этом, свободный денежный поток (FCF) в 3кв'22 был положителен, около 14 руб/акция

Рост денежного потока произошел за счет роста операционной прибыли и 2-кратного снижения капитальных затрат

Сокращение кап.затрат компания в пресс-релизе обьясняет ограничениями на закупку оборудования

По итогам 9м'22 свободный денежный поток составил всего 10 руб/акция

В 3кв прошла частичная выплата дивидендов за 2021 год

Дело в том, что компания решила отложить выплату дивидендов держателям ADR до момента полной конвертации бумаг в Январе'23

Дивиденд за 1п'22 компания не обьявляла, новая дивидендная политика так же пока не известна

Если компания перейдет на выплату 100% свободного денежного потока, то годовой дивиденд при текущих показателях будет в районе 30-35 руб/акция

Расчетная дивидендная доходность 13-15%

Потенциал роста прибыли, денежного потока и дивидендов компании видится ограниченным

Есть надежды на рост экосистемы, МТС-маркетера и облака — но пока это слишком незначительные сегменты

Напишите в комментариях что вы думаете про перспективы компании

Все выводы как обычно вы делаете сами!

Телеграм t.me/razb0rka

Smart-lab smart-lab.ru/my/Razb0rka/

© RAZB0RKA 2022-2022. Все материалы данного канала/сайта/блога являются объектами авторского права (в том числе дизайн). Запрещается копирование, распространение (в том числе путем копирования на другие сайты и ресурсы в Интернете) или любое иное использование информации и объектов без предварительного письменного согласия правообладателя. Вся информация предназначена исключительно для информационных целей. Автор RAZB0RKA не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником

теги блога Razb0rka

- 1 полугодие

- debeers

- EN+

- FCF

- Ozon

- usd

- X5

- акции

- алмазы

- Алроса

- АФК Система

- башнефть

- бизнес-план

- ВТБ

- Выручка

- Газпром

- Газпромнефть

- ГМК Норникель

- график

- график акции

- Гуцериев

- данные

- ДВМП

- Детский мир

- дивиденды

- добыча

- добыча газа

- добыча нефти

- Добыча нефти в России

- доллар

- золото

- инфляция

- контейнерные перевозки

- курс валют

- лента

- Ленэнерго

- ЛСР

- Лукойл

- м.видео

- мать и дитя

- Мвидео

- МГТС

- ММВБ

- ММК

- МосБиржа

- Московская Биржа

- МОЭСК

- МСФО

- МТС

- нерезиденты

- нефть

- НКХП

- Новатэк

- Норникель

- ОГК-2

- операционные показатели

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- потребление

- прибыль

- прогноз

- прогноз дивидендов

- прогноз по акциям

- продажи

- Распадская

- результаты торгов

- РЖД

- Роснефть

- Россети

- Россети Волга

- россети ленэнерго

- Россети Московский регион

- Россети Центр

- Россети Центр и Приволжье

- Россия

- Росстат

- РСБУ

- рубль

- Русал

- Русгидро

- Русснефть

- Самолёт

- сбер

- сбербанк

- Сегежа

- Сегежа групп

- сургутнефтегаз

- Татнефть

- Тинькофф

- тинькофф банк

- Х5 Retail Group

- ЦБ

- Экспорт России

- экспорт газа

- электроэнергия

- Юнипро

- Яндекс

А есть расчеты сколько нужно времени и средств МТСу при текущем положении дел для сведения долга к приемлемым значениям?

Melorka, чистый долг 415 млрд руб, FCF LTM 49 млрд руб

Если не платить дивиденды, то при текущих денежных потоках нужно 9 лет

Гена Петров, отрицательный капитал это фишка почти всех телекомов

Ra Ga, вы верите китайской, турецкой и бразильской отчетности?

t.me/razb0rka/582