Блог им. Lazy_U

АФК Система.Шадрин.Эссе - Рецензия.

- 28 января 2023, 20:47

- |

Осенью я дал в одном из чатиков публичное обещание сделать рецензию эпоса Шадрина. Вот и настало время платить по долгам: я прочитал все 200+ страниц эпоса и таков мой вердикт.

Важно: данной работа – это анализ чужого труда, я не буду придаваться самостоятельной оценке АФК «Система», а лишь интерпретировать. Когда-нибудь и у меня дойдут руки до Системы, но, возможно, я прежде устроюсь аналитиком в какую-нибудь УК. Или нет. Или да. Также для ответа на мои (и не только) вопросы по его концепции мы с Александром провели созвон, запись которого лежит тута.

Итог

200-страничное эссе Шадрина, учитывая текст от 2011 года – это хороший обзорный материал для введения в активы Системы; некий «гид» по активам Системы. Система имеет множество активов с запутанной судьбой. Это эссе позволяет кристаллизовать представление об активах, перспективах их рынков и прочее. Однако это не позволяет назвать труд «аналитическим материалом» или «оценкой перспектив». Шадрин со всей любовью изучил «его милфу», все клеточки её тела, но забыл о самом важном – оценке и анализе. Как по мне оценка бизнеса и его перспектив была произведена на минимальном уровне. Концепция «фонда» также неразвита в достаточной степени и скорее отражает желаемое автором, но не жизнеспособную теорию.

Данное эссе — хороший первый шаг к оценке и анализу компании, но не исчерпывающий. Первый этап оценки и анализа бизнеса предполагает исследовательскую деятельность со поиском и систематизацией данных. Именно этот этап и покрывается этим эссе. Если вам предстоит провести собственный дотошный анализ АФК «Система», то следует задуматься о прочтении этого материала, т.к. оно за умеренную цену экономит много трудо-часов. Также это эссе интересно читать, но за этот интерес я бы уже не стал платить.

Оценки

Оценка большей части непубличных компаний осуществлялась через сделки, по которым Система приобретала активы и это не вызывает особых вопросов, если не учитывать временной лаг между сделками и датой оценки. Однако в тех непубличных активах, где автор отступал от этого метода уже больше вопросов:

Например, оценка East-West United Bank была значительно выше капитала и как итог 14 млрд рублей. Я бы скосил 4 ярда. Или БЭСК, оценённый по P/E 5.5х – это многовато в сравнении с аналогами, учитывая непубличный характер компании. А Бинофарм с оценкой P/ELTM 25х и EV/OIBDA 9х… Очень оптимистично, видимо, с любовью.

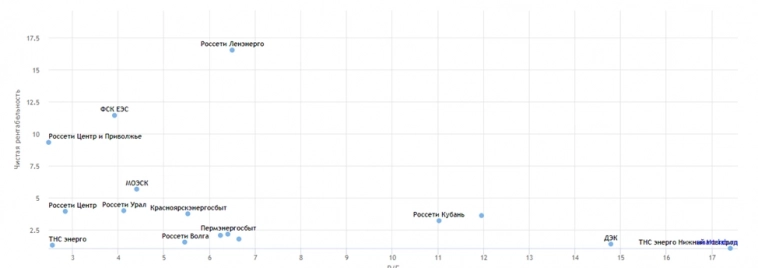

При этом же оценки публичных компаний не производились вовсе, а исключительно использовалась рыночная оценка доли АФК. Как по мне это недостаток статьи, который откликается в прогнозах. Также не проводилось исследование свободного денежного потока как публичных компаний, так и всей группы, что в текущей ситуации важно.

Ирония всей оценки текущих активов в том, что по его расчётам текущие активы системы составляют 680 млрд рублей, а акции должны стоить 46,72 рублей, что лишь на 22% выше, чем хай 2021 года. Однако я взял на себя наглость скорректировать его оценки:

- Сначала убрал, как я посчитал, завышенные оценки непубличных дочек: — 25 млрд в сумме

- Потом убрал у непубличных дочек 10% на неликвидность актива, что ещё -30 млрд (само по себе это не очень верно, т.к. большая их часть оценена методом сделок, а там уже должно быть это зашито, но я художник и я так вижу)

- А потом у всех оставшихся активов снял -15% за холдинговую структуру: ещё – 93,75 млрд

- Итого у меня осталось 531,3 млрд рублей, если вычесть чистый долг корп.центра то выйдет 291,3 млрд рублей капитализации или 30 рублей на акцию.

Удивительным образом выходит меньше хая 2021 года. И это я ещё умеренно отнял за холдинг, т.к. ГПБ «оттяпал» 22,5% от EV или 42,2% от СЧА (и тогда бы вышло 25 рублей на акцию)

И в этой связи у меня вопрос: если мы имели оценку компании близкой к «раскрытию полной стоимости активов по Шадрину» полтора года назад на хайпе IPO пары дочек и перегретом рынке, то может быть не стоит считать все эти непубличные дочки, а просто дождать очередного перегретого рынка?

Перспективы

Перспективы оценок компаний Саша брал будто наобум. В тексте не приведено ни одной DCF-оценки, лишь единицы прогнозных показателей компании для проведения оценки через мультипликаторы. При этом и анализ рынка компаний также был неглубоким и чаще всего покрывался материалами самих компаний или Системы. Условно мне не понятно почему Cosmos Hotel Group, которую автор сам называет «болотом» и «практически в ноль работает» должна из 7 млрд перейти в 20 млрд оценки за 7 лет. И это при том, что он сам указывает на планы компании в CAPEX в 50 млрд рублей. Т.е. мы имеем холдинг/фонд, который осуществляет 50 млрд инвестиций в бесперспективное направление и это типа ок? При том что за весь 2021 год инвестиции материнской компании были 53,8 млрд рублей. Год инвестиций для «практически в ноль»? Ладно, допустим это «соц.нагрузка» этой компании. Это при том, что значительное число дочерних компаний требуют очень много инвестиций: Мин.воды, Рыбы, Электрозавод, фарма, Ситроникс да даже Сегежа с Озоном очень бы хотели денюжек. Ответ же на вопрос «как Система найдёт деньги на это всё» был «они справятся или сократят инвестиции». Шик.

И при таких больших необходимых инвестициях рост чистого долга матери до 2027-2030 оценивается в 120 млрд рублей? Спорно. За последние 7 лет основной прирост чистого долга был на выплате по суду с Роснефтью. И хватит ли за ближайшие 4-7 лет в инвестиции в такие дыры денежного потока от МТС и БЭСКА – кто знает. Одно играет на стороне АФК точно – это инфляция. Этот долг будет съедаться инфляцией.

Существенным недостатком является отсутствие какого-либо стресс-теста устойчивости Системы как холдинга/материнской компании банально из минимальной модели оплаты затрат на КУиАР`а и долгов, если, условно, упадёт отдача от МТС или возрастёт ставка долга. А стоило бы подумать о таком сценарии.

Концепция «фонда»: эволюция или реваншизм?

11 лет назад Шадрин писал текст (ссылка) о том как Система должна стоить 100 и достижения цели не произошло в силу множества причин. Новая концепция – это точно новый взгляд на старую идею или попытка отыграться у времени?

Основа любого фонда – это его активы и управляющий (Управляющая компания). И если про активы мы поговорили изрядно, то про управляющего есть много вопросов.

Управление фондом. Очень много Саша описывал успешные проекты, но неудачных маловато описано: вскользь упомянуты убытки от Sistema Shyam TeleServices в размере 3.5. млрд $, истории с Ситроникс и НИС. В тексте от 2011 года SST описывалась как гиперпотенциальный актив, но уже тогда были видны сомнительные перспективы и большая капиталоёмкость. Тема предыдущих оборонных проектов не раскрыта: не уж то после 2014 компания не осознавала санкционные риски этих активов и сохраняла их до 2022? Особенно в контексте значительной санкционной чувствительности значительного количества активов.

Комиссии фонда. За 2021 год КУиАР составил 17.1 млрд рублей. Если исходить из моих текущих оценок Активов под управлением, то это комиссия в размере 3,2% (от оценок ГПБ – 3,5%, от оценок Шадрина 2,5%). Вознаграждение работников АФК хоть и зависит от успешности их сделок, но в среднем за 8 лет составляет 12,25 млрд рублей. При том что за это время активы значительно выросли нет никакой гарантии, что в дальнейшем вознаграждение «управляшки» не будет расти. При этом такую «плату» можно обосновать историей успешных проектов, но не стоит забывать и о неудачах.

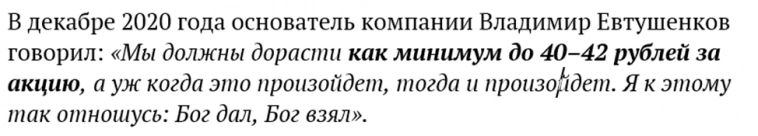

Оценка пая фонда. Верно отмечено Шадрином, что концепция фонда предполагает возможность войти и выйти из фонда по оценке близкой к его СЧА. Однако если в фонде это закреплено разными документами, то здесь нет никакой гарантии, что соответствующая цена «пая» будет достигнута и об этом же говорит и главный акционер:

А если главный акционер не собирается это реализовывать, то на что тут надеяться? На дивиденды тоже рассчитывать не приходится, т.к. размер их несущественен, а дивидендная политика нарушается.

Как итог эта концепция выглядит скорее попыткой отыграться за неудачный прогноз 11-летней давности. В них слышны отзвуки философии Арсагеры, которая также постулировала о необходимости компаний подводить капитализацию под балансовую стоимость капитала. Однако в текущих реалиях нет ни одной предпосылки почему компания начнёт значительный выкуп акций вместо продолжения скупки и развития активов. И как итог миноритарий не получает ничего: ни котировки по СЧА, ни хороших дивидендов. Всё что остаётся – это тихая надежда на рост активов под управлением и когда-нибудь что-нибудь ещё. Грустно.

Как итог я хохмы для соотнёс доводы Шадрина 11-тилетней давности и текущие:

теги блога Алексей Таболин | Zainvest

- 2023

- Fesco

- FESH

- IPO

- X5

- автомобили

- акции

- Акции РФ

- алюмимний

- анализ акции

- артген биотех

- Астра

- АФК Система

- банк

- банки

- будущее

- виэ

- возобновляемая энергетика

- ВТБ

- ВТБ инвестиции

- газ

- Газпром

- ГМК

- ГМК НорНик

- ГМК НорНикель

- ГПб

- ДВМП

- денежный поток

- день инвестора

- Дивидендные акции

- дивиденды

- доход

- идеи

- инвестиции

- инсайд

- инфляция

- инфляция в России

- ИСКЧ

- макро

- макростатистика

- макроэкономика

- Медицина

- Медси

- МТС

- накопления

- никель

- Новатэк

- Норильский Никель

- Норникель

- норникель гмк

- Облигации

- открытие

- отчеты МСФО

- переоценка

- перспективные акции

- портфель

- портфель акций

- портфель инвестора

- Потанин

- прибыль

- прогноз

- прогноз 2023

- прогноз по акциям

- процент

- Ребалансировка

- риск

- роснефть

- Русагро

- русал

- рынок

- санкции

- сбер

- сбер банк

- сбербанк

- система

- слияние

- СМЗ

- Соликамский магниевый завод

- спекуляции

- ставка

- суд

- счет

- ТА

- Тиньков Банк

- Тинькофф

- Толпа

- уголь

- ФА

- фондовый рынок

- ФСК Россети

- Х5

- Х5 Retail Group

- ЦБ

- Шадрин

- экономика

- экономика еврозоны

- экономика европы

- экономика России

- экономика США

- Яндекс

Он же как ребенок, оценивает компании как взрослый, но потом наступает реальность политическая и он впадает в уныние, плачет, что началась война, что деньги с рынка ушли, обижается на действительность и т.д.

Теперь он типа рассматривает другие рынки, но там таких Шадриных мотали на одном месте, с таким подходом, он совсем не Баффетт!

И потом — в какой актив?! Ладно бы в Сбер влюбиться, так нет же ж.

Любовь зла — зоофилы подтвердят.

В РФ компаний для анализа с гулькин нос, раз два и обчелся. А он старательно по классической школе, их зазубривает, хотя я их оцениваю по дивидендам, по дисконтированию денежного потока, а это всё перекрывает и PE и прибыль и другие биссектрисы… (всё упрощает задачу, итог один)

А вот когда компаний несколько тысяч, тогда это может сыграть на руку, а у нас их 10-20.

А насчет влюбленности — я же написал, ребенок, это детские комплексы.

Ребят вы пытаетесь по стандартным моделям оценить бизнес в РФ, серьезно ?

и какую компанию не приватизируют в течении 5 ближайших лет, проще к гадалке сходить.

Старых правил нету, все забудьте о них, особенно на рынке РФ.

Но по цене где-то 8-10 и на малую долю. А так интересный актив =)

А для себя давно решил, зачем мне компании прокладки холдинги, если можно сосать дивидендную титьку напрямую. Поэтому я 13 лет в МТСе