Блог им. Vadim_Vadimych

Анализ эффективности бизнеса «Сбера» за последние 5 лет в сравнении с конкурентами.

- 03 июля 2023, 19:20

- |

В декабре этого года, руководство банка планирует представить стратегию развития на ближайшие несколько лет вплоть до 2026 года. А пока давайте разберем насколько эффективно велась деятельность в течении последних 5 лет, с 2018 по 2022 год. Срок достаточный для того, чтобы оценить заданный курс по которому движется организация. И заодно узнаем, стоит ли рассматривать «зеленый банк» как потенциально интересную инвестиционную идею, или все же лучше обратить внимание на другие компании. Проведем анализ именно с точки зрения показателей эффективности работы финансово-кредитного учреждения. Возьмем только самые наглядные показатели для данного сектора. Пора заглянуть в финансовую отчетность.

Условия расчетов.

Расчет средних значений показателей по банковскому сектору на Московской бирже производился путем вычисления каждого показателя отдельно по каждому из 7 крупнейших по капитализации и объему торгов банков РФ (Сбер, ВТБ, Тинькофф, МКБ Банк, Банк Санкт-Петербург, Росбанк, Уралсиб). После чего, все показатели были приведены к единому среднему значению по каждому году с 2018 по 2022.

Доходы и капитал.

1. Среднегодовой рост чистого процентного дохода банка составил 6,8%. В 2018,2019 и 2022 годах рост был небольшой – менее 5% по сравнению с предыдущим годом. Самый бурный рост наблюдался в 2020 и 2021 годах. Он составил 12% и 13% соответственно.

2. Среднегодовой рост чистого комиссионного дохода банка составил 12,1%. Показатель стабильно увеличивался на 10–13% ежегодно.

3. Чистая прибыль не показывает устойчивой тенденции к росту или снижению. В 2018, 2019 и 2021 годах мы наблюдали рост на 11%, 2% и 64% соответственно. в 2020 году снижение на 10 % произошло из-за того, что банку пришлось увеличить резерв под кредитные убытки в 4,5 раза. В 2022 году чистая прибыль снизилась на 78%. Это обусловлено как ростом расходом на резервы более чем в 3 раза, так и существенным снижением стоимости финансовых активов.

4. Собственный капитал банка рос в среднем на 11,1% ежегодно. В 2018–2021 годах рост был достаточно быстрый — по 12–16% ежегодно. В 2022 году рост замедлился и составил всего 3%.

5. Кредитный портфель банка рос в среднем на 8,6% в год. В 2018, 2019 и 2022 годах рост кредитный портфель увеличивался на 4–8% ежегодно. В 2020 и 2021 годах наблюдался заметный рост на 13 и 14% соответственно. Наибольший удельный вес в кредитном портфеле занимают кредиты юридическим лицам, за ними следует жилищное кредитование.

6. Среднегодовой рост депозитов составил 8,6%. В 2018,2019 и 2022 годах количество средств на депозитах увеличивалось на 3—6% в год. В 2021 году прирост составил 10%, а в 2020 объем депозитов вырос на 19%. Наибольший удельный вес в депозитах — счета и вклады физических лиц. На следующей строчке находятся срочные депозиты корпоративных клиентов.

Расчетные показатели.

LTD — Отношение выданных банком кредитов к депозитам.

Среднее значение LTD составило 94,6%. Нормой в РФ считается интервал от 70% до 100%. Можно сделать вывод, что банк сохраняет хороший баланс выданных кредитов и принятых депозитов.

CIR — Отношение операционных расходов к операционным доходам.

Оптимальным считается значение в пределах 50%. В нашем случае цифры не выходили за пределы этого показателя, за исключением 2022 года, где расходы составили почти 60%.

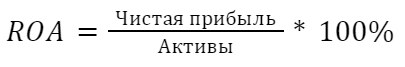

ROA — Рентабельность активов.

Среднее значение ROA составило 2,3%. Этот показатель характеризует отдачу от использования всех активов организации. Для банков 2—5% считается хорошим показателем. В нашем случае значение ближе к нижней планке нормы, однако все еще находится в её пределах.

В 2018-2021 годах значение показателя не имело конкретно выраженной направленности к росту или падению, и составляло 2-3%. Однако из-за резкого падения прибыли, в 2022 году значение снизилось до 0,65%.

ROE — Рентабельность собственного капитала.

Среднее значение ROE составило 16,5%. Он отображает отдачу на вложенные акционерами денежные средства. В странах с развитой экономикой нормальным показателем считается 10%. Для развивающихся стран рассматривается цифра 10—20% и более. В нашем случае показатель находится ближе к верхней границе нормы, что можно оценивать положительно.

В динамике, значения показателя с 2018 постепенно снижаются. Только в 2021 году произошло возвращение до впечатляющего уровня 21-22%. Однако уже в 2022 году мы вновь увидели резкое снижение более чем на 15%, и составил 4,7%.

NIM — Чистая процентная маржа.

Среднее значение NIM составило 4,7%. Показатель измеряет, насколько успешно банк реализует свою кредитную политику в текущих рыночных условиях относительно конкурентов. То есть на каждые 100 рублей активов, банк генерировал примерно 4,7 рубля дохода. В динамике последних лет значения показателя были стабильны и колебались в пределах 4,5—4,8%.

Средняя величина показателя по банковскому сектору на бирже составила 5,1%, и в среднем находилась несколько выше значения «Сбера». Из этого можно сделать вывод, что кредитная политика конкурентов была более эффективна.

Коэффициенты инвестиционной привлекательности.

Средняя величина мультипликатора P/E составила 7,2. Это значит, что вложения будут окупаться чуть более 7 лет. Значения коэффициента лучше среднего по отрасли, так как среднее значение окупаемости инвестиций по банковскому сектору на бирже составляет около 11,5 лет.

При прогнозируемой прибыли в 1,1-1,2 трлн за 2023 год, прогнозное значение P/E составляет около 4,5. Можно сказать, что при нынешних ценах акции определенно недооценены. И при стабильной макроэкономической ситуации имеют потенциал роста порядка 60%.

Средняя величина P/B составила 1,1. Это значит, что рассматриваемую компанию обычно оценивают немного дороже стоимости её собственного капитала. Среднее значение P/B по банковскому сектору на бирже — 1,2. Текущее значение P/B у «Сбера» составляет 0,88. Это говорит нам о том, что даже при нынешнем размере капитала у акций есть потенциал роста примерно в 25—30%.

Выводы:

По итогу можно сказать, что наибольшими темпами росли комиссионный доход банка и собственный капитал. Кредитный портфель и депозиты также достаточно быстро увеличивались, причем примерно в равном объеме, что несомненно говорит об адекватной оценке собственных финансовых возможностей банком. Более медленными, однако тоже относительно неплохими темпами увеличивался чистый процентный доход. Единственным показателем из рассмотренных, который не показал роста — это чистая прибыль. По большей части это обусловлено макроэкономической ситуацией, так как основные просадки были в 2020 и 2022 годах.

Что касается расчетных показателей (LTD, CIR, ROA, ROE), то все они находятся в пределах нормы, что несомненно является положительным фактором. К негативным факторам можно отнести более низкую чем у конкурентов чистую процентную маржу, но отставание не критичное.

Инвестиционная привлекательность банка находится на высоком уровне. Значения мультипликатора P/E у «Сбера» куда лучше чем в среднем у конкурентов, а срок окупаемости инвестиций меньше на 35%. Согласно прогнозному P/E, потенциал роста акций составляет порядка 60%. Текущие значения коэффициента P/B также далеки от средних значений «Сбера» и значений по сектору в целом, и отстают примерно на 25—30%.

В целом, согласно коэффициентам, можно ожидать роста акций «Сбера» на 30—40% от нынешних цен.

Подписывайтесь на наш Telegram-канал и группу Вконтакте. Там вас ждут интересные обзоры, разборы компаний, аналитика, а также множество интересных статей по финансам, рынкам, инвестициям и заработку.

- 04 июля 2023, 06:06

- 04 июля 2023, 11:54

теги блога Vadim_Vadimych

- jetlend

- P/B

- P/E

- Positive Technologies

- ROA

- ROE

- Абрау-Дюрсо

- Актив

- акции

- Акции РФ

- анализ акций

- аналитика

- баланс

- Банки

- Бизнес

- биржа

- бонусы

- бухгалтерия

- вклад

- вложения

- Газпром нефть

- Дивиденды

- доходы

- займы

- Игромания

- идея

- иис

- Инвестиции

- инструкция

- ИТ

- кино

- коэффициенты

- краудлендинг

- кредитование

- кредиты

- лудомания

- Лукойл

- медиа

- Московская биржа

- Нефть

- Облигации

- офз

- оффтоп

- Пассив

- первый эшелон

- перспективные акции

- подарок

- показатели

- портфель

- причины

- прогноз по акциям

- Проекты

- Роснефть

- рост

- рынок

- Рынок РФ

- Сбер

- Сбербанк

- сборы

- стратегии

- Сургутнефтегаз

- татнефть

- трейдеры

- учет

- учет доходов

- Финам

- финансовый анализ

- Финансовый сектор

- Финансы

- франшиза

- Черкизово

- чистая прибыль

- экономика

- юань