Блог компании АЛОР БРОКЕР | Как купить акции Сбера и захеджировать их бесплатно

- 19 октября 2023, 13:31

- |

По акциям Сбера выплачивают неплохие дивиденды. В 2023г было выплачено 25р на акцию – 565млрд. По РСБУ Сбер уже заработал 1,13млрд руб. Греф говорил о приверженности банка своей дивидендной политике – 50% от МСФО, обычно данные по РСБУ меньше, чем по МСФО. Это предполагает выплату не менее 25р, у Сбера 21 586 948 000 обычных и 1 млрд префов.

Так же Греф говорил, что акция может стоить 323руб. А в кулуарах еще активно обсуждается предложение о выкупе у нерезидентов по сценарию Магнита и Лукойла. Помимо позитивных факторов есть геополитика, способная обвалить не то что акции Сбера, но и рынок в целом, причем быстро. Помним ещё про повышение ставок, возврат к обязательной продаже валюты и прочие факторы риска. Как всегда есть факторы как ЗА РОСТ, так и ЗА СНИЖЕНИЕ. В этой статье мы постараемся изложить несколько иной принцип удержания позиции — динамическое хеджирование, которое отсекает бесплатно зону риска.

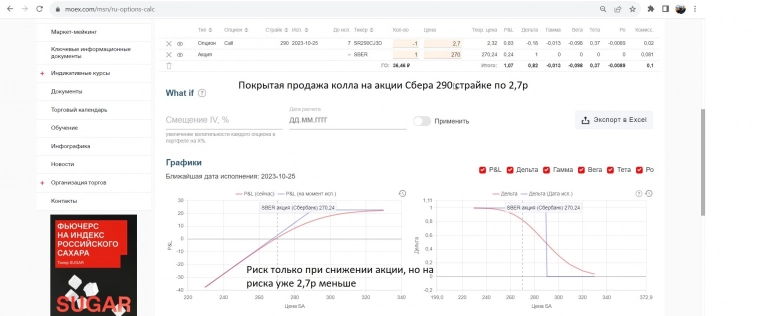

Напомним, что на акции Сбера на срочном рынке есть CLT опционы (премиальные опционы), с помощью которых можно сделать следующую конструкцию. Например, если у вас есть акции Сбера по 270р, то на них можно продать опцион колл на 290 страйке за 2,70р за акцию (опцион имеет лот=1лот акций).

Если Сбер не вырастает с текущих 270р, либо стоит на месте, либо снижается – мы в любом случае получаем 2,7р на каждую акцию, т.е. 1% за неделю. Напомним, экспирация опционов на акции происходит еженедельно по средам. И так можно делать на еженедельной основе и получать дополнительный еженедельный псевдодивиденд!

Даже если Сбер вырастает выше 290р (допустим до 300р), что будет нашей зоной риска, то у Вас же есть акция, которая выросла и незафиксированная прибыль 30р. По опциону выйдет убыток 7,30р, что суммарно даст прибыль 22,70р. Мы за 2,7р отказываемся от «сверхприбыли», ведь деревья редко когда растут до небес, разве что в 3-м эшелоне.

Продажа покрытого колла (когда у вас есть базовый актив, и вы дополнительно монетизируете его, продавая дальние опционы колл вне денег) – стратегия не новая. Вот что мы можем сделать еще. Одновременно с продажей колла за 2,70р мы можем купить пут на 260 страйке за 2,50р, тем самым захеджировав акции Сбера от снижения ниже 260р. Все, что будет стоить ниже, будет профитом по опциону – его «внутренней стоимостью». Отметим, что 260 ближе к текущей цене 270р на шаг страйка 10р, чем 290.

А теперь интересный момент. Мы можем одновременно комбинировать продажу колла и покупку пута, причем в нашем случае колл даже дороже пута. Не факт, что так будет, здесь все же роль играет ожидаемая волатильность, но в текущем моменте это именно так! При продаже колла мы нашу премию 2,7 получим в любом случае, будь Сбер хоть 300, хоть 100 за акцию! Но получается, что мы эту премию можем вложить в хедж Сбера опционом пут, который даже дешевле более дальнего колла. За факт держания неделю такой позиции мы в любом случае получим 0,2р на акцию опционной премии. Хотя конечно позицию придется понабирать: ликвидность есть, но не так много.

Таким образом у нас получается «бычий спред», одна из базовых опционных моделей. Просто в нашем случае синтетический – с помощью включения синтетического колла (базовый актив+пут).

Модель динамического хеджа

Подумаем, в чем тут суть. Дело в том, что таким образом мы формируем понедельное динамическое управление. Ведь через неделю позиция закроется с тем или иным сглаженным результатом, и мы на тот же самый базовый актив в портфеле – акции, построим уже новый диапазон на новых уровнях. Помним, что опционы на акции расчетные и наши акции никто не спишет. Это весомо, если вы, например, купили акции в 2020, либо в 2022г по более дешевой цене и понимаете, что продавать их явно не стоит. Если держите Сбер по 120р, то зарезать такой актив явно глупо, даже не из-за льготы долгосрочного владения, а из-за дивидендов в 20% и более. Периодически хеджировать – весьма грамотная стратегия.

Первый эшелон не растет до небес, а вот снижаться может весьма бодро. Исключение за последнее время — Газпром на объявлении полугодовых дивидендов. С учетом этой истины, мы принимаем модель недельных диапазонов, что позволяет сделать кривую дохода более плавной и управляемой. Вы отказываетесь от «сверхроста», но и отсекаете риск резких снижений, которые встречаются намного чаще. Такой подход делает торговлю более предсказуемой. Доходность становится функцией пределов смещения заранее заданных диапазонов ценовых изменений.

Особо отметим, что и сам по себе покрытый колл – тоже очень полезная стратегия. Она позволяет получить дополнительный дивиденд 1% в неделю. На взгляд автора, динамическое хеджирование полезней. Работа трейдера – зарабатывать, а подобное управление делает торговлю более предсказуемой! Опционы есть не только на Сбер, но и на прочие ТОП акции, что позволяет подобный подход реализовывать по целому ряду бумаг портфеля!

Вывод

Моделей хеджирования очень много. Мы представили модель бесплатного сокращения риска, которая поможет минимизировать, в том числе, риск снижения акций на геополитике. Не каждый брокер имеет инфраструктуру по работе с опционами на акции и позволяет осуществлять их продажу, даже покрытую. Чтобы применять подобные модели, необходимо иметь агрессивный риск-профиль и сдать тест на знание срочного рынка(квал НЕ НУЖЕН). Изучить все нюансы хеджирования и начать зарабатывать на биржевых торгах вам всегда помогут эксперты Алор Брокер!

Не является индивидуальной инвестиционной рекомендацией

Подготовлено Вадимом Федосенко

Новости тг-канал

Новости тг-канал

Осторожный спекулянт, Здравствуйте!

Для торговли опционами Вы можете использовать Веб-терминал ASTRAS, терминал Quik, мобильное приложение iQUIK X/QUIK Android X. Опционы пока не доступны в нашем мобильном приложении АЛОР Инвестиции.

Единый счет у нас в стадии разработки. В рамках договора присутствуют отдельные портфели фондового, срочного и валютного рынков.

Активный Инвестор, Здравствуйте!

1 лот премиального опциона=1 лот акций, комиссия 0,04р (4 копейки) ссылка на спецификацию премиального опциона сберовского — там есть все параметры

А если подаёте лимитную заявку, то комиссия МосБиржи — 0 и брокерская комиссия в АЛОРе тоже 0.

Написанно очень умно и ещё более непонятно. Я не спекуль, а паркующий деньги фермер инвестор. Если есть «тема», которая гарантировано приносит прибыль, то какой долбоёб расскажет все секреты полимеров зачем выкидывать её в общий доступ? Или Вы, нашли супернеэффективность рынка и собираетесь инфрцыганить на ней ближайшие полтора года? Всех ощастиливить?