SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. pterodactylll

Рубль стал лучшим среди валют emerging markets

- 30 декабря 2012, 03:17

- |

В уходящем году рубль чувствовал себя очень уверенно и прибавил к доллару 4,7%. При этом присутствовали моменты высокой волатильности, но концовка года осталась за российской валютой. Основными драйверами роста рубля стали: 1) Умеренный подъем нефтяных котировок (+3%); 2) Повышение ставки рефинансирования российским ЦБ (8,25); 3) Допуск международных расчетных систем Euroclear Clearstream на российский рынок госбумаг; 4) Ослабление доллара в связи с новыми программами количественного смягчения.\

Но обо всем поподробнее…..

Начал рубль за здравие и в первом квартале 2012 вырос почти на 10%. Такому серьезному подъему российской валюты способствовали быстро растущие котировки нефти и новые порции денег от ведущих Центробанков мира. В свою очередь, нефть росла на напряженной обстановке в Иране, которому в конечном счете объявили нефтяное эмбарго с 1 июля этого года. Напомню, эмбарго – это в простом понимании запрет. В данном случае запрет касался импорта иранской нефти, что снизило предложение «черного золота» и, соответственно, толкнуло его котировки вверх.

При этом новые деньги ведущие Центробанки в первом квартале раздавали направо и налево. ЕЦБ даже смог на какое-то время заставить участников забыть о долговом кризисе в Европе. Его покупки суверенных бондов на вторичном рынке существенно сбили доходности по облигациям проблемных стран. К сожалению, продлилось это недолго и уже в марте, практически сразу после того как ЕЦБ перестал скупать европейские долговые бумаги, доходности проблемных стран поползли вверх. Самыми проблемными в этом году стали Испания и уже успевшая поднадоесть Греция. Греция вообще формально объявила дефолт – ведь в стране произошло частичное списание долгов. Экономические проблемы Испании также не смогли пройти стороной и вылились заметным бегством капитала со счетов испанских банков.

Таким образом, долговой кризис существенно ударил по рублю уже во втором квартале этого года. При этом самым печальным для покупателей российской валюты оказался май. За один месяц рубль потерял почти полные 15%. Котировки рубля буквально обрушились. Бегство из рисковых активов наблюдалось повсеместно. Доходности по 10-летним испанским и итальянским облигациям в моменте находились выше 7% у Испании и выше 6% — у Италии. На таких условиях странам очень сложно привлекать дополнительные деньги для укрепления национальных экономик.

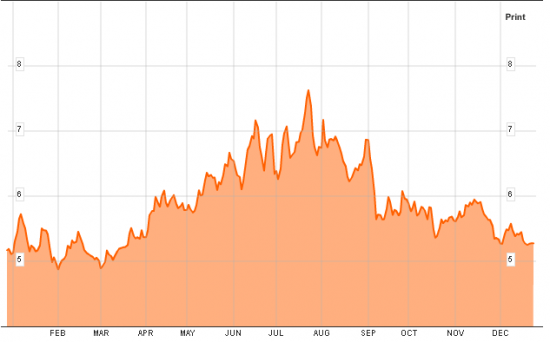

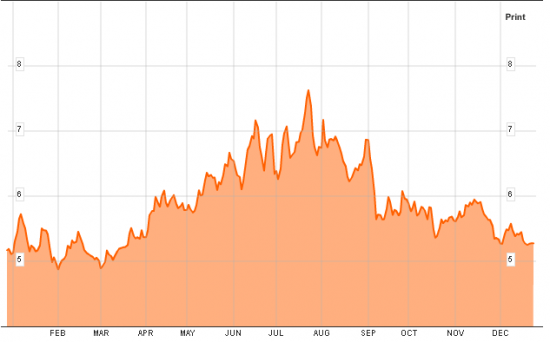

Доходность 10-летних испанских облигаций за 2012 год. Источник:Bloomberg

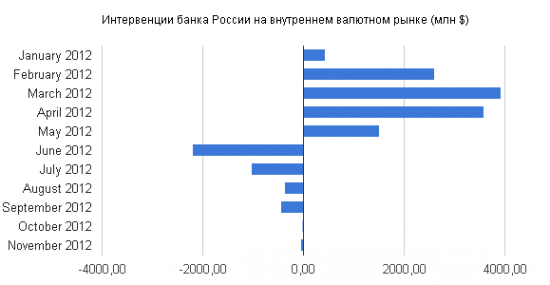

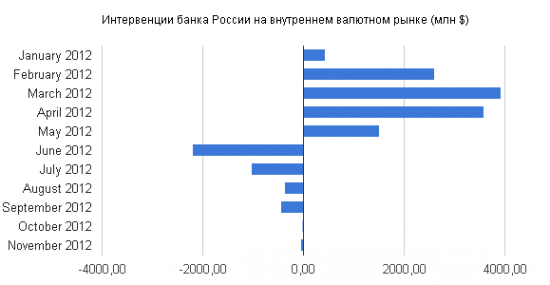

Тем временем Банк России также частично способствовал столь существенному ослаблению рубля. Как видно из графика ниже, ЦБ страны покупал доллары даже во время обвала российской валюты.

В третьем квартале рубль достиг верхней границы валютного коридора и Банк России, наконец, начал продажи американского доллара. Укреплению российской валюты в этот период способствовала стабилизация на долговом рынке Еврозоны. Доходности облигаций проблемных стран пошли вниз после ряда заявлений главы ЕЦБ Марио Драги. На своем выступлении 26 июля Драги намекнул на запуск сразу двух программ стимулирования экономики и обещал сделать все необходимое для сохранения еврозоны.

В четвертом квартале росссийская валюта умеренно подрастала. Такие факторы, как запуск очередной программы количественного смягчения в США и рост ставки рефинансирования от российского Центробанка, поддержали российский рубль. Напомню, в сентябре 2012 года ФРС США приняла решение о запуске QE3. Суть данной программы заключалась в выкупе активов, обеспеченных ипотечными ценными бумагами в объеме $40 млрд. Также ФРС обещала сохранить рекордно низкие ставки, пока ситуация на рынке труда не нормализируется. В декабре данная программа была расширена.

Дополнительную поддержку российской валюте оказала новость о получении разрешения от ФСФР на допуск международных расчетных систем Euroclear Clearstream на российский рынок госбумаг. Данный аспект может увеличить спрос на российскую валюту, ведь прямые расчеты по российским бумагам должны привести к притоку большого количества новых инвесторов.

Между тем, смена политической власти затронула такие крупные державы как Россия, Америка, Китай и Япония, что также внесло свою небольшую лепту в изменение валютных курсов.

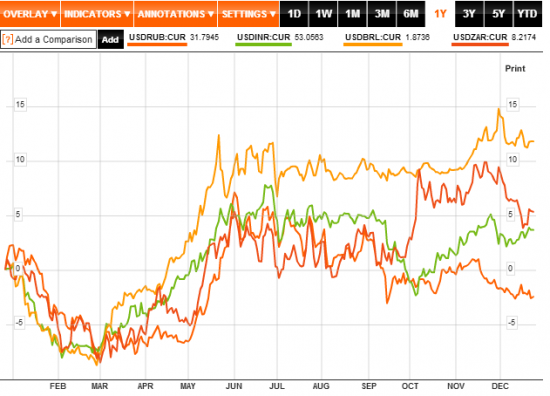

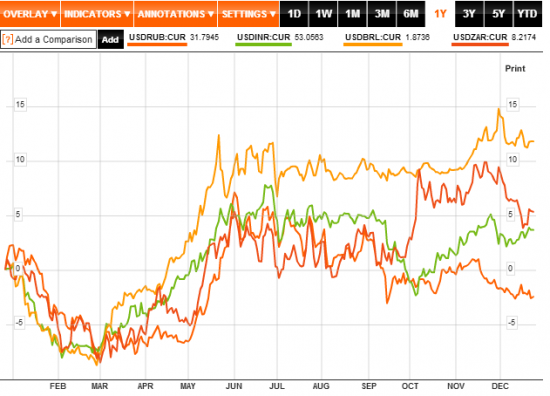

В целом за весь 2012 год рубль выглядел заметно сильнее своих развивающихся коллег.

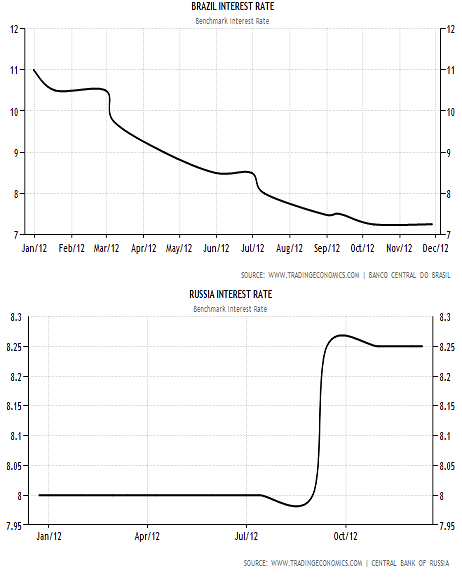

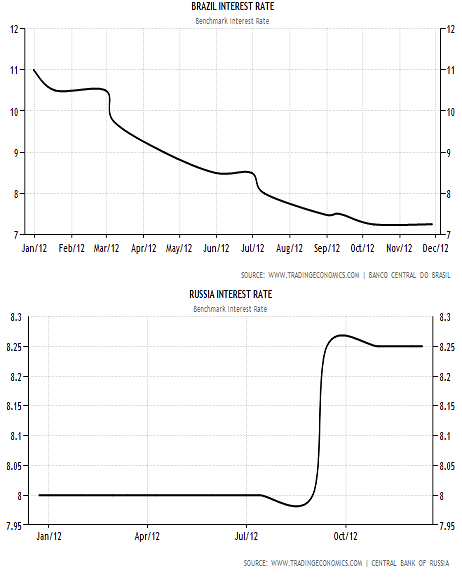

Одним из основных факторов такого положения российской валюты стала политика российского Центробанка. Таким образом, если развивающиеся страны смягчали денежно кредитную политику, то ЦБ России ее к концу года даже ужесточил.

Напомню, китайское правительство стимулировало экономику и банковскую систему страны вливанием денег через операции обратного РЕПО, а также впервые с 2008 года пошло на снижение ставки рефинансирования. При этом Бразилия вообще стала рекордсменом в этом вопросе и снизила ставку с 11 до 7,25%. Между тем, в сентябре текущего года Банк России поднял ставку рефинансирования до уровня 8,25%.

(Обратное РЕПО – это покупка с обязательством обратной продажи).

Российская экономика в этом году не продемонстрировала сильного роста и не смогла оказать достойной поддержки национальной валюте. ВВП страны к концу 2012 даже немного снизил темпы роста.

При этом некоторое давление на российскую валюту оказал чистый отток капитала из страны, который за 11 месяцев текущего года составил 59 млрд долларов.

В первом квартале следующего года укрепление российской валюты с большой вероятностью продолжится. Сейчас пара доллар/рубль находится в нисходящем тренде, что будет и в дальнейшем оказывать поддержку российской валюте. Немного настораживает лишь дивергенция между MACD гистограммой и котировками данной валютной пары. Многое, конечно, будет зависеть от разрешения ситуации с «фискальным обрывом». Если все пройдет гладко и вопрос хотя бы частично будет решен до конца текущего года — нас ждет дальнейшее укрепление рубля в район 30.

В целом, если смотреть на ситуацию игнорируя «фискальный обрыв», все выглядит достаточно оптимистично. Отток капитала из страны в первом квартале традиционно небольшой, а со стороны ЦБ ближе к марту вполне вероятны намеки на ужесточение денежно–кредитной политики. При этом мировые экономики в последнее время показывают хорошие показатели, что краткосрочно может позитивно сказаться на рубле.

Но обо всем поподробнее…..

Начал рубль за здравие и в первом квартале 2012 вырос почти на 10%. Такому серьезному подъему российской валюты способствовали быстро растущие котировки нефти и новые порции денег от ведущих Центробанков мира. В свою очередь, нефть росла на напряженной обстановке в Иране, которому в конечном счете объявили нефтяное эмбарго с 1 июля этого года. Напомню, эмбарго – это в простом понимании запрет. В данном случае запрет касался импорта иранской нефти, что снизило предложение «черного золота» и, соответственно, толкнуло его котировки вверх.

При этом новые деньги ведущие Центробанки в первом квартале раздавали направо и налево. ЕЦБ даже смог на какое-то время заставить участников забыть о долговом кризисе в Европе. Его покупки суверенных бондов на вторичном рынке существенно сбили доходности по облигациям проблемных стран. К сожалению, продлилось это недолго и уже в марте, практически сразу после того как ЕЦБ перестал скупать европейские долговые бумаги, доходности проблемных стран поползли вверх. Самыми проблемными в этом году стали Испания и уже успевшая поднадоесть Греция. Греция вообще формально объявила дефолт – ведь в стране произошло частичное списание долгов. Экономические проблемы Испании также не смогли пройти стороной и вылились заметным бегством капитала со счетов испанских банков.

Таким образом, долговой кризис существенно ударил по рублю уже во втором квартале этого года. При этом самым печальным для покупателей российской валюты оказался май. За один месяц рубль потерял почти полные 15%. Котировки рубля буквально обрушились. Бегство из рисковых активов наблюдалось повсеместно. Доходности по 10-летним испанским и итальянским облигациям в моменте находились выше 7% у Испании и выше 6% — у Италии. На таких условиях странам очень сложно привлекать дополнительные деньги для укрепления национальных экономик.

Доходность 10-летних испанских облигаций за 2012 год. Источник:Bloomberg

Тем временем Банк России также частично способствовал столь существенному ослаблению рубля. Как видно из графика ниже, ЦБ страны покупал доллары даже во время обвала российской валюты.

В третьем квартале рубль достиг верхней границы валютного коридора и Банк России, наконец, начал продажи американского доллара. Укреплению российской валюты в этот период способствовала стабилизация на долговом рынке Еврозоны. Доходности облигаций проблемных стран пошли вниз после ряда заявлений главы ЕЦБ Марио Драги. На своем выступлении 26 июля Драги намекнул на запуск сразу двух программ стимулирования экономики и обещал сделать все необходимое для сохранения еврозоны.

В четвертом квартале росссийская валюта умеренно подрастала. Такие факторы, как запуск очередной программы количественного смягчения в США и рост ставки рефинансирования от российского Центробанка, поддержали российский рубль. Напомню, в сентябре 2012 года ФРС США приняла решение о запуске QE3. Суть данной программы заключалась в выкупе активов, обеспеченных ипотечными ценными бумагами в объеме $40 млрд. Также ФРС обещала сохранить рекордно низкие ставки, пока ситуация на рынке труда не нормализируется. В декабре данная программа была расширена.

Дополнительную поддержку российской валюте оказала новость о получении разрешения от ФСФР на допуск международных расчетных систем Euroclear Clearstream на российский рынок госбумаг. Данный аспект может увеличить спрос на российскую валюту, ведь прямые расчеты по российским бумагам должны привести к притоку большого количества новых инвесторов.

Между тем, смена политической власти затронула такие крупные державы как Россия, Америка, Китай и Япония, что также внесло свою небольшую лепту в изменение валютных курсов.

В целом за весь 2012 год рубль выглядел заметно сильнее своих развивающихся коллег.

Одним из основных факторов такого положения российской валюты стала политика российского Центробанка. Таким образом, если развивающиеся страны смягчали денежно кредитную политику, то ЦБ России ее к концу года даже ужесточил.

Напомню, китайское правительство стимулировало экономику и банковскую систему страны вливанием денег через операции обратного РЕПО, а также впервые с 2008 года пошло на снижение ставки рефинансирования. При этом Бразилия вообще стала рекордсменом в этом вопросе и снизила ставку с 11 до 7,25%. Между тем, в сентябре текущего года Банк России поднял ставку рефинансирования до уровня 8,25%.

(Обратное РЕПО – это покупка с обязательством обратной продажи).

Российская экономика в этом году не продемонстрировала сильного роста и не смогла оказать достойной поддержки национальной валюте. ВВП страны к концу 2012 даже немного снизил темпы роста.

При этом некоторое давление на российскую валюту оказал чистый отток капитала из страны, который за 11 месяцев текущего года составил 59 млрд долларов.

В первом квартале следующего года укрепление российской валюты с большой вероятностью продолжится. Сейчас пара доллар/рубль находится в нисходящем тренде, что будет и в дальнейшем оказывать поддержку российской валюте. Немного настораживает лишь дивергенция между MACD гистограммой и котировками данной валютной пары. Многое, конечно, будет зависеть от разрешения ситуации с «фискальным обрывом». Если все пройдет гладко и вопрос хотя бы частично будет решен до конца текущего года — нас ждет дальнейшее укрепление рубля в район 30.

В целом, если смотреть на ситуацию игнорируя «фискальный обрыв», все выглядит достаточно оптимистично. Отток капитала из страны в первом квартале традиционно небольшой, а со стороны ЦБ ближе к марту вполне вероятны намеки на ужесточение денежно–кредитной политики. При этом мировые экономики в последнее время показывают хорошие показатели, что краткосрочно может позитивно сказаться на рубле.

8 комментариев

+4

неплохой обзор

- 30 декабря 2012, 03:28

Ну вот, хоть кто-то под новый год сделал интересный обзор.

- 30 декабря 2012, 11:42

«рубль крепок как никогда!»

- 30 декабря 2012, 12:30

всё правильно, путлер знает своё дело, когда все страны ослабляют свои валюты-мы укрепляем.мы импортируем 80% товаров, с такими темпами в ближайшие годы будем импортировать всё, даже пшеницу и солёные огурцы, верной дорогой идёте товарищи

- 30 декабря 2012, 12:48

-1

А в ратсие туземцы потому что делать вообще ничего не умеют, кроме как баклуши бить и водку жрать.

- 30 декабря 2012, 13:26

0

sia.ru/?section=484&action=show_news&id=253590

- 30 декабря 2012, 13:32

для держателей рубля (офз) в 2013 ничего хорошего не произойдет… в наш рынок заходят в последнюю очередь, одумайтесь, или зАдумайтесь!

- 31 декабря 2012, 14:19

0

все ваши тезисы исходят из чернушной «аксиомы» что «Россия — проклятая страна», что точно не так… обычная страна, и с рублем и с финансами и с экономикой будет все нормально

- 31 декабря 2012, 15:33

теги блога pterodactylll

- банкротства США

- 1998 год

- amazon

- EUR USD

- Evergrande

- optionsworld.ru

- RI

- S&P500 фьючерс

- акции

- акции Китая

- Бабочка

- безработица

- бинарные опционы

- биржевые опционы

- бонды

- бюджет РФ

- валюта

- валютная выручка

- Валютный рынок

- волатильность

- выборы

- газ

- Газпром

- деноминация

- дефолт

- доллар

- доллар -

- Доллар рубль

- Долллар

- золото

- Иван Копейкин

- идеи

- инвестиции

- Испания

- итоги

- ключевые события

- кризис

- лчи

- макроэкономика

- медь

- ММВБ

- мобильный пост

- Московская Биржа

- налоговый период

- настроения

- недельные опционы

- нефть

- ноябрь

- обзор рынка

- облигации

- обучение

- опцион

- опционные стратегии

- опционы

- опционы западный рынок

- открытый интерес

- ОФЗ

- ОФЗ облигации

- позиции

- портфель инвестора

- прибыль

- прогноз

- прогнозы

- психология

- психология торговли

- РИ

- риск

- риски

- Российская экономика

- РТС

- рубль

- русгидро

- рынок Китая

- санкции

- сбербанк

- сипи

- снижение

- события

- среднесрочный взгляд

- ставки

- США

- торговые сигналы

- торговыйплан

- трейдинг

- успех

- Фондовый рынок

- фондовый рынок РФ

- форекс

- ФРС

- ФРС США

- фьючерс

- фьючерс на индекс РТС

- фьючерс ртс

- Хеджирование

- ЦБ

- Чемпионат мира по футболу

- экономика

- экономика Китая

- экономика США

- экономический кризис