Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #50 (17.11.2023)

- 17 ноября 2023, 16:33

- |

По общей доходности, индексы почти вернулись к рекордным показателям за все время:

Сколько % не хватает индексам чтобы подняться до максимального значения

Сколько % не хватает индексам чтобы подняться до максимального значения

Общий индекс цен производителей (PPI) неожиданно снизился на -0,5% м/м в октябре (консенсус +0,1%), что стало самым большим падением с апреля 2020 года, в то время как базовый индекс остался неизменным с сентября (консенсус +0,3%). В годовом исчислении, основной и базовый показатели выросли на 1,3% (консенсус 1,9%) и 2,4% (консенсус 2,7%) соответственно:

Общий и базовый индексы цен производителей (PPI) м/м, г/г

Общий и базовый индексы цен производителей (PPI) м/м, г/г

Индекс розничных продаж упал меньше, чем ожидалось, на -0,1% (консенсус -0,3%) в октябре. Это былопервое месячное снижение с марта. Продажи выросли на 2,5% в годовом исчислении по сравнению с пересмотренными в сторону повышения 4,1% в прошлом месяце:

Индекс розничных продаж

Индекс розничных продаж

Индекс деловой активности ФРС Нью-Йорка в сфере услуг вырос с -19,1 до -11,9:

Индекс деловой активности ФРС Нью-Йорка в сфере услуг

Индекс деловой активности ФРС Нью-Йорка в сфере услуг

Индекс деловой активности ФРС Филадельфии вырос с -9 до -5,9 (консенсус -9):

Индекс деловой активности ФРС Филадельфии

Индекс деловой активности ФРС Филадельфии

Текущий производственный индекс Empire State вырос с -4,6 до 9,1 (консенсус -2,8), что является самым высоким показателем с апреля. Компонент ожидаемых производственных условий резко ухудшился, так как компании ожидают ухудшения условий в ближайшие 6 месяцев:

Производственный индекс Empire State, текущее и прогнозное значение

Производственный индекс Empire State, текущее и прогнозное значение

Индекс промышленного производства упал на -0,6% м/м в октябре (консенсус -0,3%), что стало крупнейшим падением за 4 месяца. Объем производства в обрабатывающей промышленности снизился на -0,7% (консенсус -0,3%) из-за резкого снижения выпуска автомобилей и запчастей (забастовки UAW):

Индекс промышленного производства (верхний график) и объем производства в обрабатывающей промышленности (нижний график, 78% производства)

Индекс промышленного производства (верхний график) и объем производства в обрабатывающей промышленности (нижний график, 78% производства)

Индекс настроений домостроителей NAHB упал сильнее, чем ожидалось, до уровня 34 (консенсус 40), что стало самым низким уровнем с декабря 2022 года:

Индекс настроений домостроителей NAHB

Индекс настроений домостроителей NAHB

Снижение индекса финансовых условий в США на -23 б.п. стало 30-м cамым сильным смягчением за 1 день с 1990 года:

Индекс финансовых условий Goldman Sachs

Индекс финансовых условий Goldman Sachs

На прошлой неделе заполняемость офисов достигла нового пандемического рекорда. Барометр от Kastle вырос на девять десятых пункта до 50,5%, превысив рекордный показатель сентября в 50,4% заполняемости:

Индекс заполняемости офисов от Kastle

Индекс заполняемости офисов от Kastle

Рынок труда

Как первичные, так и продолжающиеся заявки на пособие по безработице выросли больше, чем ожидалось, до 231 тыс. (консенсус 220 тыс.) и 1,865 млн (консенсус 1,847 млн). Первичные заявки выросли до ~ 3-месячного максимума, а продолжающихся заявок не было больше с конца 2021 года:

Первичные и продолжающиеся заявки на пособие по безработице

Первичные и продолжающиеся заявки на пособие по безработице

Если рост заработной платы продолжит замедляться примерно такими же темпами, как в течение последних трех месяцев, то индекс роста заработной платы от Indeed вернется к своим допандемическим темпам к середине следующего года:

Индекс роста заработной платы от Indeed

Индекс роста заработной платы от Indeed

Что делают другие?

Доля золота в портфелях инвестиционных cоветников

Доля золота в портфелях инвестиционных cоветников

Бычьи ставки на опционы по акциям фактора малой капитализации достигают рекордных уровней:

Открытый интерес и торговый объем колл-опционов по индексу Russell 2000 (ETF IWM)

Открытый интерес и торговый объем колл-опционов по индексу Russell 2000 (ETF IWM)

Институциональные инвесторы

Индекс позиционирования институциональных инвесторов NAAIM вырос с 61 до 72, что является самым высоким показателем с августа:

Индекс позиционирования институциональных инвесторов NAAIM

Индекс позиционирования институциональных инвесторов NAAIM

Позиционирование CTA в американских акциях резко выросло, как и ожидали модели Goldman Sachs:

Позиционирование CTA в акциях США

Позиционирование CTA в акциях США

Хедж-фонды и управляющие активами имеют противоположные позиции по 10-летним облигациям США:

Позиции хедж-фондов и управляющих активами по 10-летним облигациям США

Позиции хедж-фондов и управляющих активами по 10-летним облигациям США

Управляющие активами инвесторы имеют наибольший перевес в акции секторов здравоохранения, технологий, в акции Японии и в облигации. Наименьший вес — в акциях Великобритании и Еврозоны, акциях США сектора коммунальных услуг и материалов:

Абсолютный перевес в портфелях управляющих активами

Абсолютный перевес в портфелях управляющих активами

Разница между долей акций в портфелях ритейл инвесторов (перевес на 64%) и долей акций в портфелях управляющих активами инвесторов (перевес на 2%) в настоящее время является самой маленькой с февраля 2022 года:

Разница между долей акций в портфелях ритейл инвесторов и долей акций в портфелях управляющих активами инвесторов

Разница между долей акций в портфелях ритейл инвесторов и долей акций в портфелях управляющих активами инвесторов

Ритейл

Настроения ритейл инвесторов, судя по опросу AAII, стали более оптимистичными:

Опрос AAII

Опрос AAII

За прошедшую неделю, клиенты Bank o America вторую неделю подряд покупали акции США (+$3,0 млрд), во главе с акциями технологического сектора:

Потоки средств клиентов Bank o America в акции США по секторам

Потоки средств клиентов Bank o America в акции США по секторам

Индексы

Показания о перекупленности, как правило, вызывают ошибочные волнения под ложным предлогом симметрии: «Если перепроданность — хорошо, то перекупленность — плохо».

Проверка на реальность: распределение доходности (нижняя панель графика), как правило, оказывается в форме улыбки, и оба показателя перекупленности / перепроданности являются бычьими сигналами:

Показатели Russell 1000

Показатели Russell 1000

Правило 20 (которое гласит, что рынок справедливо оценивается, когда ИПЦ за год и P/E S&P 500 в сумме равны 20) предполагает, что рынок все еще переоценен, но показатель упал до самого низкого уровня с августа 2020 года:

P/E индекса S&P 500 + ИПЦ США г/г

P/E индекса S&P 500 + ИПЦ США г/г

По состоянию на начало недели, индекс S&P 500 отставал от своих типичных показателей за четвертый квартал. Это больше не так:

Средние показатели индекса S&P 500 в четвертом квартале

Средние показатели индекса S&P 500 в четвертом квартале

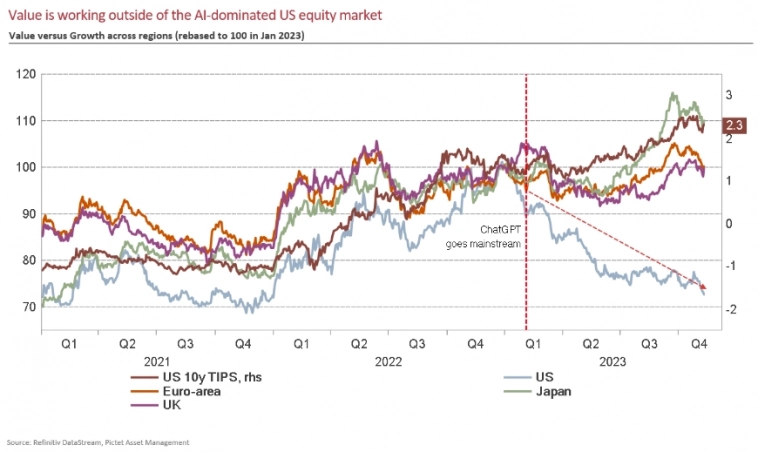

Акции фактора стоимости растут примерно в соответствии с реальной доходностью в США по всему миру. Только в самих США эта тенденция на данный момент не работает:

Отношение показателей акций фактора стоимости к показателям акций фактора роста по странам и реальная доходность 10-летних облигаций в США

Отношение показателей акций фактора стоимости к показателям акций фактора роста по странам и реальная доходность 10-летних облигаций в США

Аналитики Goldman Sachs прогнозируют, что S&P 500 завершит 2024 год на уровне $4700, при EPS = $237 и P/E = 18:

Прогнозы Goldman Sachs относительно показателей индекса S&P 500

Прогнозы Goldman Sachs относительно показателей индекса S&P 500

С точки зрения оценки, акции «Великолепной 7» торгуются с большой премией P/E по сравнению с остальной частью рынка, но относительные оценки соответствуют последним средним значениям после учета ожидаемого роста:

Оценки акций «Великолепной 7» и остальных акций индекса S&P 500

Оценки акций «Великолепной 7» и остальных акций индекса S&P 500

EPS

Консенсус-прогноз предполагает, что акции «Великолепной 7» продолжат демонстрировать рост, превышающий остальной индекс:

Консенсус-прогноз показателей продаж и прибыли акций «Великолепной 7» и остальных акций индекса S&P 500

Консенсус-прогноз показателей продаж и прибыли акций «Великолепной 7» и остальных акций индекса S&P 500

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест