Блог им. Alesha2

Поворотный в истории 1913 год. ФРС

- 07 декабря 2023, 12:57

- |

Первая попытка создания национальной валюты была предпринята во время Американской войны за независимость. В 1775 году Континентальный конгресс, а также штаты начали выпускать бумажные деньги, назвав купюры «континентальными». Континентальные купюры были обеспечены только будущими налоговыми поступлениями и использовались для финансирования войны за независимость. Допечатывания, а также подделки со стороны британцев привели к тому, что стоимость континентальных денег быстро снизилась. Этот опыт с бумажными деньгами привел к тому, что из проекта новой Конституции было удалено право правительству Соединенных Штатов выпускать кредитные векселя (бумажные деньги), а также запретили такую эмиссию различными штатами и ограничили способность штатов делать законным платежным средством что угодно, кроме золотых или серебряных монет.

В декабре 1790 года Александр Гамильтон представил Конгрессу Соединённых Штатов Америки доклад о национальном банке. Он предложил создать его на частной основе, но с 20 % участием государства. Банкноты банка должны быть разменными на металлические деньги по требованию, а также приниматься по номиналу в уплату налогов. Федеральное правительство должно держать свои средства в этом банке.

Конгресс ратифицировал создание Первого банка Соединенных Штатов 25 февраля 1791 г. Это было сделано, несмотря на сильное противодействие со стороны Томаса Джефферсона, Джеймса Мэдисона, и многих других. Лицензия гарантировала банку монопольный статус общенационального банка в течение 20 лет. Президентом банка был назначен Томас Уиллинг. Банк начал активно предоставлять ссуды правительству США. Их объём достиг 6,2 млн долларов. В этот же период индекс оптовых цен вырос в США с 85 пунктов в 1791 году до 146 пунктов в 1796 году. После 1796 года Первый банк Соединённых Штатов вёл более умеренную эмиссионную политику.

В 1811 году Палата представителей и Сенат отклонили законопроект о продлении лицензии банка. Власти штатов уже объединили более 120 банков штатов. Многие из них начали эмитировать собственные ценные бумаги, и всего лишь за несколько лет рынок был затоплен этими бумагами, что побудило правительство в 1817 году прибегнуть к платежам в денежном эквиваленте. Возможность эмитировать ценные бумаги была властью, которую новые банки и их владельцы не желали уступать сильному центральному банку.

В апреле 1816 года обе палаты Конгресса ратифицировали законопроект об учреждении Второго банка Соединённых Штатов. Так же, как и Первому банку Соединённых Штатов, лицензия была выдана на осуществление деятельности в период с 1816 по 1836 годы. Одновременно была принята резолюция о возобновлении размена бумажных денег на металлические с 20 февраля 1817 года.

В январе 1817 года банк начал свою работу. Президентом был назначен Лингдон Чивс. В феврале 1817 года Второй банк Соединённых Штатов выдал кредит крупнейшим банкам США на общую сумму 6 млн долларов США для поддержания их платёжеспособности. Согласно закону, а также Уставу банка, уставный капитал данного учреждения должен был составлять 7 млн долларов США, но в период с 1817 по 1818 годы он не превышал 2,5 млн.

К 1818 году банк эмитировал банкнот на 21,8 млн долларов США. Объём денег в обращении вырос с 67,3 млн долларов США в 1816 году до 94,7 млн долларов США в 1818 году. Индекс цен рос, что подтверждают данные о росте цен экспортных товаров в Чарлстоне с 102 пунктов в 1815 году до 160 к июлю 1818 года. В июле 1818 года из-за резкого сокращения металлических резервов Второй банк Соединённых Штатов прекратил размен своих банкнот на металлические деньги. Объём банкнот и депозитов банка сократился с 21,9 млн долларов США в июне 1818 года до 11,5 млн долларов США к середине 1819 года. В США произошёл циклический спад, что отразилось на ценах экспортных товаров в Чарлстоне, снизившихся со 158 пунктов в ноябре 1818 года до 77 пунктов в июне 1819 года. До января 1823 года объём депозитов и банкнот банка не превышал 12 млн долларов США, а к 1830 году этот объём вырос до 29 млн долларов США.

В 1829 году Президент США Эндрю Джексон, в первом своём ежегодном послании к Конгрессу, объявил о намерении отозвать лицензию у Второго банка Соединённых Штатов. В 1831 году Николас Биддл — второй президент банка, направил в Конгресс законопроект о продлении лицензии банка. Законопроект прошёл обе палаты Конгресса, но Эндрю Джексон наложил на него вето, которое Конгресс не сумел преодолеть. В 1833 году объём банкнот и депозитов Второго банка вырос до 42,1 млн долларов, что частично может объяснить рост цен с июля 1830 года с 82 пунктов до 99 пунктов в конце 1833 года. При этом объём металлических денег в обращении с 1823 по 1833 годы был на уровне 32 млн долларов.

В 1833 году Эндрю Джексон вывел правительственные средства из Второго банка в ряд коммерческих банков США. Джексон был единственным президентом, который полностью погасил государственный долг. Второму банку Соединённых Штатов пришлось получать лицензию штата Пенсильвания. С 1833 года он работал как «Банк Соединённых Штатов, Пенсильвании».

С 1837 по 1862 годы центрального банка формально не существовало. Это время называют «эрой свободных банков» в США. С 1862 до 1913 года в США по соответствующему закону действовала система национальных банков.

Создание Третьего Центрального банка, 1907-1913

В течение последней четверти XIX века и начала XX века в экономике США наблюдался небывалый рост благосостояния среднего американца, промышленники и банкиры сколотили огромные, по тем временам, состояния, и только политическая верхушка страны ничего от этого периода не выиграла. Доходы правительства были минимальны, а значит и существенного влияния на экономику у него отсутствовало, надо было что то менять.

Банкиры, потерявшие на панике 1907 года деньги считали, что реальная проблема заключалась в том, что Соединенные Штаты были последней крупной страной без центрального банка, который мог бы обеспечить стабильность и чрезвычайный кредит во время финансового кризиса, т.е. финансирование их ошибок, приведших к неплатёжеспособности банков. В то время как другая часть, в первую очередь, политического сообщества были обеспокоены властью, которая досталась Д.П. Моргану и другим «финансистам» которые никак не пострадали, либо же даже увеличили своё состояние(ввиду компетентности управления).

В 1908 году Конгресс принял закон Олдрича–Вриланда, который предусматривал чрезвычайную валюту и учредил Национальную валютную комиссию для изучения банковской и валютной реформы. Сенатор Род-Айленда Нельсон Олдрич, лидер республиканцев в Сенате, лично руководил Комиссией с помощью команды экономистов(банкиры Пол Варбург, Фрэнк Вандерлип, Гарри Дэвидсон, Бенджамин Стронг, помощник секретаря казначейства США Пиатт Эндрю). Они отправились в Европу и были впечатлены тем, как центральные банки Великобритании и Германии «справляются» со стабилизацией экономики в целом и содействием международной торговле.

В начале ноября 1910 года сенатор Олдрич и группа финансистов: Пол Варбург, немецкий банкир; Фрэнк Вандерлип, президент National City Bank; Гарри П. Дэвисон, партнер J. P. Morgan; Бенджамин Стронг, вице-президент Banker's Trust Co.; и А. Пайетт Эндрю, бывший секретарь Национальной валютной комиссии, отправились на остров Джекилл, где провели за переговорами 10 дней, чтобы сформулировать план банковской и валютной реформы в США, который Олдрич мог бы представить Конгрессу.

Представленный в 1912 году законопроект по созданию центрального банка в Соединенных Штатах, сопровождался обещаниями финансовой стабильности, расширением международных ролей, контролем со стороны беспристрастных экспертов и отсутствием политического вмешательства в финансы.

С первого раза, в 1912 году, не удалось протолкнуть заветный документ под названием «План Олдрича». Впоследствии реформаторы убрали из названия раздражающее демократов имя республиканца Олдрича, внесли в документ ряд незначительных изменений и вновь запустили его уже в качестве инициативы демократов. Таким образом, после изощренных манипуляций банковского круга в 1913 году закон о Федеральном резерве был благополучно ратифицирован. Интересно, что голосование в верхней палате Конгресса имело место 23 декабря, и накануне Рождества в зале заседания сенаторов было совсем немного, «за» проголосовало 43, «против 25» и 28 сенаторов отсутствовало. Президент Вудро Вильсон подписал законопроект позже в тот же день.

Федеральная резервная система Общая информация

Федеральная резервная система — созданное 23 декабря 1913 года независимое федеральное агентство для выполнения функций центрального банка и осуществления централизованного контроля над коммерческой банковской системой Соединённых Штатов Америки.

Независимыми от Федерального правительства США агентствами являются те агентства, которые существуют вне федеральных министерств (возглавляемых секретарем кабинета министров). Точнее говоря, термин независимые используется для тех агентств, которые, в соответствии с конституцией, являясь частью исполнительной ветви власти, не зависят от контроля президента США, по той простой причине, что власть президента уволить главу агентства ограничена.

Созданные в рамках отдельных законов, принятых Конгрессом США, каждый соответствующий закон наделяет полномочиями и определяет цели и направления агентств в рамках которых они должны работать, а также основные сферы, если таковые имеются, по которым агентства могут иметь силу правотворчества. Правила (или распоряжения/постановления), изданные этими агентствами, имеют силу федерального закона.

Согласно закону о Федеральном резерве, ФРС ежегодно отчитывается перед палатой представителей Конгресса США, дважды в год — перед банковским комитетом Конгресса США. Деятельность банков ФРС не менее раза в год проходит аудит Счётной палаты США или крупных независимых аудиторских фирм национального уровня.

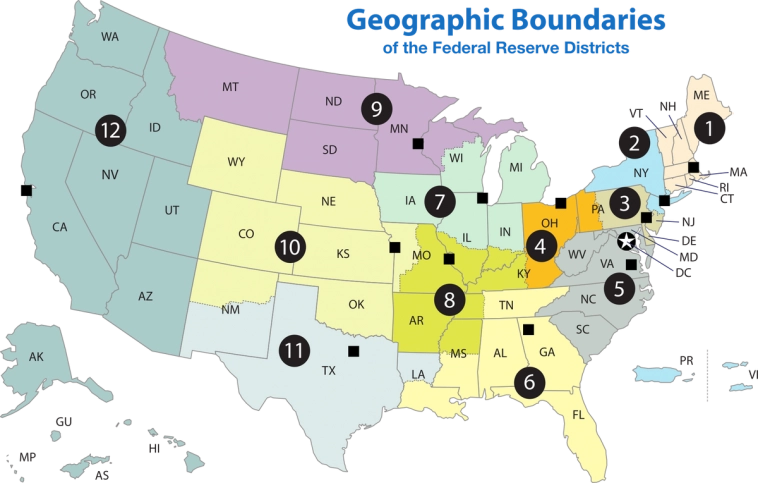

В ФРС входят 12 федеральных резервных банков, расположенных в крупнейших городах, около трёх тысяч коммерческих так называемых банков-членов, назначаемый президентом Совет управляющих, Федеральный комитет по операциям на открытом рынке и консультационные советы. Основанием для создания является Закон о Федеральном резерве. В управлении ФРС определяющую роль играет государство, хотя форма собственности капитала является частной — акционерная с особым статусом акций.

Функции ФРС

Текущие функции ФРС:

- выполнение обязанностей центрального банка США

- поддержание баланса между интересами коммерческих банков и общенациональными интересами

- обеспечение надзора и регулирования банковских учреждений

- защита кредитных прав потребителей

- поддержка роста денежно-кредитных агрегатов, соответствующего в долгосрочной перспективе экономическому потенциалу увеличения производства

- содействие эффективному достижению целей по максимизации занятости

- поддержание стабильности цен и обеспечение умеренных долгосрочных процентных ставок

- обеспечение стабильности финансовой системы, контроль системных рисков на финансовых рынках

- предоставление финансовых услуг депозитариям, в том числе правительству США и официальным международным учреждениям

- участие в функционировании системы международных и внутренних платежей

- устранение проблем с ликвидностью на местном уровне.

Если коротко, то:

Федеральная резервная система ответственна за создание благоприятных условий для максимальной занятости, сохранение низкой и стабильной инфляции, а также безопасной и эффективной финансовой системы.— Джанет Йеллен

Цели и задачи понятны и осязаемы, давайте посмотрим на их реализацию.

Максимальную занятость можно рассмотреть как обратный аналог безработице, и что же мы видим:

До 1913 года средняя безработица держалась на уровне чуть выше 5%, в период же 1913-1945 эта цифра выросла до почти 9%, имея 5-ти летний отрезок с более чем 15% безработицей. Далее в эпоху послевоенного экономического бума этот показатель снизился до 4.5% став чуть ниже эпохи предшествующей ФРС, однако после 1970 он снова вырос до 6-6.5%. Таким образом видно что никаких изменения, в лучшую сторону, относительно безработицы с появлением Центрального Банка не произошло, даже скорее наоборот.

Сохранение низкой и стабильной инфляции или же поддержание стабильности цен и обеспечение умеренных долгосрочных процентных ставок.

На графике видно, что до 1913 года присутствовали всплески инфляции, однако в последующем, они компенсировались периодами дефляции, что обеспечивало примерное сохранение индекса цен в экономике, чего нельзя сказать о времени после.

Обеспечение безопасной и эффективной финансовой системы.

Не считая небольших кризисов эпоха ФРС была ознаменована, небывалой до неё, Великой Депрессией(1929-1933) и Великой Рецессией(2007-2009), название которых говорит само за себя.

Таким образом, получается что ФРС не справляется ни с одной из поставленных задач, а только усугубляет положение дел в экономике.

теги блога Настоящая экономика

- 2008

- 70-е

- black rock

- blackrock

- Credit Suisse

- Dow Jones

- IMOEX

- nasdaq

- nikkei индекс

- RTS

- S&P500

- SP 500

- SP 500 прогноз

- treasuries

- акции

- акции США

- Аргентина

- аренда недвижимости

- банк

- банки

- банки США

- банкроство

- биржа

- Бреттон-Вудская система

- Бреттон-Вудское соглашение

- Великая депрессия

- Великая Рецессия

- государство

- деньги

- доллар

- доллар рубль

- Доходность гособлигаций

- евро

- ЕЦБ

- ЗВР

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в Аргентине

- инфляция в России

- инфляция в США

- история

- йена

- Китай

- ключевая ставка

- ключевая ставка ЦБ РФ

- коммерческая недвижимость

- кризис

- кризис 1907

- кризис 2008

- кризис 2020

- кризис сша

- мировая экономика

- мобильный пост

- недвижимость

- недвижимость в США

- недвижимость США

- Нобелевская премия

- обвал

- Облигации

- Падение S&P

- природный газ

- прогнозы

- протесты

- пузырь

- Рей Далио

- рецессия

- Россия

- рост акций

- РТС

- Рэй Далио

- Свободная экономика

- свободный рынок

- серебро

- СПГ

- стагфляция

- США

- технический анализ

- торговые сигналы

- финансы

- фондовые рынки

- фондовый рынок

- фондовый рынок

- форекc

- форекс

- ФРС

- ФРС США

- Фунт

- фьючерс mix

- фьючерс ртс

- ЦБ

- ЦБ РФ

- экономика

- экономика Аргентины

- экономика России

- экономика США

- Экономика Японии

- Япония