Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #60 (11.12.2023)

- 11 декабря 2023, 15:56

- |

Стратегия «купить и держать» принесла больший доход в 2023 году, чем все самые популярные стратегии технического анализа:

Доходность различных стратегий в 2023 году

Доходность различных стратегий в 2023 году

Макро

Инфляционные ожидания на 1 год и 5 лет вперед резко снизились. Ожидания на 1 год вперёд снизились с 4,5% до 3,1% (самый низкий показатель с марта 2021 года), в то время как ожидания на 5 лет вперёд снизились с 3,2% до 2,8% (самый низкий показатель с июля 2021 года):

Инфляционные ожидания на 1 год и 5 лет вперед

Инфляционные ожидания на 1 год и 5 лет вперед

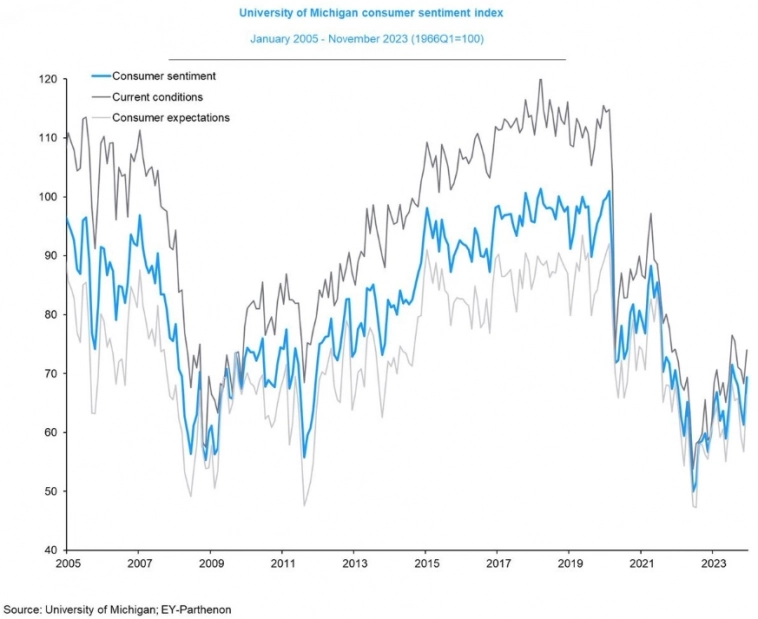

Потребительские настроения выросли значительно выше ожиданий до 69,4 (консенсус 62, 61,3 ранее), самого высокого показателя с августа. Индексы текущих условий и ожиданий улучшились до самого высокого уровня за 5 и 6 месяцев соответственно:

Индекс потребительских настроений, индексы текущих условий и ожиданий

Индекс потребительских настроений, индексы текущих условий и ожиданий

Для 80% потребителей (на долю которых приходится почти 2/3 потребления) избыточные сбережения, накопленные в эпоху COVID, уже исчерпаны, и к середине 2024 года, вероятно, только 1% самых богатых потребителей по доходам будут иметь больше средств, чем у них было до пандемии:

Изменение в ликвидных активах домохозяйств, прогноз по уровню доходов

Изменение в ликвидных активах домохозяйств, прогноз по уровню доходов

Рынок труда

В ноябре в США было создано 199 тыс. рабочих мест (консенсус 180 тыс., 150 тыс. ранее). За исключением государственных должностей, этот показатель примерно соответствовал оценкам экономистов, так что общая тенденция сигнализирует о продолжающемся замедлении на рынке труда:

Изменение числа занятых в несельскохозяйственных отраслях

Изменение числа занятых в несельскохозяйственных отраслях

Индекс диффузии занятости в США упал до 57,8 в ноябре, достигнув нового минимума более чем за три года. Это означает сокращение числа отраслей, в которых наблюдается положительный рост числа рабочих мест:

Индекс диффузии занятости в США (показывает долю отраслей, в которых наблюдается положительный рост числа рабочих мест)

Индекс диффузии занятости в США (показывает долю отраслей, в которых наблюдается положительный рост числа рабочих мест)

Уровень безработицы снизился до 3,7% (консенсус 3,9%, 3,9% ранее), что говорит о том, что рынок труда остается напряженным. Уровень участия (отношение рабочей силы к численности населения) вырос с 62,7 до 62,8:

Уровень безработицы и уровень участия в рабочей силе

Уровень безработицы и уровень участия в рабочей силе

Что делают другие?

Из фондов казначейских облигаций США наблюдался самый большой отток (-$4,8 млрд) с августа 2022 года:

Потоки средств в фонды казначейских облигаций США

Потоки средств в фонды казначейских облигаций США

В фонды облигаций высокого инвестиционного рейтинга США наблюдался самый большой приток (+$1,83 млрд) за 13 недель:

Потоки средств в фонды облигаций высокого инвестиционного рейтинга США

Потоки средств в фонды облигаций высокого инвестиционного рейтинга США

Фонды акций США привлекли приток в размере $1,91 млрд, что стало 5-ой неделей притока средств подряд:

Потоки средств в фонды акций США

Потоки средств в фонды акций США

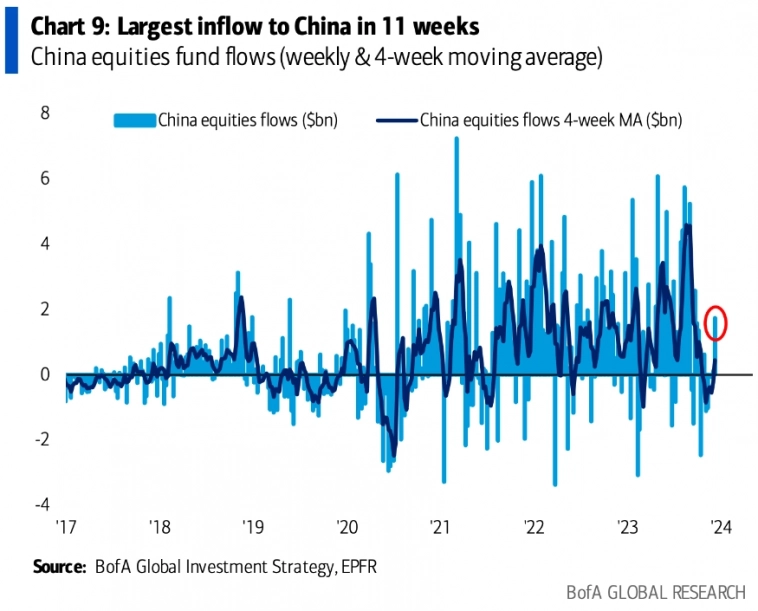

Фонды акций Китая зафиксировали самый большой приток средств (+$1,7 млрд) за 11 недель:

Потоки средств в фонды акций Китая

Потоки средств в фонды акций Китая

Институциональные инвесторы

Хедж-фонды сокращают позиции, связанные с отдельными акциями:

Совокупные потоки хедж-фондов в акции и индексы/ETF

Совокупные потоки хедж-фондов в акции и индексы/ETF

CTA имеют крупные длинные позиции по акциям. После покупки акций на сумму около $225 млрд, их позиционирование находится на самом высоком уровне за последние восемь лет:

Позиционирование CTA в акции

Позиционирование CTA в акции

Ритейл

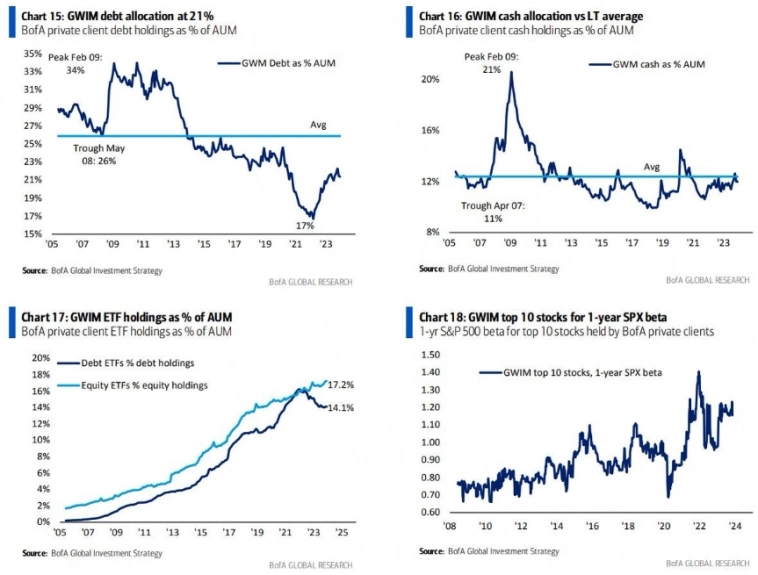

Частные клиенты Bank of America имеют 59,9% акций, 21,4% облигаций и 12% наличных средств в портфелях на текущий момент, при этом был зафиксирован наибольший приток в наличные средства с декабря 2021 года:

Распределение активов частных клиентов Bank of America в портфелях

Распределение активов частных клиентов Bank of America в портфелях

Частные клиенты Bank of America покупают ETF на акции Японии, акции роста и облигации муниципалитетов, но продают ETF облигаций развивающихся стран и акций низкой волатильности:

Потоки средств клиентов Bank of America

Потоки средств клиентов Bank of America

Индексы

Индекс S&P 500 рос в течение 6 последних недель подряд:

Еженедельный рост S&P 500 подряд

Еженедельный рост S&P 500 подряд

Все больше акций достигают краткосрочных максимумов, что отражает улучшение в широте индекса:

Доля акций S&P 500, достигших 21-дневного максимума

Доля акций S&P 500, достигших 21-дневного максимума

Рост широты рынка США может привести к улучшению показателей акций финансового и промышленного секторов по отношению к секторам технологий и коммуникаций:

Веса секторов в индексах

Веса секторов в индексах

EPS

Ожидается, что 9 из 11 секторов сообщат о снижении прибыли (по сравнению с 30 сентября) из-за пересмотра оценок EPS в сторону понижения:]

Сравнение оценок EPS компаний индекса S&P 500 по секторам по сравнению с данными на 30 сентября

Сравнение оценок EPS компаний индекса S&P 500 по секторам по сравнению с данными на 30 сентября

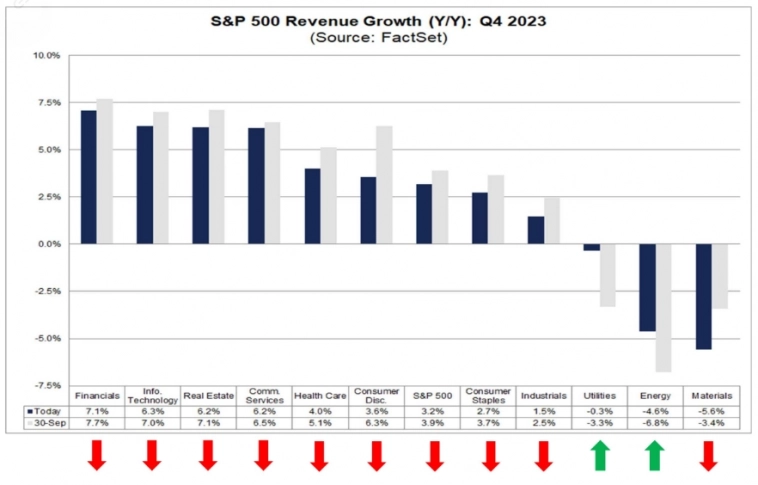

Ожидаемый рост выручки также снизился в девяти из одиннадцати секторов:

Ожидаемый рост выручки компаний индекса S&P 500 по секторам

Ожидаемый рост выручки компаний индекса S&P 500 по секторам

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест