Блог им. MKrrr

IPO Диасофт. Классная компания, но зачем им деньги???

- 12 февраля 2024, 07:23

- |

Красивая история, адекватная оценка (в 2-3 раза дешевле Астры), растущий рынок. Но есть нюансы...

Мы разбираем компаний и отбираем для вас💎 среди 🚮! Вы сами решаете, какие компании мы смотрим (голосование)

О размещении

Диасофт выходит на IPO 13 февраля, книга заявок закрывается сегодня (у Тинькофф в 11.30 мск). Сейчас уже известно о переподписке в 5 раз, поэтому считаем, что компания разместится по верхней границе диапазона (4500 рублей за акцию). Будет привлечено 3,6 млрд. руб., 2,2 из которых пойдут в компанию, а 1,4 – продажа текущих акционеров. Компания оценена в 45 млрд. рублей

О компании

Диасофт один из крупнейших разработчиков ПО, специализируется на решениях для банков. Доля компания на рынке программ для финансового сектора – 24%, доля на широком рынке ПО – порядка 7%.

У компании почти 200 отдельных программных продуктов на рынке (для примера, у Астры – 9)

Это не хуже и не лучше Астры. Просто у последний емкие целостные решения, а у Диасофт разноплановый узкоспециализированные программы

Диасофт дает решения по учету, обслуживанию, автоматизации. Целевой клиент – банки/ страховые компании / гос.корпорации.

Диасофт считает, что сможет заменить и SAP, и Oracle, и Tableau…

Ожидания роста рынка

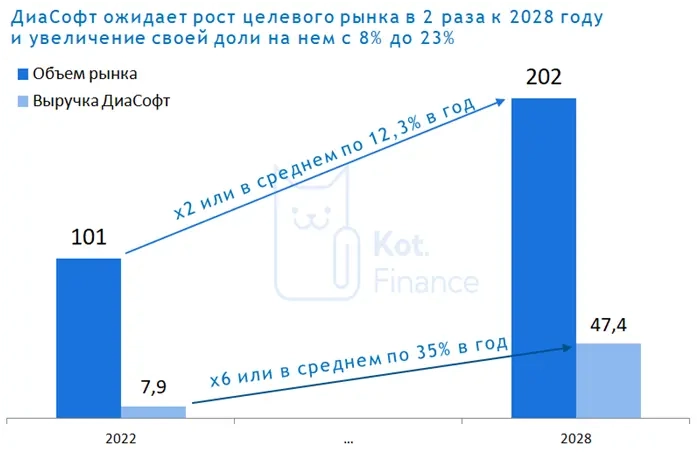

Помните, мы обсуждали ожидания Делимобиля о росте рынка в 7 раз? Здесь все скромнее… в части перспектив рынка: Диасофт ждет удвоение емкости рынка к 2028 году, а вот планы по росту своей выручки амбициозные – в 6 раз!

Финансы

Как всегда, начинаем с аудиторского заключения. Почему это важно?

Тут все супер: первоклассный аудитор (ФБК) и никаких замечаний о качестве учета. Аудитор лишь предупреждает об особенностях баланса: основной актив – нематериальные активы (лицензии, разработки, интеллектуальная собственность). Т.е. то, что нельзя потрогать.

Выручка росла в среднем на 24% в год. Дальше компания собирается расти на 35% ежегодно. Получится? В 2023 году рывка нет.

Рентабельность потрясающая: четверть выручки – чистая прибыль. Ставка налога на прибыль у компании 0%. Россия все еще не привлекательная для IT компаний?

Структура баланса на первый взгляд понравится любому: больше половины – собственный капитал. Долга нет. На балансе куча денег. Но основной актив — интеллектуальная собственность, которую сложно оценить.

А деньги на балансе вывели на себя беспроцентными займами

Мультипликаторы

Окей, компания крутая: долга нет, рентабельность фантастическая, узкопрофильный лидер своего сегмента. Сколько стоит?

🔹Цена / балансовая стоимость = 15,5 (т.е. каждый рубль капитала вы покупаете за 15 рублей)

🔹Цена / выручка = 5,7 (компания оценена почти в 6 годовых выручек)

🔹Цена / прибыль = 14, но стоит отметить, что компания растет двузначными темпами роста. Если выручка будет расти по 35% в год, а рентабельность сохранится, то уже через 3 года мультипликаторы снизятся в 2,5 раза.

Вспомните, какие мультипликаторы были у Астры! В среднем, в 2 раза выше. А бизнес – куда менее предсказуемый

Плюсы

+ фантастическая рентабельность

+ более понятный и стабильный бизнес, чем у Астра

+ мультипликаторы в 2 раза лучше Астры перед IPO (а тем более сейчас)

+ помощь государства в виде нулевой ставки по налогу на прибыль и попытках импортозамещения

+ вечный продукт: купив ПО, банк становится его заложником, поскольку его нужно интегрировать, обновлять, обслуживать, чинить, приспосабливать под новый продукт… Это вечная разработка

Риски

Переоценка спроса: в презентации подчеркивается колоссальный неудовлетворенный спрос на разработки (в отдельных сегментах в 8 раз!). Мы проконсультировались с несколькими банками и лизинговыми – все не так плохо. Решения дорогие, но выбор есть

Конкуренция: Диасофт выходит на чужие рынки, в т.ч. B2G (государство). Говорят, там рулит Астра.

Нематериальные активы (НМА) – с точки зрения бух.учета – воздух (по сути это не так, но оценить их не представляется возможным; с недвижкой проще). НМА оцениваются методом фактических затрат (сколько потратили — столько это и стоит) и дисконтирования: много продали за прошлый год – НМА стоит мнооого денег, за следующий год мало – переоценка в убыток. С твердыми активами не так

Расходы на ФОТ – основные расходы. Это значит, что средства производства не у компании, а у работников

Специфика учета: у Диасофт финансовый год заканчивается 31 марта. Поэтому сравнить годовую отчетность за год по МСФО (31 марта) и РСБУ (31 декабря) невозможно

Риск бла-бла-бла. Нет потребности в IPO: компании хватает и без долгов развиваться, и дивиденды платить. В интервью – сказки. Скорее всего IPO – не деньги для развития, а способ получить публичную оценку личного состояния (90% акционеров – менеджмент) и возможность монетизировать его каждому когда хочется

Странная корпоративная практика — выдача себе беспроцентных займов

Вывод

Классная компания на растущем рынка и по цене в 2-3 раза дешевле Астры. Несмотря на нашу позицию (>90% облигаций в портфеле) – в IPO участвуем. Судя по сообщениям, переподписка уже х5-10, поэтому аллокация будет низкая. Оставим заявку, получим свои 5-10%. Докупать не будем.

----

Читайте нас в канале Кот.Финанс

—

Спонсор статьи — ⭐ MadeTask — сервис для выплат и работы с внештатными исполнителями по всему миру

--------------------------------------------

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- SPO

- азбука вкуса

- акции

- аналитика

- аренда недвижимости

- Астра

- афк система

- Балтийский лизинг

- банки

- биржа

- брокеры

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- виталайн

- вклады

- вложения

- Всеинструменты.ру

- втб

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- Делимобиль

- денежно-кредитная политика

- дефолт по облигациям

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция в России

- ипотека

- итоги недели

- Каршеринг Руссия

- КЛВЗ Кристалл

- ключевая ставка ЦБ РФ

- книги

- криптовалюта

- легенда

- лизинг

- льготная ипотека

- м.видео

- МВ ФИНАНС

- МВ ФИНАНС (М.Видео)

- мосгорломбард

- Московская Биржа

- мтс

- накопительные счета

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- Новатэк

- о'кей

- обзор рынка

- облигации

- отчеты МСФО

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- прогрессивная шкала налогообложения

- роснано

- рубль

- русал

- Русская аквакультура

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Славянск ЭКО

- трейдинг

- фильмы про биржу и трейдинг

- финансы

- флоатеры

- форекс

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- Эльвира Набиуллина

- эн+

П. С.

«Странная корпоративная практика — выдача себе беспроцентных займов»

Это не странная корп практика, как правило это старомодный способ вывода бабла или выдачи откатов )

Оценка делается и без айпио, и дело жто вполне понятное и прозрачное, со всеми нужными заключениями и прочим… Другое дело, что в отличие от публичной составляющей, оценка делается на период, и делать ее нужно будет регулярно, но не чаще чем раз в квартал или полугодие...

А вот версия что таким образом хотят выгадать ликвидность, чтобы кто-то из акционеров мог свалить в любое время? Хм может быть конечно, но во первых тогда это проблема для миноров, ибо в любой момент может появиться навес, во вторых если в компании все отлично и форвард лукинг стейтмент честный и впереди у компании ускорение роста, тогда почему другие участники не выкупят долю просто и для чего ее сливать в рынок? И я вижу только один ответ: это имеет смысл, если оценка капы рынком будет выше реальной стоимости компании… Но ведь тогда это все равно своего рода кэшаут, и игра против инсайдеров которые в отличие от рынка знают какой у них план…

Все индивидуальные запросы покрывает листинг

Из практики, обычно, обычно, на ипо здорового человека строится а) инвестиционная составляющая (на основе долгосрочной стратегии) для развития и расширения бизнеса, б) долгосрочная мотивационная программа для менеджмента и сотрудников с опционами 3х-5ти-реже 7ми летними и ограничениями на продажу и выхода с баблом. То есть для построения прямой мотивации менеджмента на рост капитализации, а не на эбит, чп, оибду, фкф, и прочие буквы) здесь, ну хз, я не вижу прозрачности и целей компании озвученных и заявленных, а угадывать и предполагать играя в слепую, не мое.

Я не переубеждаю и не спорю, безусловно, каждый сам делает выбор и решает за себя. Я вот не увидел достаточной прозрачности и целей ипо, и поэтому не пойду в него хотя может и зря и на старте могут и пампануть чтобы «старички» вышли и закрыли наконец свои ипотеки )))

В любом случае желаю удачи! 💪🙏👌

Компания была не публичная, публиковать отчетность была не обязана, а то что она «исчезла» с другого сайта — это не вина компании.

В итоге, вы правы. 2013-2017 годы застоя, нарисую-опубликую