SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. zzznth

ЮГК: итоги года

- 14 февраля 2024, 20:39

- |

К вчерашнему посту. В компании ЮГК, видимо, читают мой блог и решили исправиться. Молодцы! Отчет правда за 22-й год, но в любом случае увеличение количества информации — это всегда хорошо.

В свою очередь, решил прикинуть, каких результатов можно ждать от компании. О трудностях уже писал вчера, так что повторяться не буду.

Ключевые принципы модели:

1) цена на золото в 3-м квартале сильно лучше, чем в 1 полугодии

2) цена на золото в 4-м квартале (да и сейчас ~ равна средней цене 3-го квартала, особенно если учесть экспортную пошлину).

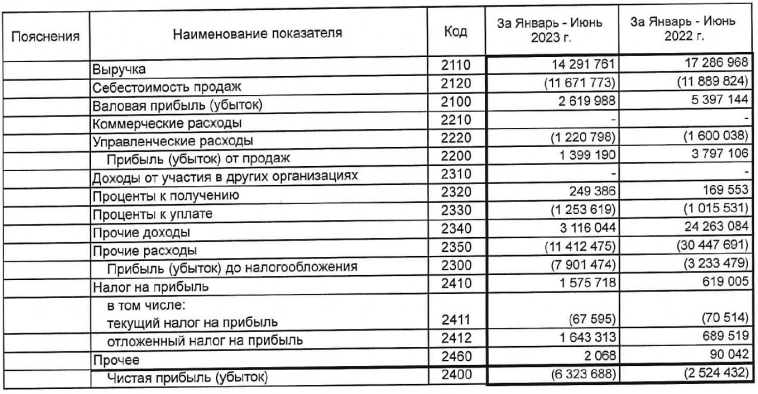

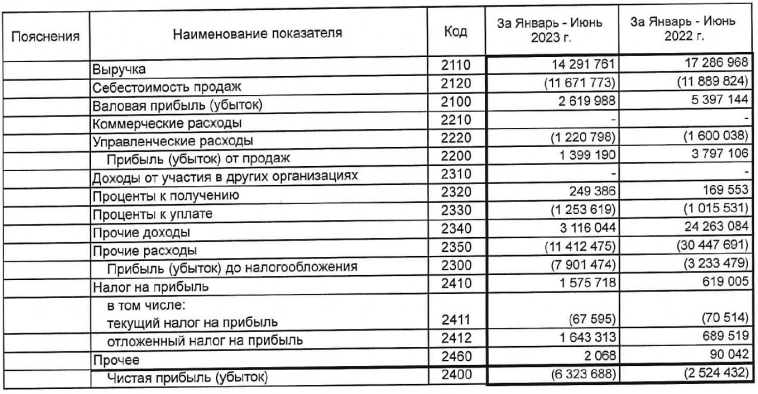

Итак, что имеем? Ну, все-таки есть хоть какие-то данные по 3-му кварталу — отчет РСБУ. Чтобы понять показателен ли он, сравним МСФО и РСБУ за 1П.

Итак,

3) РСБУ — весьма показателен, и покрывает примерно половину бизнеса. Уже хорошо, значит можно работать с данными. Вычитая из данных 9м данные по 6м получим результат за 3й квартал

Выручка (3q23): 10.6 млрд! Почти как за все первое полугодие!

Валовая прибыль (3q23): 3.5 млрд, при относительно низкой маржинальности, рост ожидаемо колоссален!

Прибыль от продаж (3q23): 2.85 млрд, вдвое выше, чем результат всего первого полугодия!

Подчеркнем, что это лишь доля Уральского хаба. Маржинальность остального производства чуть выше. Если считать совсем на коленке (это не очень правильно, но тут погрешность не оч сильная должна быть), то коль прибыль от продаж уральского сегмента стала на 2.15 млрд больше, то общая прибыль будет на 4.3 млрд больше. Получим:

Операционная прибыль (МСФО, 3q23 ~ 7.2 млрд), валовая прибыль (МСФО, 3q23 ~ 8,75 млрд).

Процентные платежи вот выросли сильно! Тут еще становится еще больше нюансов, ведь средства от IPO пошли в т.ч. в гашение долга. Так что дадим нетто фин расходов в 1 млрд в квартал.

В сухом остатке имеем, что без учета* эффекта курсовых разниц, компания генерит 6.2 млрд доналоговой прибыли* в квартал. За второе полугодие выходит 12.4 млрд, еще где-то 1.4 млрд надо вычесть из-за небольшой девальвации во втором полугодии. Выходит, финрезультат 2П23 — 11 млрд. Годовой — порядка 7 млрд до налога и 5.6 млрд — после.

Может показаться, что текущая цена дорогая. Однако, тут же разовый финансовый эффект сильной девальвации и низких цен 1П. Если компания действительно будет показывать такую операционную прибыль, сколько я тут посчитал на коленке — то выходит уже куда более интересно. К тому же, модель не учитывает

— компания частично уже погасила долги от IPO-шных средств

— компания в принципе может сокращать долг

— и что самое главное — представленная оценка никак не учитывает рост компании. Ведь в 24-м году проекты уже будут давать золото

А так выходит, что при текущих ценах и отсутствия девальвации за 24-й год (напомню, курс $ на конец 23-го 89.68р) выходит порядка 25 млрд доналоговой прибыли или же 20 млрд чистой. Самый непонятный момент — насколько вырастет объем производства и какая там маржинальность, но как-то прикидывать надо...

Из планов можно сделать вывод, что компания планирует расти на 13% CAGR:

Учитывая, что проекты как раз реализовались, то можно дать ну 25% прирост объемов (ну и остальных фин показателей).

В таком случае, прогнозная прибыль за 24-й год уже 25 млрд. При текущей капе в 150 млрд — это P/E=6. Что для компании с ростом объемов производств весьма неплохо.

Конечно, чем дальше в лес — тем больше дров. Чем дальше прогноз, тем больше может появиться неучтенных нюансов. Будем ждать отчетов, можно будет уточнять модели. Напоследок, повторю что уже писал вчера: пока прогнозируются отличные финансовые результаты, стоит пожелать компаниям

В свою очередь, решил прикинуть, каких результатов можно ждать от компании. О трудностях уже писал вчера, так что повторяться не буду.

Ключевые принципы модели:

1) цена на золото в 3-м квартале сильно лучше, чем в 1 полугодии

2) цена на золото в 4-м квартале (да и сейчас ~ равна средней цене 3-го квартала, особенно если учесть экспортную пошлину).

Итак, что имеем? Ну, все-таки есть хоть какие-то данные по 3-му кварталу — отчет РСБУ. Чтобы понять показателен ли он, сравним МСФО и РСБУ за 1П.

Итак,

3) РСБУ — весьма показателен, и покрывает примерно половину бизнеса. Уже хорошо, значит можно работать с данными. Вычитая из данных 9м данные по 6м получим результат за 3й квартал

Выручка (3q23): 10.6 млрд! Почти как за все первое полугодие!

Валовая прибыль (3q23): 3.5 млрд, при относительно низкой маржинальности, рост ожидаемо колоссален!

Прибыль от продаж (3q23): 2.85 млрд, вдвое выше, чем результат всего первого полугодия!

Подчеркнем, что это лишь доля Уральского хаба. Маржинальность остального производства чуть выше. Если считать совсем на коленке (это не очень правильно, но тут погрешность не оч сильная должна быть), то коль прибыль от продаж уральского сегмента стала на 2.15 млрд больше, то общая прибыль будет на 4.3 млрд больше. Получим:

Операционная прибыль (МСФО, 3q23 ~ 7.2 млрд), валовая прибыль (МСФО, 3q23 ~ 8,75 млрд).

Процентные платежи вот выросли сильно! Тут еще становится еще больше нюансов, ведь средства от IPO пошли в т.ч. в гашение долга. Так что дадим нетто фин расходов в 1 млрд в квартал.

В сухом остатке имеем, что без учета* эффекта курсовых разниц, компания генерит 6.2 млрд доналоговой прибыли* в квартал. За второе полугодие выходит 12.4 млрд, еще где-то 1.4 млрд надо вычесть из-за небольшой девальвации во втором полугодии. Выходит, финрезультат 2П23 — 11 млрд. Годовой — порядка 7 млрд до налога и 5.6 млрд — после.

Может показаться, что текущая цена дорогая. Однако, тут же разовый финансовый эффект сильной девальвации и низких цен 1П. Если компания действительно будет показывать такую операционную прибыль, сколько я тут посчитал на коленке — то выходит уже куда более интересно. К тому же, модель не учитывает

— компания частично уже погасила долги от IPO-шных средств

— компания в принципе может сокращать долг

— и что самое главное — представленная оценка никак не учитывает рост компании. Ведь в 24-м году проекты уже будут давать золото

А так выходит, что при текущих ценах и отсутствия девальвации за 24-й год (напомню, курс $ на конец 23-го 89.68р) выходит порядка 25 млрд доналоговой прибыли или же 20 млрд чистой. Самый непонятный момент — насколько вырастет объем производства и какая там маржинальность, но как-то прикидывать надо...

Из планов можно сделать вывод, что компания планирует расти на 13% CAGR:

Учитывая, что проекты как раз реализовались, то можно дать ну 25% прирост объемов (ну и остальных фин показателей).

В таком случае, прогнозная прибыль за 24-й год уже 25 млрд. При текущей капе в 150 млрд — это P/E=6. Что для компании с ростом объемов производств весьма неплохо.

Конечно, чем дальше в лес — тем больше дров. Чем дальше прогноз, тем больше может появиться неучтенных нюансов. Будем ждать отчетов, можно будет уточнять модели. Напоследок, повторю что уже писал вчера: пока прогнозируются отличные финансовые результаты, стоит пожелать компаниям

что и качество и количество раскрытия информации в отрасли будет увеличиваться

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- ВИМ Ликвидность

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- солнечная энергетика

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото

И по крайней мере сейчас, есть резон не совершать действия против акционерной стоимости