SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Копипаст

Копипаст | Деградация на пенсии - НПФ входят в фазу кризиса

- 19 апреля 2021, 23:41

- |

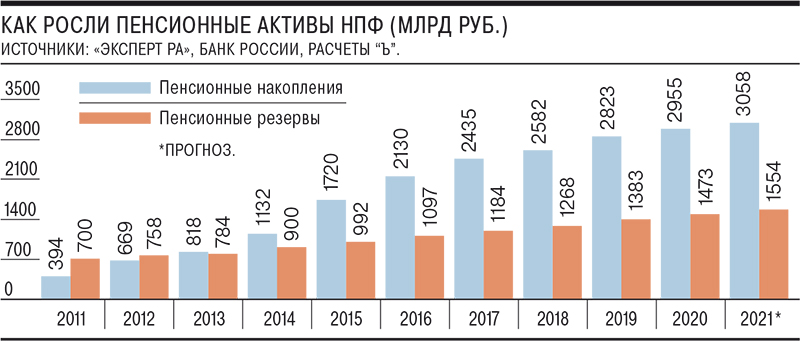

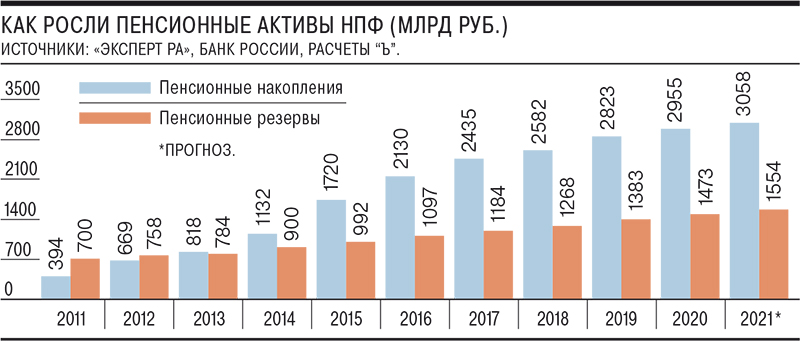

К концу года пенсионные накопления, сконцентрированные в негосударственных пенсионных фондах (НПФ), превысят 3 трлн руб., но увеличатся при этом лишь на несколько процентов. Пенсионные резервы тоже увеличатся незначительно, немногим превысив 1,5 трлн руб. По мнению экспертов, при сохранении текущей ситуации в сегменте активизации роста ожидать не стоит, а его роль на финансовом рынке в целом начнет снижаться.

Пенсионные накопления, аккумулированные НПФ за прошлый год, увеличились на 4,7%, до 2,96 трлн руб., свидетельствуют предварительные оценки «Эксперт РА», с которыми ознакомился “Ъ”. Они основаны на анкетировании фондов, в которых сосредоточены около 98% пенсионных средств, не находящихся в Пенсионном фонде России. Пенсионные резервы, согласно расчетам агентства, росли чуть быстрее — на 6,5%, до 1,47 трлн руб.

Согласно оценке “Ъ”, в целом совпадающей с расчетами «Эксперт РА», в портфелях фондов, по которым есть обязательства НПФ, на начало года находилось 2,87 трлн руб. пенсионных накоплений, тогда как 80,4 млрд руб. (или 2,7% от общих пенсионных накоплений) приходилось на резерв по ОПС (РОПС). Также в НПФ находилось 1,29 трлн руб. пенсионных резервов, по которым есть обязательства, а 185,4 млрд руб. приходилось на страховой резерв (СР).

Аналитики агентства объясняют самые низкие за всю историю пенсионного рынка РФ темпы прироста средств «слабыми результатами переходных кампаний», ростом выплат по ОПС и «низкими показателями доходности НПФ» (см. “Ъ” от 6 апреля). В ЦБ 16 апреля подтвердили оценку “Ъ”, что в 2020 году фонды разнесли клиентам средневзвешенную доходность в размере 5,2% годовых (см. справку).

В добровольных пенсионных программах, отмечают в «Эксперт РА», темпы прироста были чуть выше, чем в ОПС, несмотря на «снижение показателей доходности (4,8% за вычетом вознаграждений), а также стагнацию рынка корпоративного НПО».

Причиной стал «существенный рост взносов в рамках индивидуальных пенсионных планов» (ИПП, см. “Ъ” от 30 октября 2020 года), который в агентстве оценили на уровне 50%.

В 2021 году рост пенсионных накоплений, сконцентрированных в НПФ, будет еще меньше. Результатом подведения итогов прошлогодней переходной кампании между фондами стал нетто-отток средств в ПФР, составивший 3,8 млрд руб. (см. “Ъ” от 15 апреля). «Показатели доходности НПФ на фоне ухудшения конъюнктуры на долговом рынке, вероятнее всего, будут еще ниже значений прошлого года»,— отмечают аналитики рейтингового агентства. Продолжат увеличиваться и пенсионные выплаты. В результате по итогам 2021 года пенсионные накопления НПФ немногим превысят 3 трлн руб. (по оценке «Эксперт РА» — 3,06 трлн руб., прирост — 3,5%).

Несмотря на то что эксперты по этому году прогнозируют дальнейший рост ИПП (индивидуальный пенсионный план), динамика которого, по их мнению, превзойдет показатели 2020 года, увеличение пенсионных резервов по всем добровольным программам НПФ также будет весьма незначительным. «Макроэкономических импульсов для развития корпоративных пенсионных программ (КПП) не видно, скорее тенденция противоположная. А ИПП занимают лишь незначительную долю в общем объеме НПО»,— отмечает младший директор «Эксперт РА» Артем Афонин. В результате в агентстве ждут увеличения пенсионных резервов в 2021 году лишь на 5,5%, до 1,55 трлн руб.

Таким образом, общий объем пенсионных денег на рынке по итогам 2021 года немногим превысит 4,5 трлн руб.

«На фоне активного прихода частных инвесторов на рынок доля институциональных, основу которых ранее составляли НПФ, будет сокращаться»,— полагает господин Афонин. По его словам, сейчас фонды стали заложниками сформировавшейся бизнес-модели. Если она не изменится, подчеркивает эксперт, то есть не будут приняты меры по повышению привлекательности пенсионных продуктов, включая повышение разносимой клиентам доходности, роль НПФ в лучшем случае сохранится на нынешнем уровне, а в худшем — начнет падать.

«Нынешний год — последний перед началом массовых выплат, поскольку в 2022 году основания для назначения накопительной пенсии возникнут у женщин 1967 года рождения»,— добавляет гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов. По его словам, это приведет к оттоку средств в размере нескольких десятков миллиардов рублей в год. «Скорее всего, 3 трлн руб. по ОПС — последний рекорд, который продемонстрировала система НПФ перед грядущим снижением активов»,— полагает господин Околеснов. При сохранении существующей ситуации, уверен он, заменить компоненту ОПС на НПО у частных фондов не удастся, что выльется в итоге в «деградацию роли НПФ на рынке».

Пенсионные накопления, аккумулированные НПФ за прошлый год, увеличились на 4,7%, до 2,96 трлн руб., свидетельствуют предварительные оценки «Эксперт РА», с которыми ознакомился “Ъ”. Они основаны на анкетировании фондов, в которых сосредоточены около 98% пенсионных средств, не находящихся в Пенсионном фонде России. Пенсионные резервы, согласно расчетам агентства, росли чуть быстрее — на 6,5%, до 1,47 трлн руб.

Согласно оценке “Ъ”, в целом совпадающей с расчетами «Эксперт РА», в портфелях фондов, по которым есть обязательства НПФ, на начало года находилось 2,87 трлн руб. пенсионных накоплений, тогда как 80,4 млрд руб. (или 2,7% от общих пенсионных накоплений) приходилось на резерв по ОПС (РОПС). Также в НПФ находилось 1,29 трлн руб. пенсионных резервов, по которым есть обязательства, а 185,4 млрд руб. приходилось на страховой резерв (СР).

Аналитики агентства объясняют самые низкие за всю историю пенсионного рынка РФ темпы прироста средств «слабыми результатами переходных кампаний», ростом выплат по ОПС и «низкими показателями доходности НПФ» (см. “Ъ” от 6 апреля). В ЦБ 16 апреля подтвердили оценку “Ъ”, что в 2020 году фонды разнесли клиентам средневзвешенную доходность в размере 5,2% годовых (см. справку).

В добровольных пенсионных программах, отмечают в «Эксперт РА», темпы прироста были чуть выше, чем в ОПС, несмотря на «снижение показателей доходности (4,8% за вычетом вознаграждений), а также стагнацию рынка корпоративного НПО».

Причиной стал «существенный рост взносов в рамках индивидуальных пенсионных планов» (ИПП, см. “Ъ” от 30 октября 2020 года), который в агентстве оценили на уровне 50%.

В 2021 году рост пенсионных накоплений, сконцентрированных в НПФ, будет еще меньше. Результатом подведения итогов прошлогодней переходной кампании между фондами стал нетто-отток средств в ПФР, составивший 3,8 млрд руб. (см. “Ъ” от 15 апреля). «Показатели доходности НПФ на фоне ухудшения конъюнктуры на долговом рынке, вероятнее всего, будут еще ниже значений прошлого года»,— отмечают аналитики рейтингового агентства. Продолжат увеличиваться и пенсионные выплаты. В результате по итогам 2021 года пенсионные накопления НПФ немногим превысят 3 трлн руб. (по оценке «Эксперт РА» — 3,06 трлн руб., прирост — 3,5%).

Несмотря на то что эксперты по этому году прогнозируют дальнейший рост ИПП (индивидуальный пенсионный план), динамика которого, по их мнению, превзойдет показатели 2020 года, увеличение пенсионных резервов по всем добровольным программам НПФ также будет весьма незначительным. «Макроэкономических импульсов для развития корпоративных пенсионных программ (КПП) не видно, скорее тенденция противоположная. А ИПП занимают лишь незначительную долю в общем объеме НПО»,— отмечает младший директор «Эксперт РА» Артем Афонин. В результате в агентстве ждут увеличения пенсионных резервов в 2021 году лишь на 5,5%, до 1,55 трлн руб.

Таким образом, общий объем пенсионных денег на рынке по итогам 2021 года немногим превысит 4,5 трлн руб.

«На фоне активного прихода частных инвесторов на рынок доля институциональных, основу которых ранее составляли НПФ, будет сокращаться»,— полагает господин Афонин. По его словам, сейчас фонды стали заложниками сформировавшейся бизнес-модели. Если она не изменится, подчеркивает эксперт, то есть не будут приняты меры по повышению привлекательности пенсионных продуктов, включая повышение разносимой клиентам доходности, роль НПФ в лучшем случае сохранится на нынешнем уровне, а в худшем — начнет падать.

«Нынешний год — последний перед началом массовых выплат, поскольку в 2022 году основания для назначения накопительной пенсии возникнут у женщин 1967 года рождения»,— добавляет гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов. По его словам, это приведет к оттоку средств в размере нескольких десятков миллиардов рублей в год. «Скорее всего, 3 трлн руб. по ОПС — последний рекорд, который продемонстрировала система НПФ перед грядущим снижением активов»,— полагает господин Околеснов. При сохранении существующей ситуации, уверен он, заменить компоненту ОПС на НПО у частных фондов не удастся, что выльется в итоге в «деградацию роли НПФ на рынке».

теги блога Марвин_Инвестор

- art

- BCS

- Buffett

- china

- ETF

- FinEx ETF

- IPO

- microsoft

- Microsoft Corp

- MOEX

- MSFT

- Nasdaq 100

- S&P500 фьючерс

- sp500 анализ

- SWIFT санкции

- TAL Education Group

- UK

- us stockmarket

- US stocks

- акции

- Акции РФ

- акции США

- американские акции

- банки

- банки США

- биотехи

- Биржа "Санкт-Петербург"

- биткоин

- бкс

- БКС брокер

- бонды

- БПИФ

- бпиф сбербанк - эс энд пи 500

- британия

- Брокер

- брокеры

- виэ

- возобновляемая энергетика

- возобновляемые источники энергии

- вопрос

- втб

- втб брокер

- дивидендная политика

- дивиденды

- заблокированные активы

- зарплата

- инвест идеи. инвестиции

- инвестиции

- инвестор

- Искусство

- карта клиента

- квал

- квалифицированный инвестор

- Китай

- китайская экономика

- китайские акции

- китайский рынок акций

- контроль за движением капитала

- конфасмартлаба

- конференция смартлаба

- Котировки

- криптавалюта

- криптовалюта

- МосБиржа

- налоги

- налоги брокер

- немецкие акции

- Нидерланды

- НПФ

- Обвал

- облигации

- опрос

- пассивное инвестирование

- Пенсии

- переводы средств

- портфель

- Правительство РФ

- президент РФ

- Путин

- резидент

- Ренессанс Страхование

- российские компании

- Россия

- санкции

- санкции возможные последствия

- санкции против России

- СПБ биржа

- технологии

- углеродный налог

- углеродный след

- Уоррен Баффет

- ФНС

- фонды ETF

- франк

- ЦБ

- ЦБ России

- ЦБ РФ

- швейцарский франк

- экономика Китая

- экономика России

Там доха уже курам на смех. Деньги по программе ОПС мной были размещены с 2015 года, капает ежегодно около 6%. В этом году они закрылись с профитом на +6,29%. Портфель состоит более чем на 50% из одних ОФЗ. Остальное муниципалы и корпораты с кислой дохой. С таким портфелем если мой кэш они упорно в ОФЗ держать будут,- то достанется только на коммуналку.

Менять политику портфеля они не могут действуют законы согласно которым кеш направлять только в облиги. В статье правильно пишут при таком раскладе кончится все это плохо. Лучше бы дали мне я бы в SP500 закинул и поднял бы рубасиков )

сиплый — непатриотично

)))

Ну просто сложно объяснять человеку, не знакомому с этим рынком, что он заблуждается.

Повторяю уже 20 лет, но не устаю. Система НПФ в нынешнем виде — зло, не надо с ними связываться.

Я понимаю прекрасно что это идиотизм по 6% в год давать доху да и еще на падающих облигах. Поэтому вместо НПФ использую собственный портфель.

Но тот кеш который там лежит по ОПС, мог заметно лучше обслуживаться еслибы УК использовала адекватные инструменты а не облиги. Да и не в таком количестве их в портфеле.

Кто их вообще учил этих управляющих?

Забудьте ргби… Смотрите RGBITR

Глава 6 Федерального закона от 24 июля 2002 г. № 111-ФЗ предусматривает порядок передачи в управление управляющим компаниям.

Застрахованные лица вправе самостоятельно выбрать, кому доверить управление средствами своих пенсионных накоплений. Граждане вправе управлять своими пенсионными накоплениями:

Осуществление инвестирования средств пенсионных накоплений должно быть разумно и добросовестно, исходить из необходимости обеспечения принципов надежности, ликвидности, доходности и диверсификации.

Пенсионные накопления могут быть размещены в:

Правительством РФ могут устанавливаться дополнительные ограничения на инвестирование средств пенсионных накоплений в отдельные классы активов [2].

Знаний о том что есть какие-то более благополучные фонды или возможности использовать эти деньги иным способом у меня нет. Знаю только два инструмента которые предоставляет мне гос-во ПФР или НПФ.

Структура портфелей других НПФ аналогична сберовской.

НПФ Сбербанка вложил пенсионные накопления в биржевой паевой инвестиционный фонд, следует из раскрытия информации на 31 декабря 2020 года. У других НПФ, также раскрывающих информацию по эмитентам, вложений в такие инструменты нет. Два человека — близкий к крупной управляющей компании (УК), распоряжающейся средствами НПФ, и частного фонда — также не могут вспомнить инвестиции пенсионных накоплений в паи БПИФ. Вложения НПФ Сбербанка в этот фонд, исходя из его доли в средствах по обязательному пенсионному страхованию (ОПС), составляют около 1,3 млрд руб.

Вложение пенсионных накопления в БПИФ регулятор позволил делать менее года назад, в мае 2020 года. Поэтому это новый инструмент для инвестиций, но пока еще не распробованный НПФ. На конец года, согласно данным Московской биржи, на ней обращались паи 55 БПИФ под управлением 11 компаний. По оценке “Ъ” на основе данных InvestFunds, за 2020 год чистый приток средств в БПИФ составил 62 млрд руб. При этом совокупная стоимость чистых активов (СЧА) к концу года превысила 85 млрд руб. За управление БПИФ управляющие компании берут комиссию, которая на российском рынке обычно составляет до 1% от СЧА.

Магистральным вложением пенсионных накоплений НПФ Сбербанка являются облигации федерального займа, которые в портфеле фонда занимают чуть более половины средств по ОПС. На остальные облигации приходится 41,2% совокупного портфеля. На акции приходится 7,6% пенсионных накоплений, при этом более 17% из них — вложения в материнскую структуру: обычные акции Сбербанка (1,2% от портфеля) и привилегированные (0,1%). Ранее БПИФ в портфеле фонда не было (НПФ раскрывает данные по эмитентам на конец каждого квартала). По классификации паи биржевого паевого инвестиционного фонда отнесены в раздел акции, что это за БПИФ и кто им управляет, в раскрытии не указывается. В НПФ Сбербанка не ответили на запрос “Ъ”.

И результат, кстати, несмотря на его динамику, по-прежнему выше инфляции. А это именно тот бенчмарк, с которым они борятся.

Не совсем понял смысл что они грамотно загружают деньги фонда, разве дела на фондовом рынке в РФ в части акций совсем плохи? Почему нельзя снизить долю облиг и нарастить долю тех же из любимых акций сбера или других эмитентов, как видно из текстовок выше закон им разрешает инвестировать в акции российсих эмитентов.

По мне так грамотность российских управляющих заключается не только в доходности портфеля к уровню инфляции в 1%, а к более высокой доходности.

И да мы говорим о накопительной части пенсии, которую работодатель переводил до 2014 года, если бы была законодательная возможность эти деньги самому инвестировать результат был бы иным. Но к сожалению я могу либо в ПФР держать либо пристроить по ОПС в конторки. Изъять их нет возможностей.

Законы и ограничения вводятся не для поощрения самых умелых и ответственных, а для того, чтобы держать в узде жуликов и неумех.

Если бы мне дали возможность выбора куда и как я хочу эти деньги пристроить пусть без кеша наруки, уж конечно бы я выбрал интересный лично мне портфель, а не это мракобесие.

Сейчас эту систему выстроили. Ты можешь менять своих управляющих только через 5 лет. Внутри пяти можешь с потерей прибыли. В 14-м году у правительства начались проблемы с деньгами и пенсреформу заморозили. Вернулись к старой схеме.

Но оставшиеся деньги продолжают крутиться на рынке.

НПФ при своем управлении платит своим УК и берет комиссию себе. Если б вы доверили свои средства УК — сэкономили бы на одной комиссии.

Требование безубыточности накладывает на управляющих и их рисковиков определенные ограничения по размеру рискованной позиции (акции, длинные облигации). Кстати, в прошлом году индекс гособлигаций показал результат лучше рынка акций (без учета дивиков)

ОФЗ бывают не только классические. Есть ОФЗ, привязанные к инфляции, к денежным ставкам рынка… Нельзя сказать, что 50% — это ОФЗ и точка. Уверен, там у них есть и флоутеры, и линкеры… Управление однозначно ведется. Другое дело, что после ухода Морозовой НПФ Сбербанка перестал быть рыночным. И показывает далеко не лучшие результаты. Ибо основная сумма средств в управлении у УК Сбербанка....

А теперь перейдем к УК. Вот представьте, у вас в управлении триллион рублей. Скажите, куда вы разместите живой триллион рублей, если перед вами стоит задача обыграть инфляцию и не показать отрицательный результат?

Этот трюлик можно раскидать как между акциями так и валюты тойже набрать, а часть инвестировать в ETF/БПИФ, на облигации и то не ОФЗ, а хотя бы евробонды или корпоративные оставить 30% портфеля. И доходность однозначно была бы приемлимой.

Потом кто мешает проанализировать пенсионные портфели в странах скандинавии, США, Билжнего востака? Посмотреть как там УК инвестируют? Кто мешает часть средств перевести в РФПИ?

Ну почему та же? Вон тот же Сбербанк УК сделал для своих клиентов 10%. Сравни с 6.

Несмотря на то что НПФ получили более высокий результат от инвестирования пенсионных накоплений, чем ВЭБ при управлении расширенным портфелем (см. “Ъ” от 4 февраля), разнесенные на счета доходности у фондов оказались ниже. Схожая ситуация была и годом ранее: частные фонды переиграли портфель «молчунов» по инвестированию, но отдали клиентам меньше средств, чем ВЭБ (см. “Ъ” от 28 февраля 2020 года). Причина — вознаграждение, которое берут себе НПФ. Оно состоит из двух частей — постоянной (до 0,75% от пенсионных накоплений) и переменной (до 15% от полученного за год инвестдохода). По оценке “Ъ”, за прошлый год фонды взяли вознаграждение почти полностью исходя из выделенного им лимита.

Из-за этого только один НПФ из крупнейших — «Социум», разнесенная доходность 7,3% годовых — по результатам прошлого года смог начислить больше средств, чем это было сделано ПФР по расширенному портфелю. Три самых крупных фонда — НПФ Сбербанка, «Газфонд Пенсионные накопления» и «Открытие» — начислили на счета застрахованных лиц 6,2%, 5,5% и 4,2% соответственно.