SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Алроса откажется от выплаты дивидендов по итогам 2020 года - Альфа-Банк

- 08 июня 2020, 22:29

- |

РЦ понижена с 87,8 руб. до 78,6 руб./акцию, рекомендация «выше рынка» подтверждена: Мы обновили финансовую модель «АЛРОСА». Наш прогноз цены основан на равном 33% соотношении метода ДДПи мультипликатоов EV/EBITDA (6x) и P/E (8x) за 2021 г. Мы понизили прогноз продаж на 2020 г. до 25 млн карат, тогда как в 2021 г. и 2022 г. ожидаем, что продажи составят соответственно 30 млн и 32 млн карат. Исходя из прогноза менеджмента мы предполагаем, что объемы производства в 2020 г. составят 28 млн карат и сохранятся на этом уровне на среднесрочном горизонте при соотношении алмазов ювелирного качества к промышленным в 70/30. Так как компания по-прежнему придерживается своей стратегии “price over volumes”, мы ожидаем, что средние цены реализации составят $123/карат в 2020П и $125-128/карат в 2021-2022 гг.

Толстых Юлия

«Альфа-банк»

Для принятия инвестиционного решения необходимо сфокусироваться на базовых предположениях: уровень неопределенности во всем мире сейчас гораздо выше, чем в любое другое время, возможно, начиная с периода Второй мировой войны. Сейчас в своих оценках сектора по производству алмазов мы должны учитывать как фактор настроения, так и психологический аспект, так как бриллианты – и это всегда нужно помнить – относятся к предметам роскоши. Покупатели по вполне закономерным причинам откладывают подобные покупки в периоды усиления неопределенности. Тем не менее, такие периоды на рынках когда-то заканчиваются и, если говорить о текущей рецессии, то это, судя по всему, произойдет раньше, чем можно было предположить. Экономические циклы становятся короче во всех секторах на фоне значительных улучшений в области инфраструктуры и новых технологий.

Отбросив фактор неопределенности, мы бы хотели проанализировать фундаментальные показатели сектора, вселяющие, на наш взгляд, определенный оптимизм.

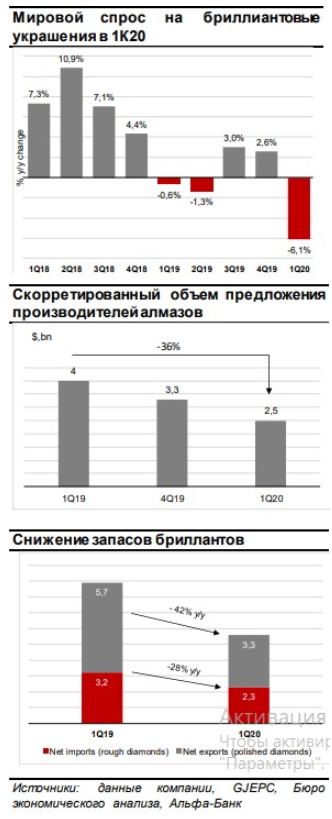

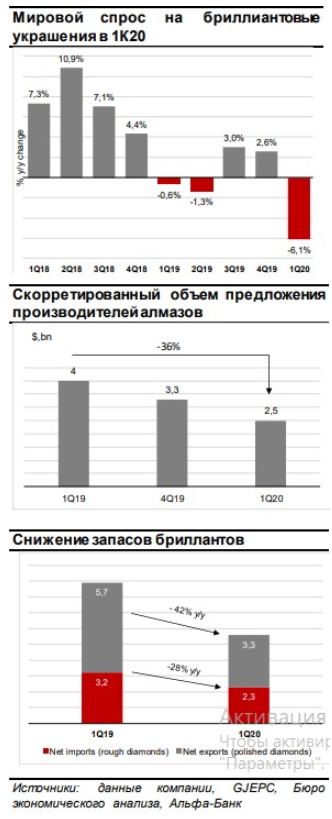

1. С точки зрения спроса, на рынке ювелирных украшений из бриллиантов, выручка рынка включает три главных компонента – ювелирные изделия из крупных высококачественных камней сегмента люкс (примерно 30%), свадебные украшения из бриллиантов (примерно 35-40%) и менее дорогостоящие украшения из бриллиантов (примерно 30%). Мы считаем, что покупательная способность примерно 1% покупателей в сегменте люксовых бриллиантовых украшений серьезно не пострадала от рецессии. Несмотря на экономический кризис, бриллианты по-прежнему остаются главным символом любви. Согласно данным многочисленных опросов, 7 женщин из 10 считают бриллиантовые украшения наиболее романтичным подарком, кроме того, люди все еще продолжают вступать в браки. Мы прогнозируем отложенный спрос на обручальные кольца, однако мы не думаем, что он будет значительным, если на развивающихся рынках и в Китае не случится коллапс. Сегмент бриллиантового масс-маркета должен пострадать сильнее других сегментов на фоне рецессионного давления на средний класс. Даже если спрос в масс-маркете снизится более чем на 50%, мы ожидаем общее сокращение спроса на 20- 30% г/г по рынку.

2. Мы хотим отметить три дополнительных аргумента в поддержку спроса на алмазы. Во-первых, в большинстве стран снимаются карантинные меры, связанные с пандемией COVID-19, постепенно возвращая покупателей в ювелирные магазины. Во-вторых, современный бизнес по продаже бриллиантов построен на продолжительной и крайне успешной маркетинговой кампании, запущенной десятилетия назад компаний De Beers, которая внушила будущим невестам мысль, что кольцо на помолвку должно быть с бриллиантом. Производители алмазов как индивидуально, так и совместно (через Ассоциации производителей алмазов или через Совет по Натуральным алмазам) значительно увеличили свои маркетинговые бюджеты, сосредоточившись на представителях более молодого поколения и на развивающихся рынках (в Азии, главным образом, на рынках Китая и Индии). В-третьих, «АЛРОСА» реализует примерно 70% объемов по долгосрочным контрактам 65 крупным покупателям, а также напрямую – крупнейшим розничным брендам (Tiffany, Chow Tai Fook, итд). «АЛРОСА» пошла на встречу своим ключевым клиентам, позволив отложить закупку в рамках долгосрочных контрактов в 2К20; по мере улучшения ситуации клиенты вернутся к своим основным поставщикам, «АЛРОСА» и De Beers, в обход более мелких поставщиков.

3. С точки зрения объемов предложения, также наблюдается положительная тенденция. Запасы ювелирного сырья значительно снизились в 2019 и в 1П20. В Индии обрабатывается примерно 90% всех производимых в мире алмазов, и оптовые покупатели по всему миру продолжают снижать свои запасы. По нашей информации, индийские огранщики в мае только из Азии получили заказов примерно на $500 млн, несмотря на карантинные меры (исторически совокупные продажи бриллиантов колеблются на уровне примерно $1,6-1,8 млрд в месяц). В то время как «АЛРОСА» и De Beers сокращают свои производственные прогнозы примерно на 20% в 2020 г., рудник Аргайл компании Rio Tinto в Австралии (проектная мощность 12,9 млн карат) будет навсегда закрыт к концу 2020 г., а компания Dominion приостанавливает работы на руднике Экати (Ekati) в Канаде (мощностью 7,5 млн тонн карат) на фоне пандемии коронавируса в марте 2020 г. Новых крупных проектов в отрасти на обозримом горизонте нет, сейчас весьма не просто привлечь новый капитал на строительство новых рудников. Суммируя, можно сказать, что инвестиционный профиль «АЛРОСА» выглядит привлекательным по завершении периода неопределенности. Безусловно, мир изменится после пандемии, но фундаментальные показатели спроса и предложения пока играют очень большое значение, тогда как грамотные стратегии и новые маркетинговые подходы могут помочь приспособиться к новым реалиям рынка.

Как выглядит негативный сценарий для АЛРОСы? Рынок склонен закладывать наихудший сценарий в периоды высокой неопределенности. Продажи «АЛРОСА» опустились до нуля (то есть снизились в 15-20 раз в сравнении с нормальным уровнем) в 2К20. Скачок уровня безработицы в США и распространяющиеся по всей стране протесты продолжают оказывать давление на уверенность потребителей. На США приходится примерно 50% объемов продажи бриллиантов в мире.

Очевидный вопрос заключается в том, как выглядит сценарий стресс-теста для «АЛРОСА»? Компании необходимо продать 19- 20 млн карат в год, чтобы выйти на уровень безубыточности по СДП. На балансе компании имеется $1,1 млрд денежных средств и доступные кредитные линии на сумму $3,2 млрд. Затраты «АЛРОСА» на ремонтно-профилактические работы составляют примерно $150 млн в месяц (10,5 млрд руб.). При сценарии отсутствия поддержки со стороны Гохрана и нулевых объемах продаж в дальнейшем, компания все еще сможет “продержаться на плаву” до конца года. Отношение чистого долга к EBITDA составило 0,7x на 30 марта. Рефинансирование долга и дальнейшее закрытие рудников также находятся на повестке дня менеджмента.

Это не первый серьезный спад в алмазной отрасли. Падение продаж до многолетних минимумов наблюдалось и в период рецессии 2008-2009 гг., когда запасы бриллиантов находились на крайне высоких уровнях в сегменте ювелирной розницы. Объем предложения сизился с 160 млн карат в докризисный период 2008 г. до 120 млн карат в 2010-е годы. В 2009 г. отношение чистого долга к EBITDA «АЛРОСА» значительно превышало уровень 5x.

Не стоит игнорировать некоторые позитивные сигналы в секторе, в том числе весьма здоровое восстановление спроса на бриллианты в Китае, а также тот факт, что индийские огранщики постепенно открывают свои производства. Ювелирные ритейлеры сообщают, что покупатели начали тратить больше денег на подарки, чем обычно, чтобы компенсировать отсутствие личного присутствия при поздравлении. «АЛРОСА» остается одним из главных производителей высококачественных алмазов с конкурентной позицией на кривой затрат. Компания также демонстрирует высокий уровень соответствия стандартам ESG в отрасли.

Можем ли мы исключить наиболее пессимистичный сценарий для алмазной отрасли? Возможно, нет, но фундаментальный анализ исторических трендов, логика и некоторая доля интуиции вселяют в нас некоторый оптимизм в отношении акций «АЛРОСА». Что касается рисков для отрасли со стороны производства искусственных алмазов, мы затронули эту тему в отдельном отчете “Роскошь, созданная в лаборатории? Мы сомневаемся”, который будет опубликован завтра.

Мы полагаем, что «АЛРОСА» не будет выплачивать дивиденды по итогам 2020 г. и ожидаем, что компания выплатит 8 руб. на акцию в качестве дивидендов по итогам 2021 г.Красноженов Борис

Толстых Юлия

«Альфа-банк»

Для принятия инвестиционного решения необходимо сфокусироваться на базовых предположениях: уровень неопределенности во всем мире сейчас гораздо выше, чем в любое другое время, возможно, начиная с периода Второй мировой войны. Сейчас в своих оценках сектора по производству алмазов мы должны учитывать как фактор настроения, так и психологический аспект, так как бриллианты – и это всегда нужно помнить – относятся к предметам роскоши. Покупатели по вполне закономерным причинам откладывают подобные покупки в периоды усиления неопределенности. Тем не менее, такие периоды на рынках когда-то заканчиваются и, если говорить о текущей рецессии, то это, судя по всему, произойдет раньше, чем можно было предположить. Экономические циклы становятся короче во всех секторах на фоне значительных улучшений в области инфраструктуры и новых технологий.

Отбросив фактор неопределенности, мы бы хотели проанализировать фундаментальные показатели сектора, вселяющие, на наш взгляд, определенный оптимизм.

1. С точки зрения спроса, на рынке ювелирных украшений из бриллиантов, выручка рынка включает три главных компонента – ювелирные изделия из крупных высококачественных камней сегмента люкс (примерно 30%), свадебные украшения из бриллиантов (примерно 35-40%) и менее дорогостоящие украшения из бриллиантов (примерно 30%). Мы считаем, что покупательная способность примерно 1% покупателей в сегменте люксовых бриллиантовых украшений серьезно не пострадала от рецессии. Несмотря на экономический кризис, бриллианты по-прежнему остаются главным символом любви. Согласно данным многочисленных опросов, 7 женщин из 10 считают бриллиантовые украшения наиболее романтичным подарком, кроме того, люди все еще продолжают вступать в браки. Мы прогнозируем отложенный спрос на обручальные кольца, однако мы не думаем, что он будет значительным, если на развивающихся рынках и в Китае не случится коллапс. Сегмент бриллиантового масс-маркета должен пострадать сильнее других сегментов на фоне рецессионного давления на средний класс. Даже если спрос в масс-маркете снизится более чем на 50%, мы ожидаем общее сокращение спроса на 20- 30% г/г по рынку.

2. Мы хотим отметить три дополнительных аргумента в поддержку спроса на алмазы. Во-первых, в большинстве стран снимаются карантинные меры, связанные с пандемией COVID-19, постепенно возвращая покупателей в ювелирные магазины. Во-вторых, современный бизнес по продаже бриллиантов построен на продолжительной и крайне успешной маркетинговой кампании, запущенной десятилетия назад компаний De Beers, которая внушила будущим невестам мысль, что кольцо на помолвку должно быть с бриллиантом. Производители алмазов как индивидуально, так и совместно (через Ассоциации производителей алмазов или через Совет по Натуральным алмазам) значительно увеличили свои маркетинговые бюджеты, сосредоточившись на представителях более молодого поколения и на развивающихся рынках (в Азии, главным образом, на рынках Китая и Индии). В-третьих, «АЛРОСА» реализует примерно 70% объемов по долгосрочным контрактам 65 крупным покупателям, а также напрямую – крупнейшим розничным брендам (Tiffany, Chow Tai Fook, итд). «АЛРОСА» пошла на встречу своим ключевым клиентам, позволив отложить закупку в рамках долгосрочных контрактов в 2К20; по мере улучшения ситуации клиенты вернутся к своим основным поставщикам, «АЛРОСА» и De Beers, в обход более мелких поставщиков.

3. С точки зрения объемов предложения, также наблюдается положительная тенденция. Запасы ювелирного сырья значительно снизились в 2019 и в 1П20. В Индии обрабатывается примерно 90% всех производимых в мире алмазов, и оптовые покупатели по всему миру продолжают снижать свои запасы. По нашей информации, индийские огранщики в мае только из Азии получили заказов примерно на $500 млн, несмотря на карантинные меры (исторически совокупные продажи бриллиантов колеблются на уровне примерно $1,6-1,8 млрд в месяц). В то время как «АЛРОСА» и De Beers сокращают свои производственные прогнозы примерно на 20% в 2020 г., рудник Аргайл компании Rio Tinto в Австралии (проектная мощность 12,9 млн карат) будет навсегда закрыт к концу 2020 г., а компания Dominion приостанавливает работы на руднике Экати (Ekati) в Канаде (мощностью 7,5 млн тонн карат) на фоне пандемии коронавируса в марте 2020 г. Новых крупных проектов в отрасти на обозримом горизонте нет, сейчас весьма не просто привлечь новый капитал на строительство новых рудников. Суммируя, можно сказать, что инвестиционный профиль «АЛРОСА» выглядит привлекательным по завершении периода неопределенности. Безусловно, мир изменится после пандемии, но фундаментальные показатели спроса и предложения пока играют очень большое значение, тогда как грамотные стратегии и новые маркетинговые подходы могут помочь приспособиться к новым реалиям рынка.

Как выглядит негативный сценарий для АЛРОСы? Рынок склонен закладывать наихудший сценарий в периоды высокой неопределенности. Продажи «АЛРОСА» опустились до нуля (то есть снизились в 15-20 раз в сравнении с нормальным уровнем) в 2К20. Скачок уровня безработицы в США и распространяющиеся по всей стране протесты продолжают оказывать давление на уверенность потребителей. На США приходится примерно 50% объемов продажи бриллиантов в мире.

Очевидный вопрос заключается в том, как выглядит сценарий стресс-теста для «АЛРОСА»? Компании необходимо продать 19- 20 млн карат в год, чтобы выйти на уровень безубыточности по СДП. На балансе компании имеется $1,1 млрд денежных средств и доступные кредитные линии на сумму $3,2 млрд. Затраты «АЛРОСА» на ремонтно-профилактические работы составляют примерно $150 млн в месяц (10,5 млрд руб.). При сценарии отсутствия поддержки со стороны Гохрана и нулевых объемах продаж в дальнейшем, компания все еще сможет “продержаться на плаву” до конца года. Отношение чистого долга к EBITDA составило 0,7x на 30 марта. Рефинансирование долга и дальнейшее закрытие рудников также находятся на повестке дня менеджмента.

Это не первый серьезный спад в алмазной отрасли. Падение продаж до многолетних минимумов наблюдалось и в период рецессии 2008-2009 гг., когда запасы бриллиантов находились на крайне высоких уровнях в сегменте ювелирной розницы. Объем предложения сизился с 160 млн карат в докризисный период 2008 г. до 120 млн карат в 2010-е годы. В 2009 г. отношение чистого долга к EBITDA «АЛРОСА» значительно превышало уровень 5x.

Не стоит игнорировать некоторые позитивные сигналы в секторе, в том числе весьма здоровое восстановление спроса на бриллианты в Китае, а также тот факт, что индийские огранщики постепенно открывают свои производства. Ювелирные ритейлеры сообщают, что покупатели начали тратить больше денег на подарки, чем обычно, чтобы компенсировать отсутствие личного присутствия при поздравлении. «АЛРОСА» остается одним из главных производителей высококачественных алмазов с конкурентной позицией на кривой затрат. Компания также демонстрирует высокий уровень соответствия стандартам ESG в отрасли.

Можем ли мы исключить наиболее пессимистичный сценарий для алмазной отрасли? Возможно, нет, но фундаментальный анализ исторических трендов, логика и некоторая доля интуиции вселяют в нас некоторый оптимизм в отношении акций «АЛРОСА». Что касается рисков для отрасли со стороны производства искусственных алмазов, мы затронули эту тему в отдельном отчете “Роскошь, созданная в лаборатории? Мы сомневаемся”, который будет опубликован завтра.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания