SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Российские нефтедобытчики выгодно выделяются на фоне мировых аналогов - Атон

- 20 февраля 2021, 14:21

- |

На этой неделе мы организовали встречи инвесторов с представителями Роснефти и Газпром нефти. Мы обсудили текущие взгляды компаний на макроэкономический фон, долгосрочные перспективы отрасли, а также ключевые проекты. Ниже мы приводим основные моменты встреч и наше мнение.

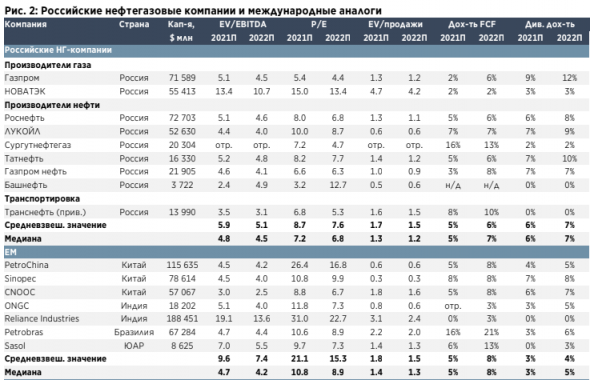

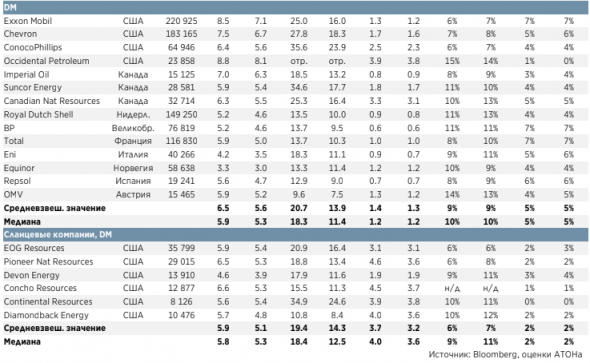

Макроэкономический фон. Хотя Роснефть и Газпром нефть по-разному смотрят на перспективы продления соглашения ОПЕК+ после 2022, обе компании отметили, что российские нефтедобытчики выгодно выделяются на фоне мировых аналогов. Стресс-тесты, проведенные в 2020, показали, что компании могут генерировать положительные денежные потоки даже при цене нефти ~$20/барр.

Роснефть: Восток Ойл в центре внимания. Проект Восток Ойл: основные моменты. Добыча Восток Ойл, как ожидается, составит 24 тыс. барр. в сутки в 2024 и 1 млн барр. в сутки в 2028, а плато на уровне около 2.2 млн барр. в сутки будет достигнуто в 2034-2036. Превосходящее по ряду характеристик качество добываемой на Восток Ойл нефти обеспечит премию приблизительно $10-12/барр. к ценам Brent, по данным агентства Argus.

Финансирование инвестиций Восток Ойл планируется разбить на три фазы. Фаза 1. Через налоговые льготы для Ванкорнефти: по текущим ценам на нефть компания может получить около $2 млрд налоговых льгот за 2021, которые будут потрачены на инфраструктуру. Фаза 2. Продажа долей в Восток Ойл. Первая сделка была заключена в конце 2020 – трейдер Trafigura купил 10% в проекте за 7 млрд евро. В настоящий момент группа ведет переговоры о потенциальной продаже других долей (о чем она говорила в рамках телеконференции, посвященной результатам за 2020. Другие мировые трейдеры, а также нефтегазовые компании из стран EM тоже выразили интерес к проекту). Фаза 3. Проект начнет генерировать позитивные денежные потоки и может перейти на самофинансирование с 2026.

По оценкам Роснефти, выбросы парниковых газов у Восток Ойл составят 12 кг/бнэ (против в среднем 40 кг/бнэ у Роснефти и около 50 кг/бнэ у новых нефтедобывающих проектов в мире).

СПГ-проекты на подготовительных этапах. СМИ недавно сообщили, что проект стратегии развития СПГ в России включает три проекта Роснефти: Дальневосточный СПГ (ожидаемая мощность 15 млн т), Таймыр СПГ (в рамках проекта Восток Ойл, мощность 35-50 млн т) и Кара СПГ (30 млн т). В то же время Роснефть отметила, что все три проекта находятся на очень ранней стадии. Из них только Дальневосточный СПГ близок к финальному инвестиционному решению (которое может быть принято до конца 2021), а Таймыр СПГ и Кара СПГ на настоящий момент пока только в отдаленных планах.

Ликвидность и дивиденды. Группа не устанавливает целевой уровень ЧД/EBITDA (напомним, на настоящий момент он составляет 2.5x без предоплат), но планирует постепенно снижать свою долговую нагрузку, используя весь генерируемый FCF за вычетом дивидендных соответствующего рынка. Среди прочего у Газпром нефть также имеются пилотные проекты в области ветровой и солнечной энергетики.

Макроэкономический фон. Хотя Роснефть и Газпром нефть по-разному смотрят на перспективы продления соглашения ОПЕК+ после 2022, обе компании отметили, что российские нефтедобытчики выгодно выделяются на фоне мировых аналогов. Стресс-тесты, проведенные в 2020, показали, что компании могут генерировать положительные денежные потоки даже при цене нефти ~$20/барр.

Роснефть: Восток Ойл в центре внимания. Проект Восток Ойл: основные моменты. Добыча Восток Ойл, как ожидается, составит 24 тыс. барр. в сутки в 2024 и 1 млн барр. в сутки в 2028, а плато на уровне около 2.2 млн барр. в сутки будет достигнуто в 2034-2036. Превосходящее по ряду характеристик качество добываемой на Восток Ойл нефти обеспечит премию приблизительно $10-12/барр. к ценам Brent, по данным агентства Argus.

Финансирование инвестиций Восток Ойл планируется разбить на три фазы. Фаза 1. Через налоговые льготы для Ванкорнефти: по текущим ценам на нефть компания может получить около $2 млрд налоговых льгот за 2021, которые будут потрачены на инфраструктуру. Фаза 2. Продажа долей в Восток Ойл. Первая сделка была заключена в конце 2020 – трейдер Trafigura купил 10% в проекте за 7 млрд евро. В настоящий момент группа ведет переговоры о потенциальной продаже других долей (о чем она говорила в рамках телеконференции, посвященной результатам за 2020. Другие мировые трейдеры, а также нефтегазовые компании из стран EM тоже выразили интерес к проекту). Фаза 3. Проект начнет генерировать позитивные денежные потоки и может перейти на самофинансирование с 2026.

По оценкам Роснефти, выбросы парниковых газов у Восток Ойл составят 12 кг/бнэ (против в среднем 40 кг/бнэ у Роснефти и около 50 кг/бнэ у новых нефтедобывающих проектов в мире).

СПГ-проекты на подготовительных этапах. СМИ недавно сообщили, что проект стратегии развития СПГ в России включает три проекта Роснефти: Дальневосточный СПГ (ожидаемая мощность 15 млн т), Таймыр СПГ (в рамках проекта Восток Ойл, мощность 35-50 млн т) и Кара СПГ (30 млн т). В то же время Роснефть отметила, что все три проекта находятся на очень ранней стадии. Из них только Дальневосточный СПГ близок к финальному инвестиционному решению (которое может быть принято до конца 2021), а Таймыр СПГ и Кара СПГ на настоящий момент пока только в отдаленных планах.

Ликвидность и дивиденды. Группа не устанавливает целевой уровень ЧД/EBITDA (напомним, на настоящий момент он составляет 2.5x без предоплат), но планирует постепенно снижать свою долговую нагрузку, используя весь генерируемый FCF за вычетом дивидендных соответствующего рынка. Среди прочего у Газпром нефть также имеются пилотные проекты в области ветровой и солнечной энергетики.

Мы положительно оцениваем возрастающий фокус Газпром нефти на газовый бизнес с учетом того, что существующие перспективы заметного роста добычи нефти компанией ограничиваются, по крайней мере, до 2022, пока действует соглашение ОПЕК+. В связи с этим мы ожидаем обновления долгосрочной стратегии компании – новый вариант может быть представлен уже в этом году. В то же время мы отмечаем, что Газпром нефть в числе компаний, наиболее пострадавших от изменения режима налогообложения в этом году; мы ожидаем, что это будет сдерживать финансовые показатели группы в течение минимум трех лет. В настоящее время Газпром нефть торгуется с мультипликатором EV/EBITDA 2021 4.6x (по оценкам АТОНа), что означает дисконт 4% к российским аналогам и 2% к ее собственному 2-летнему среднему значению.Атон

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания