Рецензии на книги

Рецензии на книги | Какие акции покупать по методике Гринблатта. Итоги полугодия 2017 года.

- 28 сентября 2017, 17:40

- |

Прочитал сегодня книжку Джоэля Гринблатта «Маленькая книга победителя рынка акций». Книжка и в самом деле маленькая — по объему, да и читается легко. Отзыв писать про книгу не буду здесь — сами все прочтете. Суть в другом. В этой «маленькой книге» дается простая «волшебная формула», как выбрать себе портфель акций и получать доходность выше среднерыночных. Как и почему это работает — рассказывается в книге, здесь я не буду дискутировать на эту тему.

Суть формулы простая — берем все компании из доступного списка, в США это 3500 компаний, которые отслеживают всевозможные скринеры, сортируем их по рентабельности капитала в порядке убывания. Каждой компании присваиваем рейтинг — порядковый номер в списке. Это будет рейтинг компании по капиталу. Потом этот список пересортировываем так, чтобы отсортировать список в порядке убывания доходности акции как таковой (читай, по коэффициенту P\E). Каждой компании в списке присваиваем еще один рейтинг — это будет рейтинг доходности акции. Суммируем рейтинги для каждой акции. Это и есть «волшебная формула».

Далее в портфель выбираем акции с минимальным суммарным рейтингом. В книге предлагается в портфель выбрать 20-30 акций. И предлагается проводить такую процедуру периодически с целью ротации акций в портфеле. Тут тоже есть тонкости, они расписаны в книге довольно подробно. Суть «волшебной формулы» — используя этот механизм вы будете отбирать портфель хорошие компании по хорошей цене — все как у Баффета.

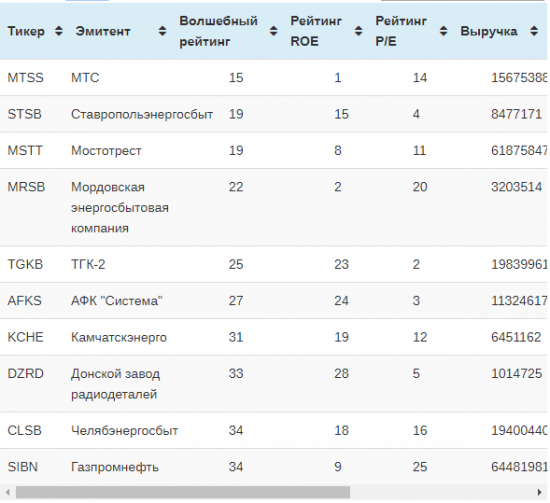

Естественно, захотелось получить такой «волшебный рейтинг» для отечественного рынка акций. Результат исследований доступен по ссылке (там полная таблица, в ней порядка 140 эмитентов, можно сортировать столбцы), здесь же приведен ТОП-10.

Для составления таблицы использовались преимущественно отчеты по РСБУ за полугодие 2017 года. Исключение составляют несколько компаний: Сбербанк, Новатэк, Фосагро, Русал. Коэффициент P\E посчитан по котировкам 27 сентября 2017 года. В книге рекомендуется использовать параметр ROA (рентабельность активов) и ставить условие ROA>25%, я заменил его на ROE. Мне кажется в России не найдется 20-30 компаний, которые «выжимают» из своих активов больше 25% годовых.

теги блога Алексей

- Apple

- Citi Group

- Dow

- ETF

- Goldman Sachs

- NASDAQ

- P\E

- python

- ROE

- S&P500

- WINDOWS 10

- автомобили

- акции

- акции роста

- акции США

- Амазон

- американские акции

- анализ акций

- анализ компаний

- Арсагера

- Баффет

- Боллинджер

- бонды

- брокеры

- вопрос

- ВСМПО-АВИСМА

- выборы США

- Газпром

- Голдман

- Голдман сакс

- Грааль

- Гринблатт

- Гросс

- дивидендные акции

- дивидендные аристократы

- дивиденды

- доллар

- доходность

- Доходность гособлигаций

- драги

- евро

- золото

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- инфографика

- история успеха

- китай

- консенсус

- кооперация

- МосБиржа

- недвижимость

- неквалифицированные инвесторы

- нефть

- новости эмитентов

- Номура

- облигации

- опек+

- опционы

- Открывашка

- открытие

- открытие брокер

- оффтоп

- ПИФы

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогнозы

- процентные ставки

- размещение БО

- размещение облигаций

- рейтинги

- рецензия на книгу

- рынки

- Рэй Далио

- Сбербанк

- сводка по эмитентам

- советы

- ставка ФРС

- ставки ФРС

- Ставропольэнергосбыт

- сургутнефтегаз

- США

- технический анализ

- технологии

- товары

- торговые стратегии

- Трамп

- фонды

- форекс

- фосагро

- ФРС

- хайпы

- центробанки

- цинк

- цмт

- черный лебедь

- Шадрин

- экономика

- юмор

А за труд — спасибо +++

И про Донской завод радиодеталей. Сейчас посмотрел их график с начала года. Если рассматривать только изменения курса акций, то не сказать, что прям-таки ужасная инвестиция. С начала года они все-таки выросли.

Если инвестируете в индексные етф, то может вам больше и не надо ничего делать. :)