Автор не хотел писать больше в блог, но не удержатся...

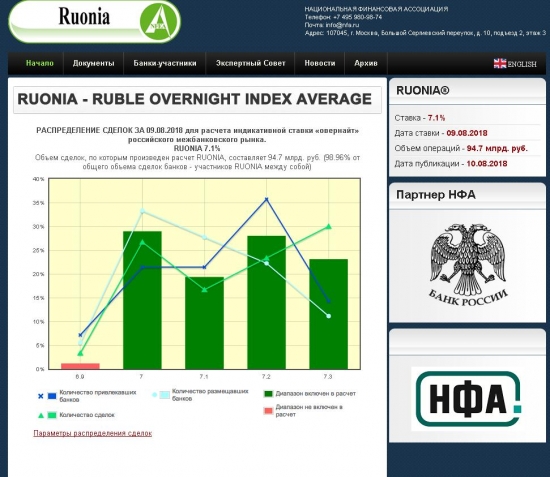

Кто владеет ОФЗ серии 29ххх знает о таком индикаторе продажности под именем RUONIA

RUONIA® – Ruble OverNight Index Average – индикативная взвешенная ставка однодневных рублевых кредитов (депозитов), которая отражает оценку стоимости необеспеченного рублевого заимствования на условиях «overnight» стандартным заемщиком из числа российских банков с минимальным кредитным риском.

http://www.ruonia.ru/

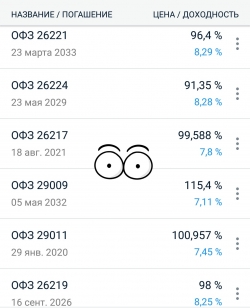

Все уже знают как недавно ОФЗ серии 29006 и 29011 получили от этой шлюхи ставку 8,25% и 8,02% при RUONIA 7,05%.

Но что же Мы видим в условиях определения ставки: «Ставки 2-2х купонов определяются как среднее арифметическое значений ставок РУОНИА (RUONIA) за 6 месяцев до даты определения процентной ставки по 2-2х купонам соответственно (не включая указанную дату), увеличенное на ххх процентных пункта.»

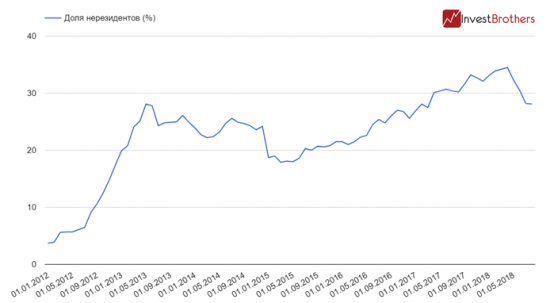

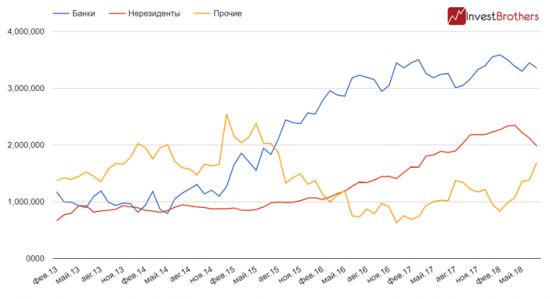

Т.е. если взять средний курс Рубля за эти прошедшие 6 месяцев, посчитайте сами, сравните нынешний курс рубля и RUONIA за прошлые дни, и посмотрите что ЦЕНА этих ОФЗ к погашению обгоняет и ставку RUONIA 7,05%. и ключевую ставку 7,25%. Выходит что эта шлюха RUONIA не особо растет в цене. т.е. в банковской сфере еще писец не пришел.

читать дальше на смартлабе

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций