Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 0.7 | 0.0% | - | 31.91 | 18.06 | 2025-03-26 | ||

| ОФЗ 26207 | 2.1 | 17.7% | 1.87 | 85.089 | 40.64 | 33.94 | 2025-02-05 | |

| ОФЗ 26212 | 3.0 | 17.2% | 2.65 | 78.098 | 35.15 | 32.06 | 2025-01-22 | |

| ОФЗ 26218 | 6.7 | 16.4% | 4.78 | 70.598 | 42.38 | 23.98 | 2025-03-26 | |

| ОФЗ 26219 | 1.7 | 18.3% | 1.58 | 86.104 | 38.64 | 23.35 | 2025-03-19 | |

| ОФЗ 26221 | 8.2 | 16.2% | 5.52 | 64.21 | 38.39 | 20.25 | 2025-04-02 | |

| ОФЗ 26224 | 4.4 | 16.2% | 3.72 | 73.101 | 34.41 | 7.56 | 2025-05-28 | |

| ОФЗ 26225 | 9.4 | 16.0% | 6.08 | 60.357 | 36.15 | 9.34 | 2025-05-21 | |

| ОФЗ 26226 | 1.8 | 18.5% | 1.63 | 85.819 | 39.64 | 19.38 | 2025-04-09 | |

| ОФЗ 26228 | 5.3 | 15.9% | 4.18 | 72.938 | 38.15 | 17.19 | 2025-04-16 | |

| ОФЗ 26229 | 0.9 | 18.8% | 0.83 | 91.801 | 35.65 | 10.58 | 2025-05-14 | |

| ОФЗ 26230 | 14.2 | 15.4% | 6.96 | 58.247 | 38.39 | 20.25 | 2025-04-02 | |

| ОФЗ 26235 | 6.2 | 16.0% | 4.86 | 63.021 | 29.42 | 17.78 | 2025-03-19 | |

| ОФЗ 26236 | 3.4 | 17.2% | 3.03 | 72.926 | 28.42 | 7.34 | 2025-05-21 | |

| ОФЗ 26237 | 4.2 | 16.4% | 3.54 | 72.902 | 33.41 | 20.19 | 2025-03-19 | |

| ОФЗ 26238 | 16.4 | 14.7% | 7.61 | 55.22 | 35.4 | 6.42 | 2025-06-04 | |

| ОФЗ 26239 | 6.6 | 16.2% | 4.83 | 65.155 | 34.41 | 30.06 | 2025-01-29 | |

| ОФЗ 26240 | 11.6 | 14.9% | 6.66 | 58.917 | 34.9 | 27.8 | 2025-02-12 | |

| ОФЗ 26242 | 4.7 | 16.2% | 3.66 | 78.679 | 44.88 | 30.58 | 2025-03-05 | |

| ОФЗ 26243 | 13.4 | 16.2% | 6.47 | 67.756 | 48.87 | 8.86 | 2025-06-04 | |

| ОФЗ 26244 | 9.2 | 16.3% | 5.34 | 78.908 | 56.1 | 31.75 | 2025-03-26 | |

| ОФЗ 26245 | 10.8 | 15.0% | 5.78 | 86.6 | 59.84 | 29.26 | 2025-04-09 | |

| ОФЗ 26246 | 11.2 | 16.3% | 5.69 | 80.744 | 59.84 | 33.87 | 2025-03-26 | |

| ОФЗ 26247 | 14.4 | 16.4% | 6.24 | 80 | 61.08 | 13.42 | 2025-05-28 | |

| ОФЗ 26248 | 15.4 | 16.4% | 6.37 | 80 | 61.08 | 11.07 | 2025-06-04 | |

| ОФЗ 29006 | 0.1 | 19.2% | 0.06 | 99.877 | 84.72 | 74.01 | 2025-01-29 | |

| ОФЗ 29021 | 5.9 | 0.0% | - | 96.997 | 0 | 19 | 2025-03-05 | |

| ОФЗ 29022 | 8.6 | 0.0% | - | 97.898 | 0 | 38.47 | 2025-01-29 | |

| ОФЗ 29023 | 9.7 | 0.0% | - | 97.802 | 0 | 19 | 2025-03-05 | |

| ОФЗ 52005 | 8.4 | 7.9% | 7.36 | 68 | 14.33 | 3.68 | 2025-05-21 |

-

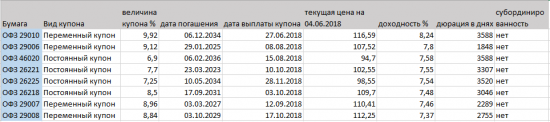

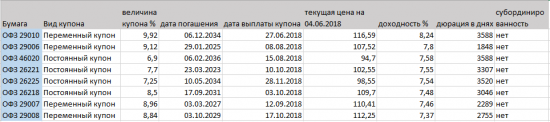

Учитывая риск повышения ключевой ставки, могут ли быть сейчас интересны ОФЗ с переменным купоном? Кто-нибудь их покупал? Я думаю, что если ЦБ и повысит ставку, то ненамного, но всё же.

Учитывая риск повышения ключевой ставки, могут ли быть сейчас интересны ОФЗ с переменным купоном? Кто-нибудь их покупал? Я думаю, что если ЦБ и повысит ставку, то ненамного, но всё же.

Что с ОФЗ происходит??? кто в курсе?

Роман Ранний, это называется «отсутствие аппетита к риску и побег в надежные активы», нерезы выходят видимо

Oskolkov, а разве американские гос. облигации растут? скорее похоже на паник селл

Что с ОФЗ происходит??? кто в курсе?

Роман Ранний, это называется «отсутствие аппетита к риску и побег в надежные активы», нерезы выходят видимо

Сегодня заседание ЦБ по ставкам.

Какие прогнозы?:)

Тимофей Мартынов, думаю оставят без изменения. Повышение НДС, рост цен на бензин, плохие прогнозы по урожаю, повышение ставок ФРС никак не способствуют снижению.

Oskolkov, да я тоже думаю что снижение ставок пока поставят на паузу

Сегодня заседание ЦБ по ставкам.

Какие прогнозы?:)

Тимофей Мартынов, думаю оставят без изменения. Повышение НДС, рост цен на бензин, плохие прогнозы по урожаю, повышение ставок ФРС никак не способствуют снижению.

ОБЗОР

ОБЗОРМинфин не смог вчера разместить полный объем предложенных ОФЗ, привлечь удалось только 19 млрд руб. из 20 млрд руб. Ни выбор наиболее привлекательных бумаг, ни снижение объема предложения уже не позволяют говорить об успехе и интересе иностранных инвесторов. Фактически, новых покупателей-нерезидентов на рынке сейчас просто нет, объемы выкупаются за счет госбанков. Ждем новых заявлений, особенно от ЦБ, что рисков по ОФЗ нет, а снижение интереса также не наблюдается.

Между тем, этот год будет весьма веселым. Повышение ставки ФРС и ожидания того, что это произойдет в 2018 г. еще дважды, будут оказывать давление на все развивающиеся рынки. Уже только ленивый не пишет, что развивающиеся рынки столкнутся с коррекцией. Если взять MSCI Emerging Markets ETF, то он упал более чем на 11%, а рынок акций США в это время достиг своего пика.

Проблемы в глобальной торговле, укрепление доллара, геополитические риски – это все играет против EM. Но для России еще сюда стоит добавить санкционное давление и фактор нефти.

С нефтью тренд на ближайшие месяцы будет более-менее ясен в конце следующей неделе, когда нефтедобывающие страны примут решения относительно уровней добычи. Пока все идет к тому, что добыча будет повышаться. Кроме того, есть еще нападки Трампа на ОПЕК. Ну и в совокупности с крепким долларом – это практически гарантированное снижение цен. Да, оно вряд ли будет критичным, но сути это не меняет.

Для сохранения хоть какой-то привлекательности рублевых активов необходимо сохранять высокие реальные ставки, поэтому ЦБ будет удерживать ставку на текущем уровне, не торопясь смягчать денежно-кредитную политику дальше. То есть дополнительного стимулирования со стороны монетарной политики можно не ждать – остается только прямое вливание новых денег. Качественного роста это не даст, хотя и явно не помешает в нынешней ситуации.

Ну а рубль имеет все шансы постепенно уйти в район 64-66 за доллар после ЧМ-2018, если только не произойдёт чего-то внезапно позитивного.

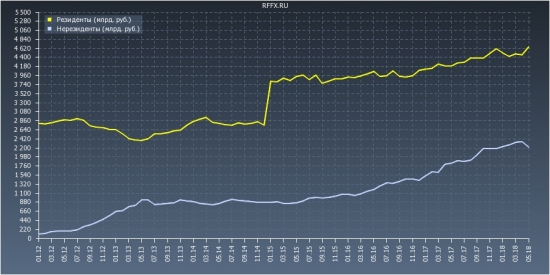

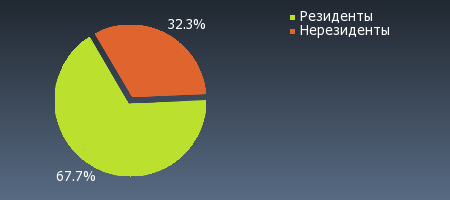

Выходят из ОФЗ

Выходят из ОФЗ

Видно что тенденция не меняется! Бакс выжимают из РФ

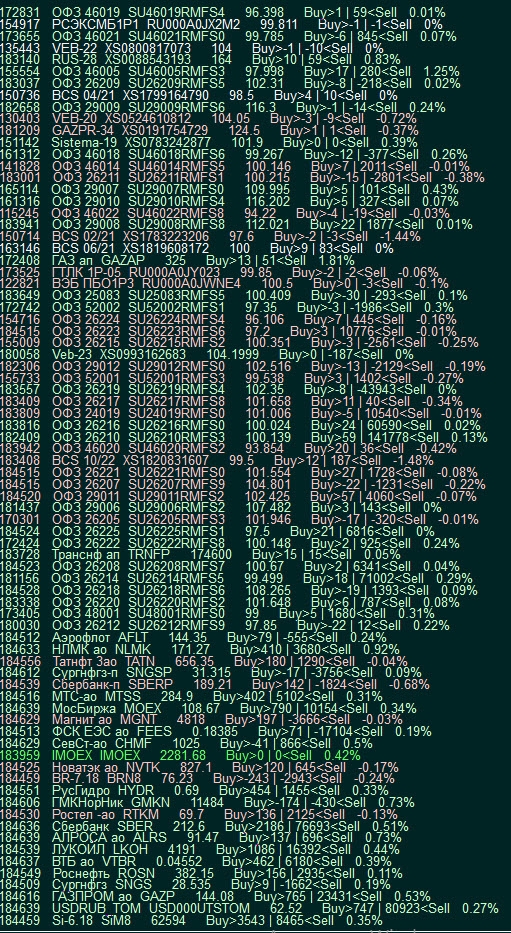

На 80923 оффера преобладание над бидами!

Уже говорил, считаю это не спекулятивной покупкой, из РФ выводят бакс

Сливая ОФЗ

ОФЗ ну что, болото сливают? Фейковому королю уже не верят? лучше бы он молчал!

ОФЗ ну что, болото сливают? Фейковому королю уже не верят? лучше бы он молчал!

И т.д.

Пожалуй теперь это будет раз в месяц!

Стабильно, ищем новое дно! Днище... Набиулина сказала, что из-за временных факторов, инфляция будет выше 4%

Набиулина сказала, что из-за временных факторов, инфляция будет выше 4%

Что как минимум затормозит понижения ставки Ц.Б.

Возможно и повысит, но это очень врятли.

Распродажа ОФЗ

Странно — никто не пишет.

Евгений Волков,

я, кстати, в апреле заходил в одну ОФЗ по 101,4-101,6, средняя 101,54. через месяц в мае с большим страхом вышел по 101,47 в среднем, итого заработал 5,5% годовых с учетом комиссий и решил — ну нафиг — безриск только депозит.

сейчас она по 101,2-101,3 торгуется когда смотрел.

Минфин РФ: Размещения ОФЗ-ПД № 26223RMFS, ОФЗ-ПД № 26224RMFS

Минфин РФ: Размещения ОФЗ-ПД № 26223RMFS, ОФЗ-ПД № 26224RMFS

О результатах размещения ОФЗ-ПД выпуска № 26223RMFS

06.06.2018 13:31

Минфин России информирует о результатах проведения 6 июня 2018 года аукциона по размещению ОФЗ-ПД выпуска № 26223RMFS с датой погашения 28 февраля 2024 года.

Итоги размещения выпуска № 26223RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 31,115 млрд. рублей;

— размещенный объем выпуска – 15,000 млрд. рублей;

— выручка от размещения –14,898 млрд. рублей;

— цена отсечения – 97,4015% от номинала;

— доходность по цене отсечения – 7,18% годовых;

— средневзвешенная цена – 97,4501% от номинала;

— средневзвешенная доходность – 7,17% годовых.

www.minfin.ru/ru/document/#

О результатах размещения ОФЗ-ПД выпуска № 26224RMFS

06.06.2018 16:27

Минфин России информирует о результатах проведения 6 июня 2018 года аукциона по размещению ОФЗ-ПД выпуска № 26224RMFS с датой погашения 23 мая 2029 года.

Итоги размещения выпуска № 26224RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 13,868 млрд. рублей;

— размещенный объем выпуска – 11,588 млрд. рублей;

— выручка от размещения – 11,227 млрд. рублей;

— цена отсечения – 96,7400% от номинала;

— доходность по цене отсечения – 7,47% годовых;

— средневзвешенная цена – 96,8855% от номинала;

— средневзвешенная доходность – 7,45% годовых.

www.minfin.ru/ru/document/#

Про облигации

Решил немного рассказать про облигации

ОФЗ

Доходность по данному инструменту, как и по многим облигациям, складывается из двух составляющих

1) купонный доход — это процент который платит вам государство за использование ваших денежных средств. Правила выплат, размер, даты, прописаны в проспекте эмиссии.

2) курсовая разница — это разница между ценой покупки облигации и текущей ценой. ОФЗ как и любой финансовый инструмент изменяется в цене, как растут, так и падают. Поэтому при не правильно построенной стратегии инвестирования даже на таком консервативном финансовом инструменте можно получить убыток. Стоить заметить, что волатильность облигаций в разы меньше чем акций. На цену облигаций в значительной части влияют макроэкономические показатели ( ключевая ставка, политические новости и тд.)

1) Если вы инвестируете в облигации и ждете до погашения, Вы точно знаете какую доходность вы получите.

2) Вы можете в любой момент продать облигации и вывести денежные средства вместе с полученной прибылью. В отличие от вкладов, где досрочный возврат вложенных Вами денежных средств, наказывается потерей процентов.

3) Вся сумма ваших денежных средств вложенных в данный финансовый инструмент является «несгораемой», ни отзыв лицензии у брокера, через которого куплен данный инструмент, ни какой либо другой фактор, не помешают Вам вернуть свои деньги и проценты которые Вы заработали. Основным риском является дефолт корпоративного эмитента или государства у которого была куплета данная облигация. Нужно помнить что такое происходило последний раз в 1998 году, когда гос. облигации были списаны. И так же надо знать, что если происходить списание гос. облигаций, то никакие системы страхования вкладов(АСВ) в Ваших банках уже Вам не помогут.

Составил небольшую табличку по самым доходным ОФЗ, может кому понадобиться, если интересует такая же таблица по корпоративным (она более обширная) пишите!

Так же начал свою стратегию на сервисе Автоследования, поддержите))

https://www.comon.ru/user/evgeniech/strategy/detail/?id=13513

Евгений, Про облигации

Про облигации

Решил немного рассказать про облигации

ОФЗ

Доходность по данному инструменту, как и по многим облигациям, складывается из двух составляющих

1) купонный доход — это процент который платит вам государство за использование ваших денежных средств. Правила выплат, размер, даты, прописаны в проспекте эмиссии.

2) курсовая разница — это разница между ценой покупки облигации и текущей ценой. ОФЗ как и любой финансовый инструмент изменяется в цене, как растут, так и падают. Поэтому при не правильно построенной стратегии инвестирования даже на таком консервативном финансовом инструменте можно получить убыток. Стоить заметить, что волатильность облигаций в разы меньше чем акций. На цену облигаций в значительной части влияют макроэкономические показатели ( ключевая ставка, политические новости и тд.)

1) Если вы инвестируете в облигации и ждете до погашения, Вы точно знаете какую доходность вы получите.

2) Вы можете в любой момент продать облигации и вывести денежные средства вместе с полученной прибылью. В отличие от вкладов, где досрочный возврат вложенных Вами денежных средств, наказывается потерей процентов.

3) Вся сумма ваших денежных средств вложенных в данный финансовый инструмент является «несгораемой», ни отзыв лицензии у брокера, через которого куплен данный инструмент, ни какой либо другой фактор, не помешают Вам вернуть свои деньги и проценты которые Вы заработали. Основным риском является дефолт корпоративного эмитента или государства у которого была куплета данная облигация. Нужно помнить что такое происходило последний раз в 1998 году, когда гос. облигации были списаны. И так же надо знать, что если происходить списание гос. облигаций, то никакие системы страхования вкладов(АСВ) в Ваших банках уже Вам не помогут.

Составил небольшую табличку по самым доходным ОФЗ, может кому понадобиться, если интересует такая же таблица по корпоративным (она более обширная) пишите!

Так же начал свою стратегию на сервисе Автоследования, поддержите))

https://www.comon.ru/user/evgeniech/strategy/detail/?id=13513 Размещение ОФЗ + RGBI

Размещение ОФЗ + RGBI

Состоялось очередное размещение от Минфина.

Было предложено два выпуска, оба с постоянным купонным доходом. ОФЗ-ПД серии 25083 и ОФЗ-ПД серии 26225, оба по 15 млрд рублей.

ОФЗ 25083 с погашением 15 декабря 2021 года, купон 7% годовых

ОФЗ 26225 с погашением 10 мая 2034 года, купон 7,25% годовых

Итоги:

ОФЗ 25083

Спрос превысил предложение в 1,4 раза. Итоговая доходность 6,98%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 25083 с погашением 15 декабря 2021 года составила 100,408% от номинала, что соответствует доходности 6,98% годовых, говорится в сообщении на сайте Минфина РФ.

Всего было продано бумаг на общую сумму 15 млрд рублей по номиналу при спросе 21 млрд 645 млн рублей по номиналу и объеме предложения 15 млрд рублей по номиналу, то есть спрос превысил предложение более чем в 1,4 раза. Выручка от аукциона составила 15 млрд 726 млн рублей.

Цена отсечения была установлена на уровне 100,3511% от номинала, что соответствует доходности 7% годовых.

ОФЗ 26225

Спрос превысил предложение в 2,5 раза. Итоговая доходность 7,57%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26225 с погашением 10 мая 2034 года составила 98,3398% от номинала, что соответствует доходности 7,57% годовых, говорится в сообщении на сайте Минфина РФ.

Всего было продано бумаг на общую сумму 15 млрд рублей по номиналу при спросе 37 млрд 920 млн рублей по номиналу и объеме предложения 15 млрд рублей по номиналу, то есть спрос превысил предложение более чем в 2,5 раза. Выручка от аукциона составила 14 млрд 751 млн рублей.

Цена отсечения была установлена на уровне 98,21% от номинала, что соответствует доходности 7,58% годовых.

Итоги прошлого размещения можно посмотреть здесь.

Свежих данных об объеме вложений в ОФЗ и доле нерезидентов нет. Данные на 01.04.18 можно посмотреть здесь.

График доходности по цене отсечения ОФЗ-ПД.

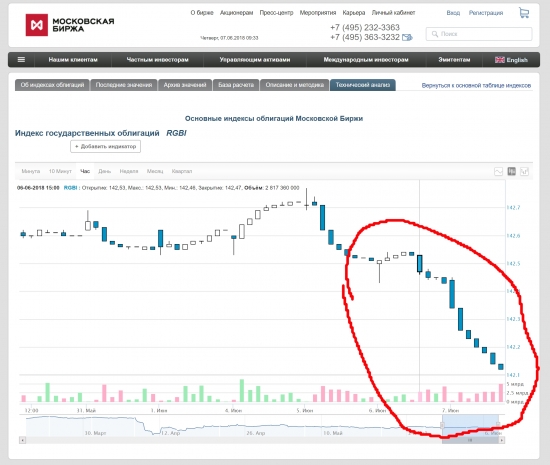

Традиционный свежий RGBI

Размещение ОФЗ + RGBI

Размещение ОФЗ + RGBI

Сегодня состоялись аукционы по продаже облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26223 в объеме 15 млрд рублей, а также облигаций федерального займа с индексируемым номиналом (ОФЗ-ИН) серии 52002 на сумму 15,093 млрд рублей.

ОФЗ 26223 с погашением 28 февраля 2024 года, купон 6,5% годовых.

ОФЗ 52002 с погашением 2 февраля 2028 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26223

Спрос превысил предложение в 2,5 раза. Итоговая доходность 7,4%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26223 с погашением 28 февраля 2024 года составила 97,5432% от номинала, что соответствует доходности 7,14% годовых, говорится в сообщении на сайте Минфина РФ.

Всего было продано бумаг на общую сумму 15 млрд рублей по номиналу при спросе 37 млрд 422 млн рублей по номиналу и объеме предложения 15 млрд рублей по номиналу, то есть спрос превысил предложение почти в 2,5 раза. Выручка от аукциона составила 14 млрд 874 млн рублей.

Цена отсечения была установлена на уровне 97,51% от номинала, что соответствует доходности 7,15% годовых.

ОФЗ 52002

Спрос превысил предложение в 2,6 раза. Итоговая доходность 2,89%. Разместили 100% выпуска.

Средневзвешенная доходность на состоявшемся в среду аукционе по размещению облигаций федерального займа с индексируемым номиналом (ОФЗ-ИН) серии 52002 с погашением 2 февраля 2028 года составила 2,89% годовых. Средневзвешенная цена — 96,885% от номинала.

При объеме предложения 15,093 млрд рублей объем спроса составил 39,719 млрд рублей.

Цена отсечения была установлена на уровне 96,76% от номинала, что соответствует доходности 2,91% годовых.

Итоги прошлого размещения можно посмотреть здесь.

Свежих данных об объеме вложений в ОФЗ и доле нерезидентов нет. Данные на 01.04.18 можно посмотреть здесь.

График доходности по цене отсечения ОФЗ-ПД.

Традиционный свежий RGBI

Минфин РФ - Результаты размещения ОФЗ

Минфин РФ - Результаты размещения ОФЗ

Минфин России информирует о результатах проведения 23 мая 2018 года аукциона по размещению ОФЗ-ПД выпуска № 26223RMFS

с датой погашения 28 февраля 2024 года.

Итоги размещения выпуска № 26223RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 37,422 млрд. рублей;

— размещенный объем выпуска – 15,000 млрд. рублей;

— выручка от размещения –14,874 млрд. рублей;

— цена отсечения – 97,5100% от номинала;

— доходность по цене отсечения – 7,15% годовых;

— средневзвешенная цена – 97,5432% от номинала;

— средневзвешенная доходность – 7,14% годовых.

Информация официального сайта Министерства финансов Российской Федерации: www.minfin.ru/ru/document/##ixzz5GK0BGWFs Британия собралась ввести санкции против госдолга России

Британия собралась ввести санкции против госдолга РоссииМеждународный комитет палаты общин британского парламента опубликовал доклад о «российской коррупции в Великобритании», в котором призвал правительство Соединенного Королевства ввести санкции против госдолга России и ужесточить экономические рестрикции против лиц, связанных с органами власти РФ.

Полный текст новости здесь https://vz.ru/news/2018/5/21/923669.html

В докладе, опубликованном комитетом по международным делам Палаты общин британского парламента, указывается, что занять жесткую позицию в отношении России Лондону мешают денежные потоки, которые проходят через финансовые учреждения страны, сообщает агентство Reuters. По мнению депутатов «грязные деньги из России угрожают интересам внешней политики Соединенного королевства».

«Великобритании непростительно закрывать глаза на клептократов из окружения Владимира Путина, а также на нарушителей прав человека, которые отмывают деньги через Лондон с целью подкупать наших друзей, ослаблять наши связи и подрывать веру в наши институты», — говорится в сообщении.

Комитет британского парламента также указал, что Лондон должен вместе с союзниками в других странах затруднить для России выпуск суверенных облигаций через банки, которые подпали под действие санкций. Это, по мнению, авторов доклада, позволит оказать влияние на поведение Москвы.

Подробнее на РБК:

www.rbc.ru/politics/21/05/2018/5b021a619a794768bf354229?from=main

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций