Блог компании Иволга Капитал | PRObondsмонитор. Высокодоходные облигации. Риск смены полярности

- 25 ноября 2020, 08:12

- |

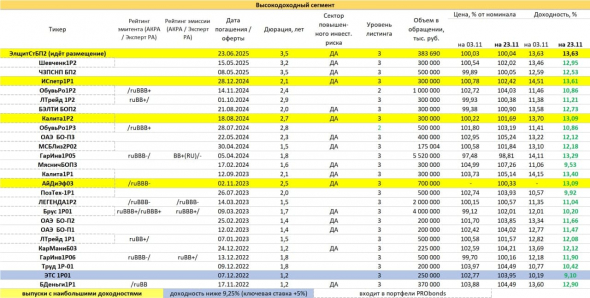

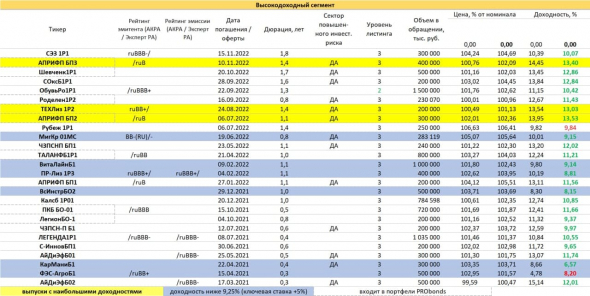

Для старожилов на рынке высокодоходных облигаций 13% купона (это эффективная доходность – около 13,5%) – водораздел. 13+ — можно думать о покупке. Ниже – только по случаю. Если обратиться к таблице ликвидных ВДО, купить что-то под искомую ставку уже непросто.

Новых размещений в сегменте немного, эмитенты не готовы занимать под высокие ставки, справедливо ссылаясь на конкурентные предложения от банков. А новые деньги в сектор медленно, но идут.

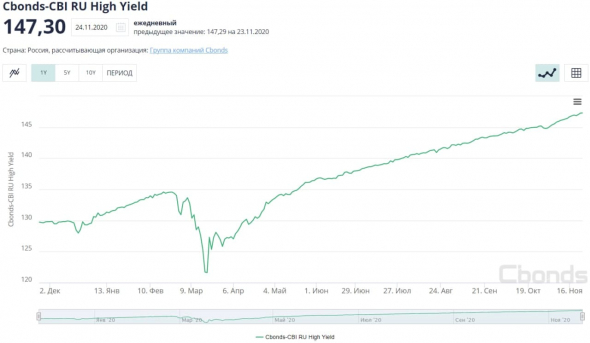

С одной стороны, средние доходности все равно высокие. Хотя риски ВДО мало кто из инвесторов способен справедливо оценить. И +5-7% годовых премии к широкому рынку окажутся слабым утешением при реализации риск-сценария. С другой, любой дисбаланс на рынке, даже на рынке ВДО – опасное явление. Опасное резкой сменой полярности. Сегодня дисбаланс в пользу спроса. Мы со вчера начали свои тревоги по этому поводу переводить в сокращение позиций на высокодоходном облигационном рынке.

Индекс высокодоходных рублевых облигаций Cbonds (источник: cbonds.ru/indexes/Cbonds-CBI-RU-High-Yield/)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

А тревоги какие? Дефолты могут быть по ним?