Блог компании Иволга Капитал | «Народные» ОФЗ-н – безрисковая «парковка» денег

- 13 января 2021, 09:45

- |

Источник: Минфин, Invensting.ru

Когда встает вопрос о необходимости инвестировать деньги в нулевой риск (например, для временной «парковки» денег), в голову приходят, как правило, две идеи – открыть вклад или купить на рынке ОФЗ. Обычные ОФЗ сложно назвать полным аналогом вклада и по рискам, и по доходности: короткие выпуски не принесут доходности выше вкладов, а по длинным выпускам волатильность может “съесть” премию по отношению к депозитным ставкам. Однако для физических лиц есть один инструмент, способный перекрыть эти негативные эффекты — “народные” ОФЗ (ОФЗ-н).

Торгующим инвесторам на рынке этот инструмент не так сильно известен: по ОФЗ-н не существуют вторичных торгов. Минфин с помощью четырех банков-посредников (Сбербанк, ВТБ, ПСБ и Почта-Банк) продает и выкупает у граждан эти облигации по их запросу. «Народные» ОФЗ также сильно отличаются по условиям обращения и имеют следующие характеристики.

Характеристики ОФЗ-н (на примере трехлетней ОФЗ-н 53006)

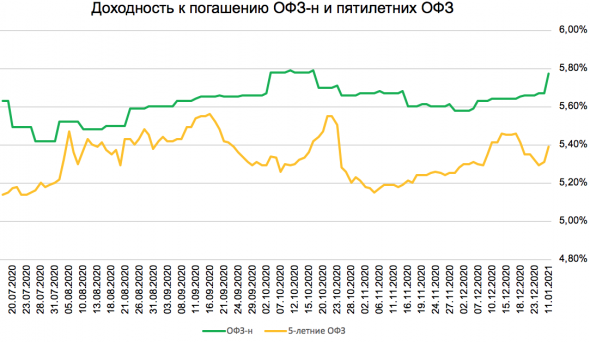

Цена размещения — определяется Минфином на неделю вперед каждую пятницу и публикуется на сайте министерства. В зависимости от цен на обычные ОФЗ, цена размещения идет с таким расчетом, чтобы давать премию к доходности по отношению к обычным ОФЗ (в реальности сопоставима с доходностями 5-летних ОФЗ). Сейчас по ОФЗ-н 53006 цена размещения составляет 98,3%-98,5% от номинала при доходности к погашению 5,77%-5,78%.

Купонная доходность – выплата купона производится раз в полгода. В ОФЗ-н заранее оговаривается размер купона для каждой из купонных выплат. Для ОФЗ-н 53006 (шестого, размещаемого сейчас выпуска) определены следующие их значения: 1 купон – 4,1% годовых, 2 купон – 4,4% годовых, 3 купон – 4,7% годовых, 4 купон — 5% годовых, 5 купон – 5,3% годовых, 6 купон – 5,73% годовых

Накопленный купонный доход — также высчитывается заранее к каждой цене покупки/продажи. Его нужно будет уплатить при приобретении. Если облигация продана в течение первых 12 месяцев владения – выплаченный и накопленный купонный доход за текущий купонный период будет потерян (либо сальдирован). Если больше — то НКД будет выплачен.

Выкуп (продажа) облигаций — продать ОФЗ-н можно в любое время. При этом цена выкупа равняется цене покупки, но не выше номинала. В этом и заключается самое полезное свойство бумаги перед всеми остальными типами ОФЗ — гарантированная нулевая волатильность тела облигации, если бумаги куплены с дисконтом. В реальности все «народные» ОФЗ размещаются с дисконтом.

Объем размещения — в размещаемом сейчас выпуске ОФЗ-н 53006 установленный лимит размещения составляет 15 млрд рублей, из которого 10,7 млрд уже куплены. Как такового букбилдинга по ОФЗ-н не существует, все заявки удовлетворяются в полном объеме в рамках лимита 15 млн рублей на физлицо. Спрос на эти бумаги распределен равномерно, но в динамике размещения можно заметить усилия банков по “перекладыванию” депозитов в этот тип ОФЗ в этом году.

Объем размещения ОФЗ-н 53006 (в млн. Рублей)

Источник: Мосбиржа

Доходность к погашению – рассчитывается как и в других бумагах, но не изменяется в течение времени. Однако при досрочном погашении бумаги она, по сути, трансформируются в полученную купонную доходность.

Номинал и минимальная сумма покупки бумаг — одна ОФЗ-н продается номиналом 1000 рублей минимальным лотом 10 бумаг (т.е. 10 000 рублей по номиналу)

Приобретение и продажа ОФЗ-н — Приобрести бумаги можно через брокерские счета указанных выше четырех банков. Сделать это также можно и через мобильные приложения брокеров, в зависимости от правил каждого банка. Продать их можно таким же образом.

Дополнительные преференции

- Для новых (пятого и шестого) выпусков ОФЗ-н при приобретении бумаг не взимается комиссия за сделки приобретения и продажи облигаций

- В 2020 году Минфином было принято решение о том, что владельцы ОФЗ-н будут получать дополнительную премию, которая будет компенсировать затраты на уплату налога с купонного дохода по бумаге. Таким образом, хоть и купон по новым правилам будет облагаться НДФЛ в 13%, реальная доходность не будет снижаться за счет этого налога

- Полезным свойством для долгосрочных держателей ОФЗ-н может стать возможность брать кредит под залог этих облигаций

Выводы

Сравнивая ОФЗ-н с другими вариантами максимально безрисковой “парковки” денег, сейчас сложно найти более удачный для этого инструмент. Нулевой рыночный риск заметно выделяет его от ОФЗ, а отсутствие налогообложения и более высокие ставки — от вкладов.

Если смотреть более широко, то отсутствие риска просадки цены будет хорошо смотреться в моменты серьезной рыночной волатильности, когда все остальные бумаги, в том числе ОФЗ, будут падать в цене.

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Хахаха, ну и чушь. По банковскому вкладу разве может быть просадка? Как будто вы народные облиги продать можете. Когда все остальные бумаги будут падать в цене, вы сможете сдать народные облиги по номиналу с потерей купонов и платой комиссии. Сравнивать с ОФЗ ну нет никакого смысла. Это более выгодная альтернатива вкладу для долгосрочников, не более.

Max, ОФЗ-н решает проблему доходности — для вклада, и проблему риска — для обычных ОФЗ. Комиссии по ОФЗ-н нет, выкуп происходит и уверен, что будет происходить («народ» будут последние, кого захотят обделить) по номиналу, а сходивший вниз весной индекс чистых цен RGBI со 152 до 137 будут вам напоминанием.

Понятно, что каждый видит риск и боится его по-разному, поэтому и покупки нериска — это тоже следствие внутреннего компромисса, за который платишь доходностью.

Получается (если досрочный выкуп идет по цене приобретения) — то это фактически депозит с растущей ставкой? Причем в первый год при досрочном «снятии депозита» ставка 0 (если НКД не выплачивается), дальше 4-4.5%, и только к погашению мы имеем те самые 5.7%, так? Тогда, в принципе, это несильно и отличается от депозита по ставкам и удобству, да еще и страхования нет, в отличие от вкладов. Или я чего-то не понял?