Блог компании Иволга Капитал | Мировой долг достиг 355% от глобального ВВП

- 21 февраля 2021, 06:15

- |

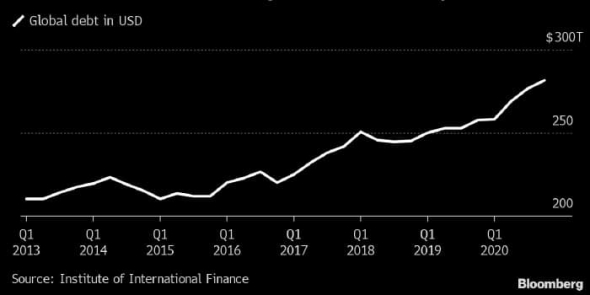

По оценке Института международных финансов (IIF, Вашингтон, США), 281 трлн долл. – общая сумма долга государств, компаний и домохозяйств планеты по итогам 2020 года. Или 355% от мирового ВВП. Это же отношение только для развивающихся стран – 250%. Иными словами, главным заемщиком остается группа развитых стран.

Ты можешь позволить себе большой долг, если его обслуживание дешево, а перекредитование просто. Имея затраты на обслуживание, максимум, в 1-1,5% и кредитные рейтинги, позволяющие занимать любые суммы, развитые страны продолжают галоп накопления госдолга, распространяя его на коммерческий и потребительский сектора. Галоп сопровождается денежной эмиссией, позволяющей поддерживать долговые котировки наплаву.

В этой почти нерушимой логике есть изъян. Избыток денежной массы уходит на рынок спекулятивного капитала. А к нему сегодня относятся не только фондовые активы, но и товарные. Нефть, металлы, сельхозпродукция. Товары в свою очередь начинают раскручивать инфляционную спираль. Энергии этому придает удорожание предметов потребления, в основном, продаваемых в дешевый кредит, в частности недвижимости.

Рост инфляции повышает кредитные ставки. Риторика российского ЦБ тому пример (о готовности к повышению ключевой ставки, которая сейчас 4,25%, на фоне всплеска инфляции (5,2%) и облигационных доходностей).

Не думаю, что из кредитной петли, которая создавалась с начала 10-х годов, можно было как-то выскользнуть и пару-тройку лет назад. Сейчас – тем более. Сейчас мы наблюдаем и какое-то время будем наблюдать ускорение накопления долга.

Большой и продолжающий увеличиваться долг – проблема, которую к тому же нельзя решить безболезненно. Поскольку основные пути решения – инфляция или списание, возможно, инфляция и списание, пока лучше делать вид, что проблемы нет.

Россия, находящаяся в жесткой оппозиции большинству развитых стран, седьмой год отключена от их кредитных механизмов. И в данном случае – совсем не обидно. Проблема глобального долга отразится и на нас, но это все-таки это не наша проблема.

Может быть, долговая тенденция устоит и в 2021 году. Оценить время ее слома сложно, но неплохо держать его в уме. На практике, когда слом все же произойдет, в России мы должны столкнуться с ростом и рублевой инфляции, возможно, к уровням в 10% или чуть выше, видимо, с очередным структурным спадом экономики из-за ее экспортного перекоса. Пожалуй, всё. Этим нас вроде бы не удивить.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Интересно, а кому все должны? Это взаимные долги друг другу или есть глобальные кредиторы на эти баснословные суммы?

Вы знаете, я никак не могу взять в толк следующее. Китай и Япония являются крупнейшими кредиторами США (через облигации). В свою очередь известно, что Китай и Япония сами в долгах – как в шелках.

И если идти далее по цепочке, то все кредиторы оказываются кому то должны в свою очередь. При этом я нигде не встречал статистику о том, кто же нетто-кредиторы, которые кредитуют весь мир.

Или их нет вовсе и все должны друг-другу по кругу?

«Кому все страны должный ?» Точно не помню, но в роди бы так.

инфляция в РФ 5,2%

Это не наша проблема.

А выход такой надо поднимать уровень доходов среднего класса с 17 тыщ хотя-бы до 30 — 40, эти люди 95 % этих денег потратят в России на товары, услуги и налоги, тоесть все вернётся государству и бизнесу, немного разгонит инфляцию, но если это делать постепенно то можно её держать в рамках приличия… Просто ввп это не надо как и крупному бизнесу экспортёров это чисто политический вопрос!

Я имел в виду депозит у брокера. Депозит же в банке как бы намекает — Ваши деньги вкладывает с большей доходностью, но уже без Вас…

кто бы сомневался. и не найдут, так как никто и не ищет.

Если вы взяли у кого-то в долг и не вернули ему деньги — это не ваша проблема, а проблема того, кто дал вам эти деньги.

Что он может сделать, чтобы вернуть свой долг? максимум забрать вашу жизнь. Но свой долг он этим не вернет, если все его деньги вы успели растратить. Он может отобрать ваше имущество — правда, если оно у вас есть.

А если у вас и этого нет, то единственный вариант для него вернуть свои деньги — взять вас в рабство на всю жизнь.

Вот только будете ли Вы его рабом или решите, что вам такая жизнь не нужна — опять же зависит от Вас, а не от него. У тех, кто даёт в кредит — нет никаких сил для того, чтобы воздействовать на Вас.

А теперь все эти рассуждения перенесите на общемировой уровень.

Если какая-либо страна просто откажется платить долг — кредиторы ничего не смогут с ней сделать.

Единственный вариант будет война, в ходе которой можно будет хотя бы землю отобрать. Но, учитывая то, что страны постоянно увеличивают свой военный потенциал, и просто так не отдадут ничего своего — можно смело заявить — крах неминуем. Война, голод и т.д.

Так что кредиторы сами виноваты, что продолжают давать деньги в кредит.

Рано или поздно эти средства будут списаны как убытки, так как их никто не вернет.

А как итог — пострадают обычные люди. В прочем — всё как обычно :)

глобальных войн не будет — дураков погрузить планут в ядерную зиму пока не наблюдается. был тут один чудак рыжий, но быстренько заменили на другого более покладистого и прогнозируемого

долг мне кажется скоро сядут и решат как сальдировать. потому что уже все должны всем, а не только все США. инвест банки и различные фонды США вкладывают точно так же в долг по всему миру. а там если все разгрести и просальдировать то возможно в 2 раза долг схлопнется

trader_notes, Это понятно. И тут я с тобой полностью согласен.

Никто не захочет воевать.

Однако к примеру, в любой момент та же Россия может сказать всем странам мира — что она не собирается никому отдавать долги.

Все кто вложились в ОФЗ — молодцы. Спасибо им. Благотворительность дело хорошее. Вот только возвращать эти деньги мы не будет.

Вот и всё.

И что с этим делать ?! страдают люди самые обычные, просто от того, что, опять же к примеру, Россия не будет возвращать деньги вложенные в ОФЗ. ну и по купонам платить не будет само собой.

И что ты будешь с этим делать ?!??!? Вернее что делать тогда зарубежным странам ?!?? Бесполезные санкции вводить ?!)))))))))))))))))))

у вас вдруг воображаемая «война»

зато пиша про соседей должников

внезапно никакой «войны» нету

Наши долги 3-жды достигали -200% годовых получек

и всё одно выбрались научно

и сейчас бывшие долги как сон да остались распечатки банков

Главное: долги не важны зато % чем ниже тем лучше до 0%

Никому никогда ничего не рекомендую и пишу только про себя

если под сломом понимается рост ставок и следующая за ним серьезная коррекция, то нас ждет болезненное падение тк ликвидности в наших говно-фишках мало и когда нерезы ведомые liquidity crunch начнут вынимать из развивающихся рынков деньги, то соотв-го бай сайда тут просто не найдется. и волатильность будет — ай да ну. ну собственно 2008й всё наглядно показал. а ликвидность сожмется тк уровень левериджа опять зашкалывает, и будет делевиридж. тк лимиты на РФ не высокие, 2% от портфеля например, то нерезам примерно похрен что тут резкий выход сильно обвалит цену тк в моменте им нужен кеш и на такие небольшие лоси наплевать

Какое соотношение в 2008 году было бабла нерезидентского и бабла местных физиков в местной фонде? 10:1? 20:1? И местные физики в 2008 году были те ещё шакалы, скажем прямо. Они давали раздеться нерезам до трусов, и только тогда выпускали их из нашей фонды.

Сейчас времена изменились. Сейчас в рынке миллионы новых игроков, и это не шакалы, умеющие заработать на движении рынка в любую сторону. Это буратино-инвесторы, «купи и держи». Эти легко выкупят любую просадку на бегстве экспатов. Да какое там выкупят просадку — просадки вообще не будет! Любое движение мамбы вниз более чем на 100 пипок будет выкупаться за следующие два дня!

И тут открытый вопрос: Если нерезы будут видеть, что бенчинг их российской части портфеля как бык овцу имеет их же портфель в сипе или насдаке — а будут ли они вообще распродавать портфель? Зачем на старте падения распродавать устойчивые активы? Их надо распродавать когда обвал закончился — чтобы войти в активы, которые рухнули…