Блог компании Иволга Капитал | PRObondsмонитор. Российские гособлигации интересны для сбережений

- 13 мая 2021, 06:56

- |

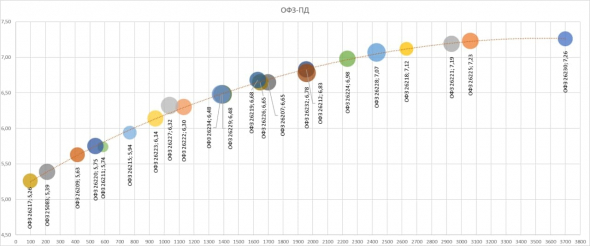

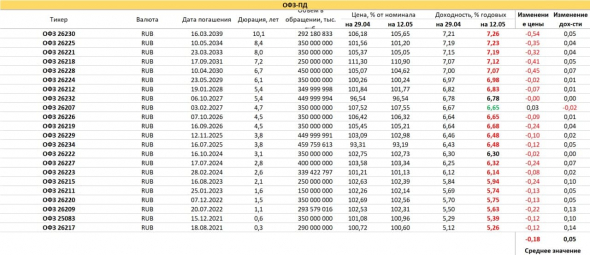

Рынок госбумаг стабилизировался. Произошло это еще с месяц или чуть более назад. Но, глядя на доходности ОФЗ, даже коротких, понимаешь, что еще шаг-два вверх по ключевой ставки Банк России вполне может себе позволить без реакции гособлигаций. Сейчас даже короткие ОФЗ дают премию в четверть процента к ключевой ставке и примерно покрывают официальную инфляцию. Бумаги с погашениями через 3-5 лет – это уже около 6,5% доходности, т.е. с запасом и по отношению к монетарному ужесточению, и к дальнейшему разгону инфляции или сохранению ее вблизи нынешних уровней.

Доходности ОФЗ позволят ЦБ при необходимости продолжить подъем ключевой ставки, если потребуется поддерживать рубль. Получаем неплохую ситуацию, когда рубль можно считать защищенным от глубоких падений, а долговые ставки приемлемыми для покрытия инфляционных и регуляторных рисков.

Спекуляции на длинном конце кривой ОФЗ в нынешней ситуации – игра в интеллектуальную рулетку. А хранение денег в бумагах средней длины (до 5 лет) вполне обоснованно.

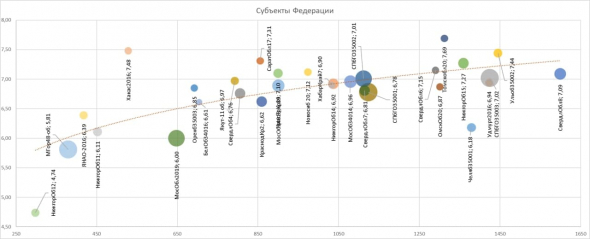

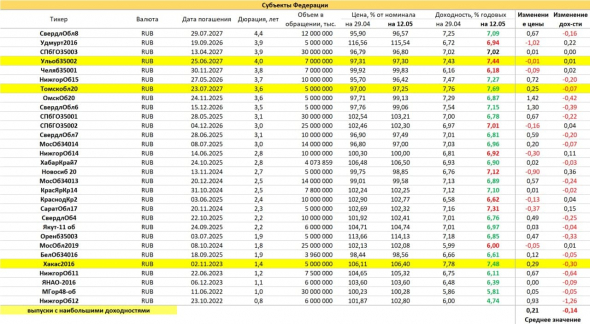

Хотя для сбережений выбрал бы облигации субъектов федерации. Их средняя премия к сопоставимым по длине ОФЗ около полупроцента. Риски обоих классов бумаг считал и считаю идентичными.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Смотреть назад — переоценка выглядит так, что кто-то зафиксировал прибыли на максимумах. Кто зимой говорил про инфл. ожидания, кто держатель вторичного рынка ОФЗ? Читая вас начинаю догадываться. Спасибо!

Про инфляцию у нас теперь, заметьте ни слова. Реальные люди говорят конкретно — «рост цен»

У Андрея все коротко и по делу. Если бы он еще объемы, прошедшие по рынку давал!