SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Отчетность JPMorgan Q3’12: без видимых улучшений

- 15 октября 2012, 14:54

- |

Сезон корпоративной отчетности в США набирает обороты, и, крупнейший по активам банк в США, JPMorgan первым представил свои результаты за третий квартал 2012 г. среди финансовых организаций.

Опубликованные цифры указали на отсутствие видимых позитивных тенденций в крупнейшем банке крупнейшей экономики мира.

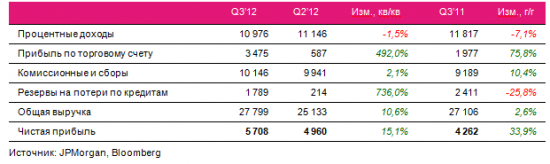

Квартальная динамика

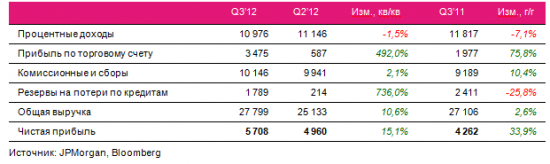

Чистая прибыль банка в третьем квартале 2012 г. выросла на 15,1% до 5,7 млрд. долл. против 4,96 млрд. во втором квартале, и на 33,9% против 4,26 млрд. долл. годом ранее. Традиционный банковский бизнес в стагнации — процентные доходы сократились на 1,5% в месячном и на 7,1% в годовом пересчете.

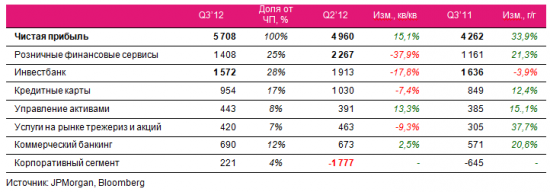

Источники прибыли

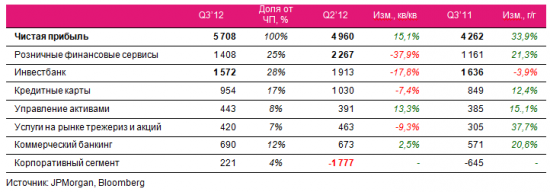

Основные сегменты бизнеса JPMorgan, формирующие 70% чистой прибыли банка, в квартальном срезе показали значительное сокращение. Прибыль сегмента розничных финансовых сервисов за квартал сократилась на 37,9%, инвестбанковского бизнеса – на

При этом постепенно сходит на нет негативный эффект от неудачных спекуляций лондонского подразделения JPMorgan на рынке деривативов – корпоративный сегмент бизнеса банка показал чистую прибыль в размере 211 млн. долл. в третьем квартале 2012 г. против убытка в 1,77 млрд. во втором.

Доходы трейдингового подразделения сократились на 489 млн. долл. относительно второго квартала и на 92 млн. долл. относительно аналогичного периода годом ранее до 6,3 млрд. долл.

Если трейдинг не приносит прибыли, то может традиционный банковский бизнес показывает рост? Нет. Чистая процентная маржа JPMorgan в третьем квартале 2012 г. обновила исторический минимум в 2,92% благодаря политике ZIRP от ФРС.

Процентные доходы по-прежнему составляют значительную часть в объеме совокупной выручки банка (см. предпоследний график в обзоре).

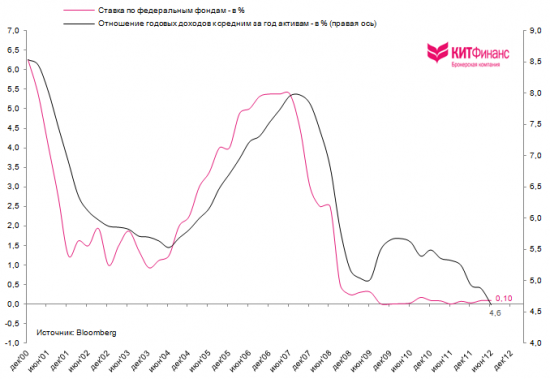

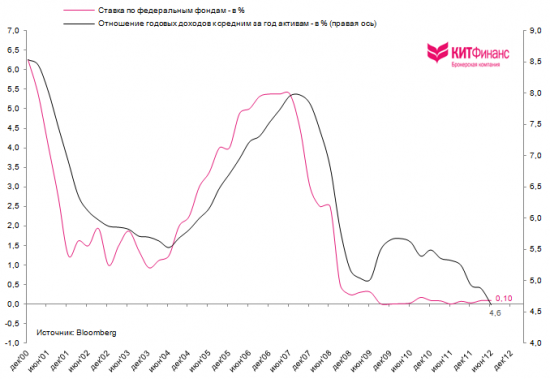

Логично предположить, что процентные доходы показывают высокую корреляцию с уровнем ключевых процентных ставок ФРС. Скорректировав суммарные доходы на средние за год активы и сравнив полученное соотношение с уровнем эффективной ставки по федеральным фондам ФРС США, делаем вывод о том, что ZIRP (zero interest rate policy – политика нулевых процентных ставок) негативно отразилась на прибыльности “традиционного” сегмента банковского бизнеса. Низкие ставки незначительно демпфируют сокращение экономической и финансовой активности. C учетом того, что Федрезерв намерен проводить политику “нулевых” ставок вплоть до середины 2015 г., можно ожидать дальнейшего сжатия процентных доходов.

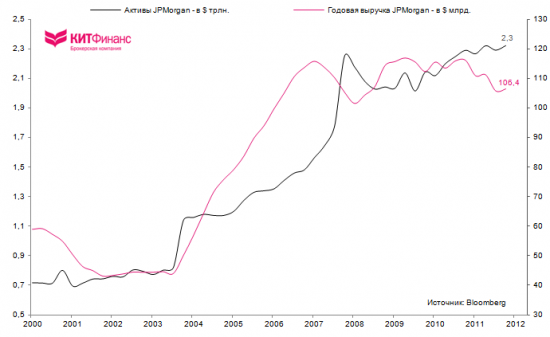

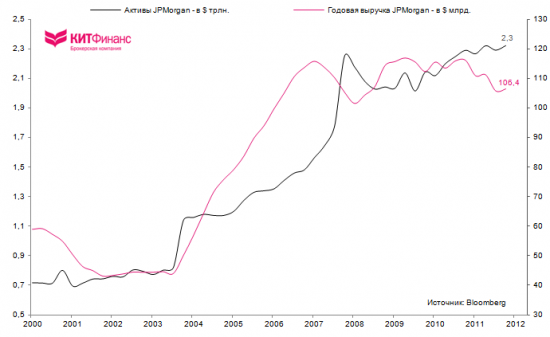

С 2010 г. активы увеличились на 15%, при этом объем доходов сократился на 8%.

Вложения в европейскую периферию

Напоследок, нельзя не отметить практически двукратное расширение вложений JPMorgan в бумаги европейской периферии (PIGGS) в третьем квартале до 11,7 млрд. долл. против 6,3 млрд. долл. во втором. Экспозиция в испанские активы за квартал увеличилась на 1,2 млрд. долл., в итальянские – на 2,8 млрд. долл, в остальные страны PIGGS (Ирландию, Португалию, Грецию) – на 1,4 млрд. долл. Один из крупнейших банков США делает ставку на окончание острой фазы долгового кризиса в Еврозоне? Нужно отметить, что долговые рынки PIGGS сложно назвать высоколиквидными и покупка облигаций Италии и Испании на 5 млрд. долл. может стать достаточно рискованной инвестицией для банка.

Годовая динамика финансовых показателей

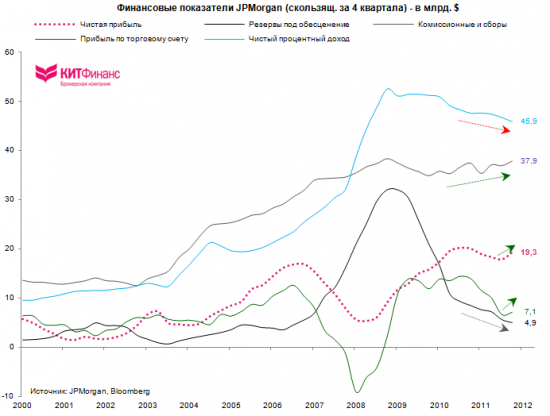

Бизнес JPMorgan можно разделить на два основных сегмента – традиционный банковский и инвестиционный.

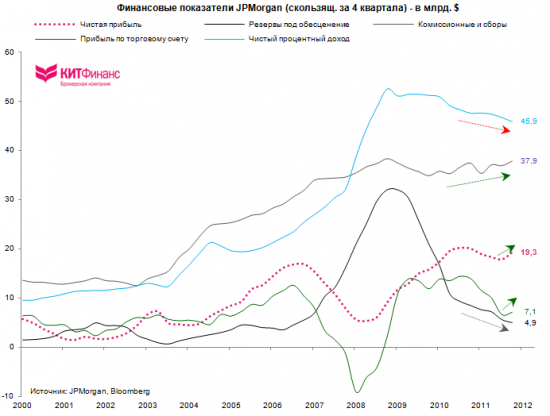

Суммарная прибыль по торговым операциям за последние четыре квартала (годовая скользящая, с учетом данных за третий квартал 2012 г.) в 8,1 млрд. долл. находится на уровне 2006 г. и практически в два раза ниже максимумов 2009/11.

Годовой чистый процентный доход после обновления пиков три года назад продолжает снижаться квартал за кварталом.

На представленном графике хорошо видно, что большая часть доходов банка с 2009 г. формировалась за счет высвобождения резервов под обесценение, которые активно наращивались с 2007 г. на фоне появления первых проблем с ипотечными кредитами. Однако, текущие объемы резервов под обесценение близки к докризисным и в перспективе не смогут оказывать серьезного влияния на “улучшение” параметров прибыли банка.

Годовые доходы от комиссионных и сборов стабильны и близки к своим историческим максимумам 2008 г.

Эффективная налоговая ставка снизилась с 32-33% в период с 2004-2007 до 28-29% сейчас.

Какие направления обеспечат рост прибылей в ближайшие периоды? Главный посткризисный источник роста — высвобождение резервов — практически исчерпан. Остается еще один вариант, связанный с оптимизацией структуры непроцентных расходов (зарплаты и вознаграждения работникам, затраты на маркетинг и т.д.).

Ожидания

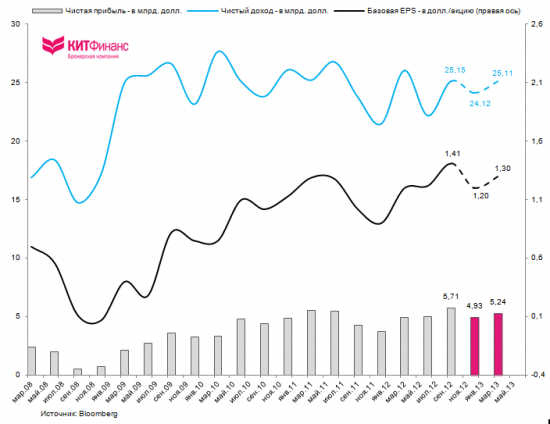

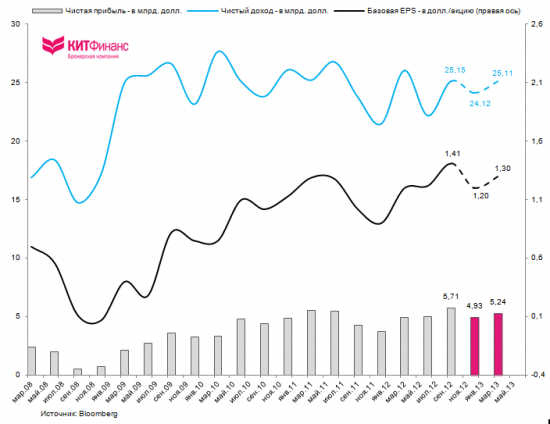

Согласно ожиданиям аналитиков, опрошенных Bloomberg, чистый доход JPMorgan в четвертом квартале сократится на 4% до 24,12 млрд. долл. и восстановится до 25,11 млрд. долл. в первом квартале 2013 г. Чистая прибыль банка, согласно прогнозам, в четвертом квартале сократится на 13,6% до 4,93 млрд. долл., а по итогам первого квартала следующего года составит 5,24 млрд. долл.

В целом, ожидания выглядят вполне оправданными, но не забываем держать в уме большую экспозицию банка в нестабильной европейской периферии и угрозу fiscal cliff, наступление которого может очень больно ударить по прибылям американского банковского сектора уже в первом квартале 2013 г.

Дмитрий Шагардин

Брокерская компания КИТ Финанс

Опубликованные цифры указали на отсутствие видимых позитивных тенденций в крупнейшем банке крупнейшей экономики мира.

Квартальная динамика

Чистая прибыль банка в третьем квартале 2012 г. выросла на 15,1% до 5,7 млрд. долл. против 4,96 млрд. во втором квартале, и на 33,9% против 4,26 млрд. долл. годом ранее. Традиционный банковский бизнес в стагнации — процентные доходы сократились на 1,5% в месячном и на 7,1% в годовом пересчете.

Источники прибыли

Основные сегменты бизнеса JPMorgan, формирующие 70% чистой прибыли банка, в квартальном срезе показали значительное сокращение. Прибыль сегмента розничных финансовых сервисов за квартал сократилась на 37,9%, инвестбанковского бизнеса – на

При этом постепенно сходит на нет негативный эффект от неудачных спекуляций лондонского подразделения JPMorgan на рынке деривативов – корпоративный сегмент бизнеса банка показал чистую прибыль в размере 211 млн. долл. в третьем квартале 2012 г. против убытка в 1,77 млрд. во втором.

Доходы трейдингового подразделения сократились на 489 млн. долл. относительно второго квартала и на 92 млн. долл. относительно аналогичного периода годом ранее до 6,3 млрд. долл.

Если трейдинг не приносит прибыли, то может традиционный банковский бизнес показывает рост? Нет. Чистая процентная маржа JPMorgan в третьем квартале 2012 г. обновила исторический минимум в 2,92% благодаря политике ZIRP от ФРС.

Процентные доходы по-прежнему составляют значительную часть в объеме совокупной выручки банка (см. предпоследний график в обзоре).

Логично предположить, что процентные доходы показывают высокую корреляцию с уровнем ключевых процентных ставок ФРС. Скорректировав суммарные доходы на средние за год активы и сравнив полученное соотношение с уровнем эффективной ставки по федеральным фондам ФРС США, делаем вывод о том, что ZIRP (zero interest rate policy – политика нулевых процентных ставок) негативно отразилась на прибыльности “традиционного” сегмента банковского бизнеса. Низкие ставки незначительно демпфируют сокращение экономической и финансовой активности. C учетом того, что Федрезерв намерен проводить политику “нулевых” ставок вплоть до середины 2015 г., можно ожидать дальнейшего сжатия процентных доходов.

С 2010 г. активы увеличились на 15%, при этом объем доходов сократился на 8%.

Вложения в европейскую периферию

Напоследок, нельзя не отметить практически двукратное расширение вложений JPMorgan в бумаги европейской периферии (PIGGS) в третьем квартале до 11,7 млрд. долл. против 6,3 млрд. долл. во втором. Экспозиция в испанские активы за квартал увеличилась на 1,2 млрд. долл., в итальянские – на 2,8 млрд. долл, в остальные страны PIGGS (Ирландию, Португалию, Грецию) – на 1,4 млрд. долл. Один из крупнейших банков США делает ставку на окончание острой фазы долгового кризиса в Еврозоне? Нужно отметить, что долговые рынки PIGGS сложно назвать высоколиквидными и покупка облигаций Италии и Испании на 5 млрд. долл. может стать достаточно рискованной инвестицией для банка.

Годовая динамика финансовых показателей

Бизнес JPMorgan можно разделить на два основных сегмента – традиционный банковский и инвестиционный.

Суммарная прибыль по торговым операциям за последние четыре квартала (годовая скользящая, с учетом данных за третий квартал 2012 г.) в 8,1 млрд. долл. находится на уровне 2006 г. и практически в два раза ниже максимумов 2009/11.

Годовой чистый процентный доход после обновления пиков три года назад продолжает снижаться квартал за кварталом.

На представленном графике хорошо видно, что большая часть доходов банка с 2009 г. формировалась за счет высвобождения резервов под обесценение, которые активно наращивались с 2007 г. на фоне появления первых проблем с ипотечными кредитами. Однако, текущие объемы резервов под обесценение близки к докризисным и в перспективе не смогут оказывать серьезного влияния на “улучшение” параметров прибыли банка.

Годовые доходы от комиссионных и сборов стабильны и близки к своим историческим максимумам 2008 г.

Эффективная налоговая ставка снизилась с 32-33% в период с 2004-2007 до 28-29% сейчас.

Какие направления обеспечат рост прибылей в ближайшие периоды? Главный посткризисный источник роста — высвобождение резервов — практически исчерпан. Остается еще один вариант, связанный с оптимизацией структуры непроцентных расходов (зарплаты и вознаграждения работникам, затраты на маркетинг и т.д.).

Ожидания

Согласно ожиданиям аналитиков, опрошенных Bloomberg, чистый доход JPMorgan в четвертом квартале сократится на 4% до 24,12 млрд. долл. и восстановится до 25,11 млрд. долл. в первом квартале 2013 г. Чистая прибыль банка, согласно прогнозам, в четвертом квартале сократится на 13,6% до 4,93 млрд. долл., а по итогам первого квартала следующего года составит 5,24 млрд. долл.

В целом, ожидания выглядят вполне оправданными, но не забываем держать в уме большую экспозицию банка в нестабильной европейской периферии и угрозу fiscal cliff, наступление которого может очень больно ударить по прибылям американского банковского сектора уже в первом квартале 2013 г.

Дмитрий Шагардин

Брокерская компания КИТ Финанс

1 комментарий

0

Получается всё падает — а прибыль выросла только из-за высвобождения резервов?

- 16 октября 2012, 01:11

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал