Блог компании Tickmill | Почему шансы на сокращение ставки ФРС подлежат коррекции

- 05 августа 2019, 12:51

- |

Все дискуссии по поводу «странного» отсутствия проинфляционного эффекта тарифов США на китайские товары обычно генерировали два удовлетворительных объяснения:

- Доля потребительских товаров, попавших под тарифы низка;

- Потребительские товары, затронутые тарифами, имеют товары-субституты не из Китая, то есть для них относительно безболезненна (с точки зрения инфляции) трансформация цепочки поставок.

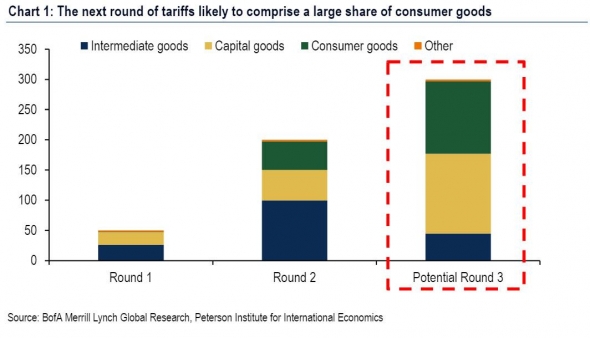

Однако с новым раундом тарифов Трампа, целью которых стало еще 300 млрд. долларов ранее незатронутого импорта, оба этих условия могут нарушиться – вырастет доля потребительских товаров в тарифных списках и будет затронуто больше товаров которые невозможно заместить такими же дешевыми аналогами из других стран. Из этой суммы потребительские товары будут занимать 120 млрд. долларов, и для некоторых из них едва ли предусмотрены сносные в плане соотношения цена/качество альтернативы — компьютеры, мобильные телефоны, спортивное оборудование, одежда, обувь, игрушки и т. д. Одежда и обувь, которые не были затронуты тарифами в предыдущих раундах, составляют 20% из общей суммы потребительских товаров из последнего тарифного списка, мобильные телефоны – 17%, игрушки – 10%.

Сейчас когда Трамп озвучил угрозу наверно самой болезненной эскалации тарифов для обоих враждующих сторон, можно ожидать повторение эффектов, характерных для предыдущих раундов – усиление торгового дефицита, эффекты «спешки» в импортно-экспортных объемах и ценах, рисующие картину усиления производственной и экспортной активности в Китае в августе. Однако не стоит поддаваться иллюзии, так как за искусственным подъемом вероятно последует спуск к четвертому кварталу 2019 года.

В США часть тарифов будет оплачена корпоративной маржей предприятий, включенных в цепочку поставок потребительских товаров, однако ритейлеры вероятно будут делиться бедой с потребителями, т. е. начнут поднимать цены. Это значит, что относительно изолированные от внешних шоков потребители США, настроения которых сейчас находятся почти на пике цикла, столкнутся с угрозой инфляции и могут ответить сокращением потребления. Можно уверенно говорить, что с введением новых тарифов по расписанию или с задержкой на первый план выйдут данные по потребительским расходам и инфляции.

Неясно одно: как в рыночных ожиданиях сейчас могут спокойно сосуществовать явные проинфляционные риски новых тарифов и ожидания снижения ставки еще на 25 базовых пунктов? Мало того, что инфляционные эффекты последнего превентивного сокращения ставки на четверть процента проявятся в полной мере через несколько месяцев, комбинация тарифы на потребительские товары + потенциальное снижение ставки содержит в себе большую загадку в плане инфляционного ответа. Текущая стадия экономического цикла в США (умеренная экспансия) предполагает именно положительный ответ инфляции на снижение ставки. Я думаю, что ФРС не только не хочет узнать ответ, но даже разгадывать что-либо подобное. По расчетам Goldman Sachs введение 10%-х тарифов вызовет ускорение Core PCE на 20 базовых пунктов, а повышение тарифов до 25% — уже на 35 базовых пунктов:

Однако сценарии с отсутствием ускорения инфляции есть и это обесценение юаня либо укрепление доллара. Оба FX движения будут компенсировать тарифы, сдерживая ускорение инфляции. С момента объявления угрозы новых тарифов Трампом, юань подешевел на 1.9%.

На мой взгляд шансы на сокращение ставки ФРС в сентябре подлежат коррекции по крайней мере по следующим причинам:

— До введения тарифов остается еще месяц, они могут быть как отложены, так и списаны со счетов если Китай прогнется под давлением;

— ФРС не пойдет на риск отпустить инфляцию в свободное плавание работая в тандеме (вынужденно или нет) с Трампом. Стабильные экономические данные будут усиливать это предположение, так как при этом ответ инфляции на снижение ставок вероятно будет положительным.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

- 05 августа 2019, 14:05

Новости тг-канал

Новости тг-канал