Блог компании Tickmill | ФРС «перебрал» с количественным ужесточением?

- 18 сентября 2019, 15:42

- |

Задачей ФРС является контроль стоимости заимствований на денежном рынке, но всегда ли ей это удается делать? Вчерашний инцидент на рынке РЕПО в очередной раз показал, что даже всесильному ФРС необходимо быть начеку.

Ликвидность на денежном рынке, доступная для краткосрочного кредитования между банками неожиданно уменьшилась настолько, что процентные ставки по овернайт кредитам подскочили до 10%, что почти в четыре раза превышает текущую ставку по федеральным фондам. ФРБ Нью-Йорка в экстренном порядке пришлось объявить о проведении операции РЕПО (впервые с 2008 года), затем отказаться от нее из-за технических трудностей, но в конечно итоге совершить экстренное вливание средств на 53 млрд. долларов. После этого стоимость заимствований на рынке РЕПО вернулась в норму:

Истинная причина возникновения «шпильки» остается предметом дебатов, однако участники рынка сходятся во мнении, что этому предшествовали два фактора резкого увеличения спроса на ликвидность, совпавших по времени: корпорации снимали средства со счетов на денежном рынке для оплаты квартальных налогов, а инвесторы купившие ранее казначейские облигации с аукциона Минфина должны были рассчитаться за купленные бумаги.

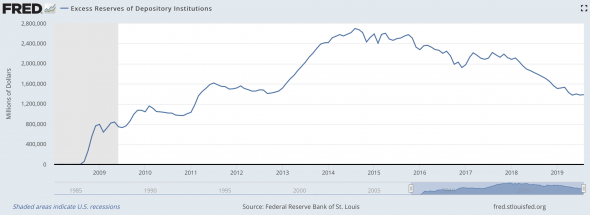

Кратковременный выход ставки из-под контроля также облегчил значительно «облегченный» баланс ФРС: c началом QT в конце 2014 года избыточные резервы банков (которые как раз могут служить цели краткосрочного межбанковского кредитования) сократились почти в два раза:

Чем меньше избыточных резервов на счетах ФРС и чем выше их концентрация (неравномерность распределения среди банков) тем большую премию будет готов заплатить банк, нуждающийся в экстренной ликвидности. Однако у банков всегда есть возможность занять у ФРС через discount window(по более разумной ставке, чем наблюдалась вчера), поэтому вчерашний эпизод стоит рассматривать как чистую случайность, результат кратковременного стихийного спроса.

Значительное уменьшение избыточных резервов едва соответствует заявленному подходу ФРС о контроле ставок на денежном рынке посредством системы избыточных резервов (abundant reserves system). Дальнейшее снижение избыточных резервов банков может привести к учащению случаев выходов ставки на денежном рынке из-под контроля (EFFR – IOER> 0). Чтобы это предотвратить ФРС вероятно вернуться к так называемому гибкому QE (standing repo facility), т. е. автоматическое РЕПО, доступное только для ограниченного числа участников рынка.

Инцидент на рынке РЕПО позволяет взглянуть на QE с принципиально новой стороны – возможное средство возвращения контроля над денежными ставками. Главный вопрос, который должен сейчас волновать политиков ФРС – достаточно ли просто остановить количественное ужесточение (т. е. продажу активов с баланса), чтобы остановить изъятие избыточных резервов банков с депозитов ФРС, что как видно ухудшает контроль надо ставкой. Для решения этой проблемы ЦБ вероятно придется возобновить покупки казначейских облигаций с рынка, но есть риск что рынок воспримет это как нечто большее чем техническая корректировка.

Ждем вопросов журналистов на заседании ФРС сегодня, в частности по поводу того, как ФРС собирается предотвращать подобные казусы в будущем.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

- 18 сентября 2019, 16:16

Новости тг-канал

Новости тг-канал