Блог компании Tickmill | Золото - история повторяется? :)

- 24 марта 2020, 12:56

- |

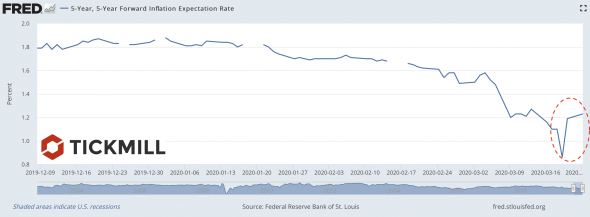

Золото растет опережающими темпами во вторник, развивая взлет с $1500, начавшийся в понедельник. Я думаю, объяснение этого рыночного феномена преимущественно заключено в следующем графике:

Как вы уже могли догадаться, речь идет об ожиданиях инфляции в США. Эту тему я также поднимал вчера. С прошлой пятницы, средняя ожидаемая инфляция в следующие пять лет подскочила с 0.86% до 1.23%. Хорошо известно, что золото и фактор инфляции в ценообразовании доллара связаны обратно пропорционально, что основывается на той простой мысли, что актив, теряющий покупательную способность, должен дешеветь по отношению к активу сохраняющего ее.

Скачок золота можно разбить на следующие факторы:

- Фундаментально обусловленные слабые перспективы и увеличившийся разброс доходности по рисковым активам;

- Опасения ускорения инфляции в США из-за объявления «безлимитных покупок» ФРС, которая к тому же расширила спектр бумаг, включив корпоративные и муниципальные бонды и готова сейчас вообще на все;

- Ослабление доллара по отношению к другим валютам из-за ожиданий скорого роста денежного предложения в экономике.

Если посмотреть, как вело себя золото во время и после предыдущего кризиса то можно провести некоторые параллели:

На тот момент велись споры приведет ли QE к ускорению роста цен или нет, т.е. на момент начала QE были реальные ожидания этого, что соответствующим образом отражалось в цене золота. Подчеркну, что новизна QE на тот момент была лишь в объеме гарантированных покупок бондов (процентную ставку ФРС регулирует теми же операциями на открытом рынке – покупками трежерис, которые изменяют предложение на рынке банковских резервов). Новизна нынешних мер, как мне представляется, в их объеме, что вероятно и провоцирует похожую реакцию в золоте.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Где почитать еще? Айда к нам в телеграм

Теперь вводим и выводим в Webmoney. И никаких комиссий!

PRO счет условия

- 24 марта 2020, 13:06

Новости тг-канал

Новости тг-канал