SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Tickmill | Шортсквиз – это далеко не только про Gamestop и AMC

- 01 февраля 2021, 15:37

- |

Биржевые индексы выросли в понедельник, а серебро подскочило почти на 10% (5-месячный максимум) благодаря тому, что инвесторы в социальных сетях выбрали драгметалл для очередного «пампа» на рынке. Остальные драгметаллы изменились слабо.

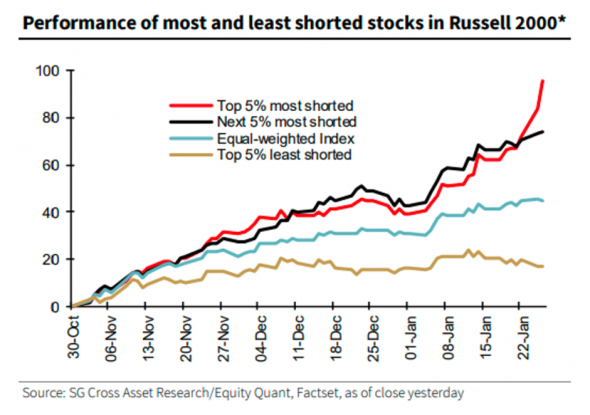

Глобальный индекс акций MSCI All-Country World потерял 3.6% на прошлой неделе, но уже в понедельник отвоевал 0.5%. Тем нее менее пока рано воспринимать отскок как сигнал продолжения роста: окрыленные успехом розничные инвесторы вероятно продолжат рейды по акциям-аутсайдерам, опустошая короткие позиции. Goldman Sachs сообщил о самом сильном шорт сквизе за последние 25 лет – индекс наиболее популярных среди медведей акций всего за 3 месяца почти удвоился. Топ-50 по объему шорта в Russel 2000 (индекс компаний с малой капитализацией) также подорожал почти на 60%:

Очевидно, что компании, по которым объем коротких позиций большой в открытом интересе, а капитализация небольшая, одна за другой становятся целью пампа инвесторов любителей (и похоже не только) заставляя всерьез беспокоиться инвесторов, которым не посчастливилось находиться на стороне шорта. Анализируя масштабы явления напрашивается версия, что Reddit с местными гемблерами — лишь прикрытие. По последним данным хеджфонд Мelvin Capital, самая известная жертва шортсквиза, потерял неделю около 7 млрд. долларов. За январь активы фонда сократились более чем в половину. Другая финансовая организация, Maplelane Capital, по сообщениям WSJ понесла убыток в 45% в январе (в управлении было $3.5 млрд.).

Нужно понимать, что убытки хеджфондов и связанные с этим ликвидации плюсовых позиций в акциях фаворитах рынка, которые тянут широкие индексы вниз – лишь один механизм развития коррекции. Второй механизм — волна снятия «потрепанных» депозитов из фондов, которая набирает обороты. Чтобы рассчитаться с клиентами, хеджфонды будут вынуждены продавать активы, что также должно тянуть рынок вниз.

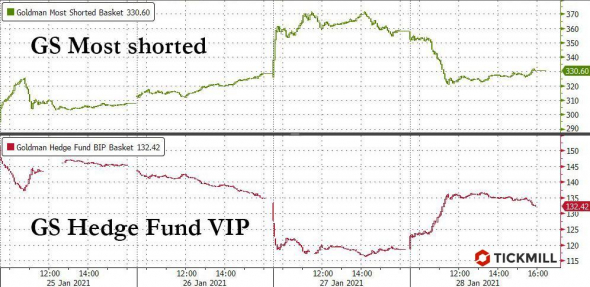

В пятницу мы сравнивали динамику совершенно двух разных индексов – Goldman Sachs VIP Basket и GS Most Shorted в попытке проанализировать как именно шортксквиз влияет на широкие индексы:

Зеркальная динамика акций аутсайдеров (выше) и акций фаворитов (ниже) может говорить только об одном – хедж фонды кроют убытки в акциях, которые они шортят, закрывая длинные позиции в акциях первого эшелона и голубых фишках. В пятницу мы воочию наблюдали как это происходит. Однако если шортсквиз будет набирать обороты, тенденция резать позиции в VIP акция вероятно позволит широкому рынку скорректировать еще чуть ниже. В соответствии с озвученной целью на прошлой неделе, это уровень 3600-3650 по SPX (рождественские лои).

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки

1 комментарий

0

+1 вариант как все свалить на хомяков…

- 01 февраля 2021, 16:30

Новости тг-канал

Новости тг-канал