Блог компании United Traders | Анализ CME Group (CME)

- 13 апреля 2015, 11:19

- |

Американская финансовая система, как известно, является основой для мирового финансового рынка в современном его виде, который начал формироваться примерно с конца 19-го века. С тех пор американский финансовый рынок стал крупнейшим в мире и на сегодняшний день объем одного только долгового рынка превышает 75 трлн. долларов в год. Поэтому неудивительно, что крупнейшие в мире компании финансового сектора (будь то классические банковские организации либо представители более узкой специализации) находятся именно в США. Одной из таких компаний является CME Group – оператор крупнейшей в мире товарно-сырьевой биржи, расположенной в Чикаго. Кстати, акции компании торгуются на Санкт-Петербургской бирже под тикером CME, так что любой резидент России может с ними совершать торговые операции без необходимости открывать счет у американского брокера.

Этот гигант финансовой индустрии был создан в результате слияния Чикагской и Нью-Йоркской товарной бирж. На сегодняшний день, объем торговли на CME превышает 12 млн. контрактов в день, а в денежном выражении объем заключенных сделок достигает 5.5 трлн. долларов в год. Благодаря высокой ликвидности на финансовом рынке и политике нулевых процентных ставок ФРС, объемы торгов продолжают расти. Увеличению объема торгов способствует и грамотная стратегия менеджмента по привлечению маркет-мейкеров для увеличения ликвидности новых торговых инструментов.

Однако стоит отметить и риски, в том числе связанные с неопределенностью относительно дальнейшей денежно-кредитной политики ФРС. Кроме того, низкие цены на многие сырьевые товары также могут привести к тому, что интерес к ним со стороны спекулянтов и институциональных игроков снизится. Однако пока цены остаются волатильными интерес со стороны алгоритмических трейдеров и спекулянтов будет оставаться высоким, поэтому в ближайшей перспективе объем торгов на CME вряд ли будет сокращаться.

Чем занимается CME Group?

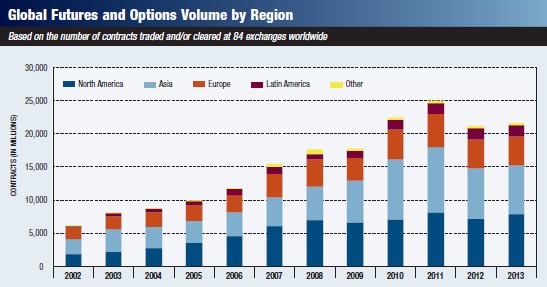

Основное направление деятельности CME Group – организация торговли производными финансовыми инструментами. Группа была образована в 2007 году в результате слияния крупнейших биржевых площадок Чикаго и Нью-Йорка. В основном на биржевой площадке обращаются фьючерсы и опционы. Базовыми активами при этом являются как сырьевые активы, так и акции, иностранная валюта, процентные ставки и даже погодные индексы. Кроме того, компании принадлежит ряд финансовых индексов, наиболее известный из которых – индекс Доу Джонса. Всего в группу CME входят следующие торговые площадки: Чикагская товарная биржа, Чикагская торговая палата и Нью-Йоркская товарная биржа. Благодаря высокой ликвидности и большому количеству маркет-мейкеров, эта биржевая площадка является наиболее востребованной среди всех мировых товарных бирж.

Основные тренды развития CME Group

Поскольку специфика бизнеса компании не предполагает развитие в географическом разрезе, сегментация происходит по двум критериям: торговые инструменты и метод проведения торгов. В первом случае речь идет о доле групп торговых инструментов в общем объеме торговли на биржевой площадке. Всего выделяется 6 таких групп: процентные ставки, акции, иностранная валюта, сельскохозяйственные культуры, энергетическое сырье и металлы. Наибольшая доля среиди фьючерсов и опционов на процентные ставки — до 33% от объема торгов, меньше всего у производных инструментов на металлы и иностранную валюту (по 6% каждая). В целом же стоит отметить, что в последние годы менеджмент старается активно внедрять новые торговые инструменты и привлекает маркет-мейкеров для увеличения их ликвидности. В результате, это диверсифицирует доходы компании в целом, что положительно сказывается на финансовом профиле.

В случае с методом торговли есть три вида: электронные торги, публичные торги и частная (или анонимная) торговля. В связи с активным развитием интернет-трейдинга и в целом интернет-технологий, доля именно электронной торговли все больше начинает преобладать в общем объеме торговли на биржевой площадке. По состоянию на 2014 год, доля электронной торговли в общем объеме уже достигает 80%, тогда как еще в 2012 году этот показатель составляла 76%. Благодаря увеличению качества и скорости интернет-соединения, даже институциональные участники торгов все чаще переход именно на этот вид трейдинга и вероятнее всего в ближайшие годы эта доля будет только расти. Более того, компания уже заявила о закрытии торговой “ямы” для большинства торговых инструментов и переход в режим электронной торговли уже к началу июля 2015 года.

Финансовые показателиФинансовые результаты CME Group можно оценить как умеренно позитивные. За 2014 финансовый год общие доходы составили 3.14 млрд. долларов, что более чем на 15% больше чем годом ранее. Чистая прибыль в то же время подскочила до 1.13 млрд. долларов, тогда как в 2013 году этот показатель не превышал 1 млрд. долларов. Однако в первом квартале 2015 финансового года выручка увеличилась на 22% до более чем 840 млн. долларов, а чистая прибыль превысила 306 млн. долларов, что почти на 65% больше чем в 1 квартале 2014 финансового года. Такие результаты деятельности оказались лучше ожиданий инвесторов, которые прогнозировали прибыль на уровне лишь 210 млн. долларов. В итоге, после выхода отчетности 5 февраля, акции компании подскочили в цене более чем на 4% и закрылись выше уровня 94 доллара за бумагу.

Фундаментальные показатели довольно неоднозначные. У компании крайне низкая долговая нагрузка – коэффициент Debt/Equity, определяющий отношение долга к собственным средствам, составляет лишь 0.1. При этом практически все финансовые обязательства долгосрочные (свыше 1 года). Однако в то же время, показатели рентабельности довольно низкие, что впрочем характерно для всех операторов биржевых площадок. Так, рентабельность собственного капитала ROE составляет 5.3%, средняя рентабельность инвестиций ROI достигает 1.9%, а рентабельность активов ROA порядка 4.9%. Например, у высокотехнологичной американской биржи Nasdaq аналогичные показатели составляют соответственно 6.8%, 3.3% и 6.5%.

Тем не менее, показатели операционной рентабельности значительно выше, чем у компаний-аналогов. Специфика бизнеса группы не предполагает отдельный расчет валовой прибыли и рентабельности, а вот операционная маржа составляет 58.88%, тогда как у отрасли этот показатель достигает лишь 15.83%. По маржинальности у компании показатели также несколько выше, чем по отрасли – текущий показатель составляет 56.91%, а за последние 5 лет достигает порядка 57.22% (у компаний-аналогов данные показатели составляют соответственно 46.77% и 55.74%). При этом сравнительный доход на акцию компании и отрасли составляет соответственно 9.26 долларов и 26.07 долларов, прибыль на акцию составляет соответственно 3.37 долларов и 4.87 долларов на акцию. Тем не менее, несмотря на столь противоречивые казалось бы данные, акции этого эмитента пользуются весьма неплохим спросом у инвесторов.

В целом бумаги компании за год подскочили более чем на 37.5%, а с начала текущего года в бумагах наблюдается рост в предела 3.5% — до более чем 92 долларов. Для сравнения – в целом в секторе Investment Brokerage — National из индекса S&P500, в котором и торгуются бумаги компании, капитализация за год выросла на 20%, а с начала года рост составляет порядка 1.3%. Судя по финансовым показателям, менеджмент проводит достаточно консеравтивную политику, стараясь избегать возможных рисков. Однако негативным следствием данной политики является невысокая доходность бизнеса, что впрочем не мешает расти капитализации.

Есть ли потенциал для роста?Коэффициент P/E у компании составляет 27.1, что почти на 20% выше, чем в среднем для компаний-аналогов. Для сравнения – в целом среди аналогичных компаний этот мультипликатор составляет лишь 23. Коэффициент P/Sales составляет соответственно у компании и сектора 9.85 и 5.5, а индикатор отношения рыночной капитализации к балансовой стоимости активов P/Book составляет 1.46 и 2.86. По данным мультипликаторам акции CME Group выглядят несколько перекупленными, однако ввиду опять же специфики бизнеса на капитализацию это влияет несильно.

Доходность акций ниже, чем в целом по сектору. Так, разводненная прибыль на акцию для компании и сектора составляет соответственно 3.35 доллара и 4.76 долларов, текущий коэффициент прибыльности – 36.2% и 39.7%. Денежный поток на акцию у компании и сектора составляет соответственно 4.05 доллара и 6.93 доллара. Такие противоречивые показатели не позволяют сделать точного финансового прогноза относительно перспектив динамики котировок акций. Тем не менее, по перечисленным мультипликаторам, в краткосрочной перспективе (до 2-3 месяцев) капитализация компании может сократиться в пределах 5-6%, однако в более долгосрочный период рисков такого спада котировок гораздо меньше.

В итоге можно сделать вывод, что бумаги CME Group на сегодняшний день довольно неоднозначны в плане инвестирования, однако для трейдинга более чем интересны. Всего за 3 года — с 2012 г. по 2014 г. — капитализация группы выросла более чем в 2 раза, а среднедневная волатильность акций превышает 1.5%. Однако для долгосрочных инвестиций эта компания все-таки тоже является привлекательной, так как финансовые риски сведены к минимуму благодаря консервативной политике руководства, а высокая популярность бренда обеспечит высокую ликвидность торговых инструментов.

источник: http://utmagazine.ru/posts/7207-analiz-cme-group-cmeРекомендуем:

--------------------------------------

Обучение трейдингу

Работа трейдером

--------------------------------------

теги блога United Traders

- AMEX

- Apple

- Arche

- Aurora

- CME

- Day Trading NYSE

- daytrading

- egan-jones

- ES

- EUR USD

- EUREX

- forex

- FORTS

- Futures

- Groupon

- IPO

- moex

- NASDAQ

- NYSE

- Quadruple witching Day

- rockybeat

- S&P

- S&P500

- Stock

- Timothy Sykes

- trading

- Trading Floor

- Unaited Traders

- United Traders

- UnitedTraders

- UT

- UT challenge

- Utchallenge

- Utmagazine

- webinar

- акции

- алгоритмический трейдинг

- Алгоритмы

- алготрейдинг

- Алексей Марков

- Аналитика

- Анатолий Радченко

- бесплатно

- Биржа

- брокеры

- Василий Олейник

- вебинар

- видео

- Греция

- Дей-трейдинг

- дейтрейдинг

- ЕЦБ

- инвест идеи

- инвестиции

- инструкция

- Интервью

- Интересные Акции

- инфографика

- Испания

- как заработать на бирже

- конкурс

- кризис

- ликвидность

- Лучший частный инвестор

- маркет пульс

- ммвб

- мультирыночная торговая платформа

- Новости

- новости компаний

- обзор рынка

- обучение

- обучение трейдингу

- онлайн трансляция

- опционы

- оффтоп

- Познавательно

- Познавательное

- пошаговая работа

- пре-маркет США

- Премаркет

- прогноз

- проп трейдинг

- проп фирма

- проп-трейдинг

- радио трейдеров

- Рафаэль Григорян

- скальпинг

- Статистика

- США

- Тимоти Сайкс

- торговая платформа

- торговля онлайн

- торговые роботы

- Трейдер

- Трейдинг

- фондовая биржа

- фондовый рынок

- ФРС

- Фундаментальный анализ

- Фьючерсы

Новости тг-канал

Новости тг-канал