22 июля – открытие книги заявок на IPO АПРИ, ведущего уральского девелопера

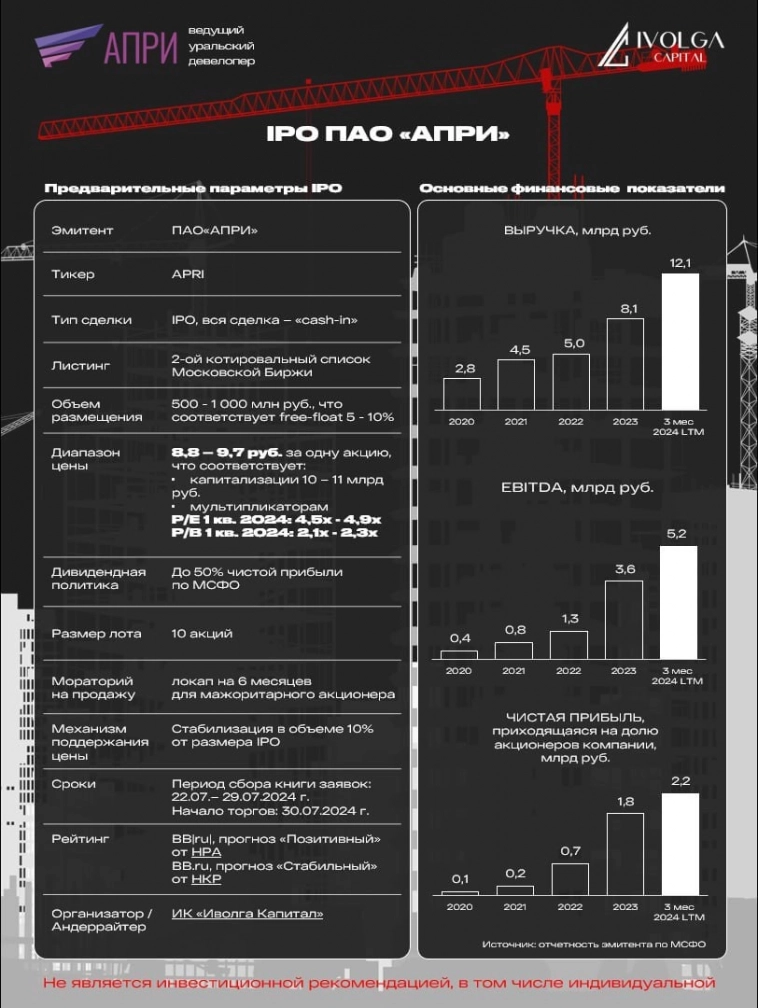

Книга будет открыта с 22 по 29 июля. Старт торгов – 30 июля.

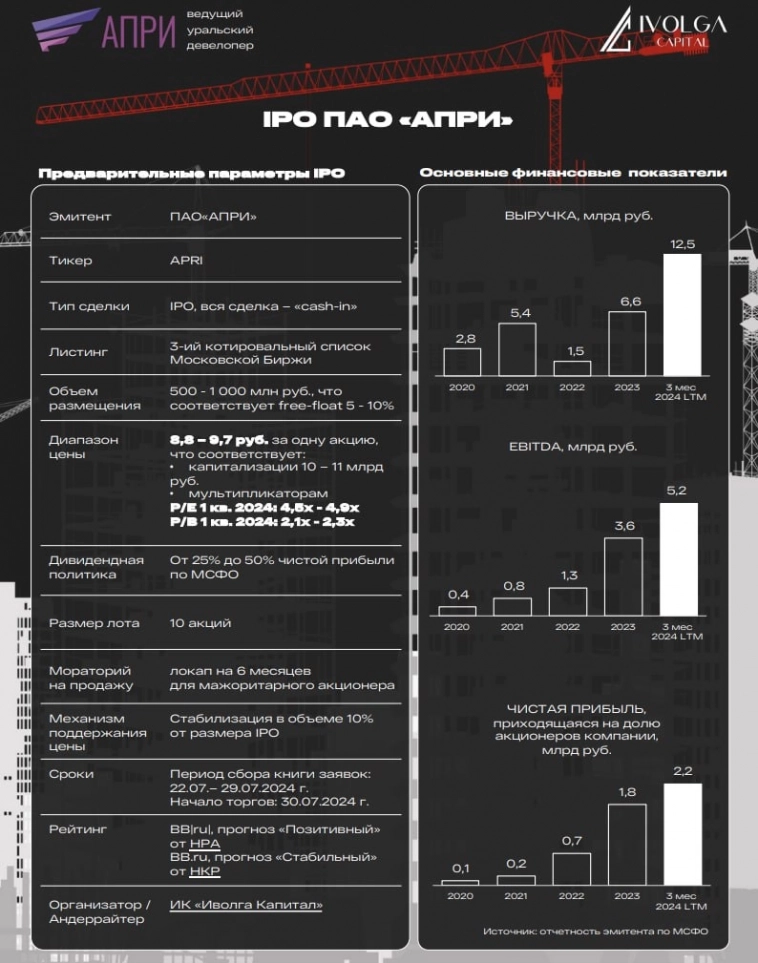

Организатор IPO — ИК Иволга Капитал.

Параметры размещения прилагаем по ссылке. Основной из них – стартовый коэффициент P/E (отношение капитализации к прибыли), он ожидается в диапазоне 4,5-4,9, в зависимости от итоговой цены акции.

Важно! Предполагается полное удовлетворение поданных на IPO АПРИ заявок, без аллокации. Лучше и особенно с поправкой на рынок разместить в ходе IPO меньшую долю акций (но не менее 5% от акционерного капитала), чем обеспечить непредсказуемый навес продаж на вторичных торгах.

Вопросы и пожелания вы можете задать и высказать специалистам Иволги в телеграмме — Федору Звереву @fedor_zverev, Владе Матвеевой (с понедельника 22.07) @vladlenamatveeva, Денису Богатыреву @Denis_Bogatyrev,

или напишите, пожалуйста, в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Авто-репост. Читать в блоге >>>