Большинство брокеров не предоставляют нормальной отчетности по портфелю. (Нормальный отчет видел только у Interactive Brokers). Наверное боятся, когда клиент узнает реальную доходность, и из-за этого уйдет к другому

У большинства инвесторов задача усложняется тем, что они часто и/или неравномерно пополняют счет.

Выход из ситуации достаточно простой, используем формулу =ЧИСТВНДОХ в экселе.

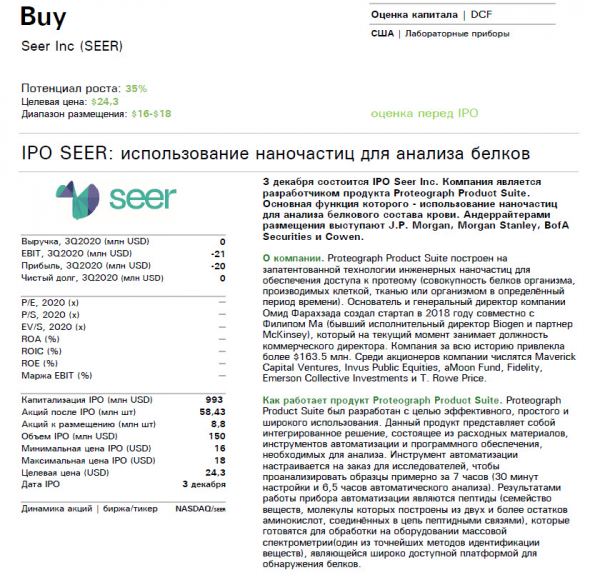

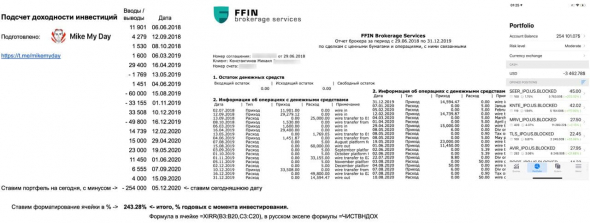

Потренируемся на моем портфеле IPO:

1. Запрашиваем у вашего брокера отчет по пополнениям / снятиям для вашего счета. Нужна только дата и сумма. Дивиденды и тд не учитываем, только внешние вводы / выводы.

2. Заносим эти данные в табличку в экселе. В 1 столбце — пополнения со знаком плюс, выводы — со знаком минус, в последней строке сумма текущего портфеля со знаком минус. Во 2 столбце — дата.

3. Используем формулу =ЧИСТВНДОХ (=XIRR для англ.) и видим результат, все просто.

4. Для примера я создал табличку в гугле bit.ly/3owiqs2, заходите в нее, затем нажимаете File — создать копию, и заполняете своими данными.

Авто-репост. Читать в блоге >>>