«Уральские авиалинии» не признали теракт в Санкт-Петербурге форс-мажором

«Уральские авиалинии» отказались признать теракт в Санкт-Петербурге форс-мажорной ситуацией и основанием для переоформления билетов, сославшись на правила тарифа.

Как сообщили «Правде УрФО» пассажиры, опоздавшие на рейс из Санкт-Петербурга в Екатеринбург в связи с терактом в северной столице, авиаперевозчик «Уральские авиалинии» отказался переоформлять билеты. Одна из пассажирок не успела вовремя прибыть в аэропорт из-за пробок и оцепления в городе.

«В авиакомпании заявили, что билет приобретался по промо-тарифу, он невозвратный, а теракт не является форс-мажором и основанием для переоформления билета. В этом случае должны действовать правила тарифа. Мне придется покупать новый билет за свой счет», – рассказала «Правде УрФО» пассажирка авиакомпании «Уральские авиалинии»

«Уральские авиалинии» не признали теракт в Санкт-Петербурге форс-мажором

Аэрофлот же сразу после информации о теракте отменил сборы за переоформление билетов опоздавших на рейсы в Пулково.

Кроме того, «Аэрофлот» бесплатно доставит в Петербург родных жертв теракта в метро.

Уральские авиалинии очень стремятся зайти на рынок Санкт-Петербурга, недавно открыв множество прямых рейсов из Санкт-Петербурга в направления, которые традиционно были закреплены за Аэрофлотом и его дочкой а.к. Россия. Уральские авиалинии являются одним из главных конкурентов Аэрофлота среди российских авиакомпаний.

Теперь вопрос, будут ли жители Санкт-Петербурга летать уральскими, после такого отношения?

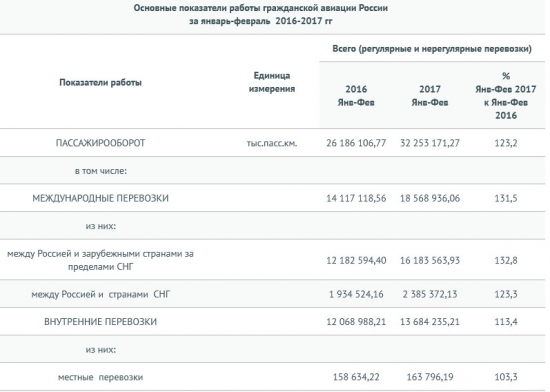

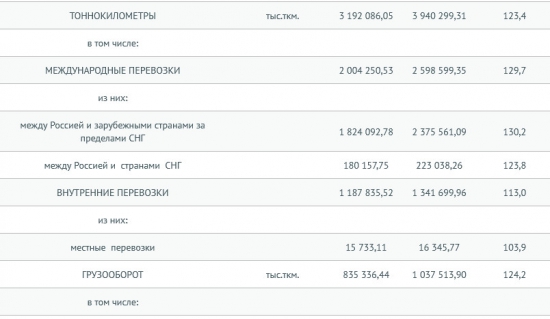

Чья доля рынка перевозок будет расти, а чья падать в России?

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций