Инетесно, есть там что-то скрытое негативное, что может всплыть на горизонте? Все растет, ЧМ впереди, а он падает.

Андрей Бажан, из за нефти ценник на топливо растет, а топливо у АФ не малая часть расходов…

| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 233,8 млрд |

| Выручка | 807,6 млрд |

| EBITDA | 311,7 млрд |

| Прибыль | 185,5 млрд |

| Дивиденд ао | – |

| P/E | 1,3 |

| P/S | 0,3 |

| P/BV | -23,0 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 0,0% |

| Аэрофлот Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Инетесно, есть там что-то скрытое негативное, что может всплыть на горизонте? Все растет, ЧМ впереди, а он падает.

Как тихо тут, на лоях… )

Никаких идей?

Динамика перевозок замедляется. Помимо высокой базы 2017 года, негативное влияние могла оказать девальвация национальной валюты в апреле, которая снизила желание россиян выезжать за рубеж. Отметим, что Аэрофлот продолжает показывать рост перевозок хуже, чем рынок в целом.Промсвязьбанк

По оперативным данным Росавиации, в апреле 2018 года российские авиакомпании перевезли почти 8,2 млн пассажиров, рост по сравнению с аналогичным периодом прошлого года составил 10,1%. Пассажирооборот увеличился до 20,3 млрд пассажирокилометров, рост — 10,4%.

По итогам января-апреля авиаперевозчики обслужили 30,3 млн пассажиров, рост по сравнению с аналогичным периодом прошлого года составил 11,9%. Пассажирооборот увеличился до 77,3 млрд пассажирокилометров, рост — 13,3%.

Увеличение объемов производственной деятельности в апреле с.г. отмечается у авиакомпаний «Аэрофлот – российские авиалинии» — перевезено 2,8 млн пассажиров (+7,5%), «S7» — 845,3 тыс. пассажиров (+21,7%), «Уральские авиалинии» — 637,5 тыс. пассажиров (+18,7%).

пресс-релиз

Аэрофлот – рсбу

1 110 616 299 акций moex.com/s909

Free-float 41%

Капитализация на 03.05.2018г: 160,040 млрд руб

Общий долг на 31.12.2016г: 108,674 млрд руб

Общий долг на 31.12.2017г: 105,784 млрд руб

Общий долг на 31.03.2018г: 127,589 млрд руб

Выручка 2015г: 366,308 млрд руб

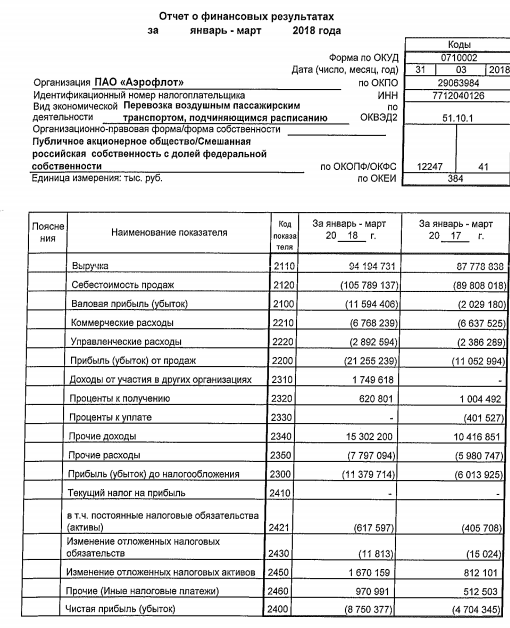

Выручка 1 кв 2016г: 87,157 млрд руб

Выручка 2016г: 427,901 млрд руб

Выручка 1 кв 2017г: 87,779 млрд руб

Выручка 2017г: 446,649 млрд руб

Выручка 1 кв 2018г: 94,195 млрд руб

Валовая прибыль 2015г: 49,950 млрд руб

Валовый убыток 1 кв 2016г: 3,280 млрд руб

Валовая прибыль 2016г: 56,231 млрд руб

Валовый убыток 1 кв 2017г: 2,029 млрд руб

Валовая прибыль 2017г: 46,381 млрд руб

Валовый убыток 1 кв 2018г: 11,594 млрд руб

Убыток 2015г: 18,928 млрд руб

Убыток 1 кв 2016г: 3,010 млрд руб

Прибыль 2016г: 23,369 млрд руб

Убыток 1 кв 2017г: 4,704 млрд руб (в отчете за 1 кв 2017г: убыток 2,201 млрд руб)

Прибыль 6 мес 2017г: 872,00 млн руб

Прибыль 9 мес 2017г: 25,541 млрд руб

Прибыль 2017г: 28,443 млрд руб

Убыток 1 кв 2018г: 8,750 млрд руб

disclosure.skrin.ru/docs/5b54dda2c21e4a27ad9ee1ac3641f12f/ 1кв 2018г

ir.aeroflot.ru/fileadmin/user_upload/files/rus/reports/rsbu/2017/1q2017_ras.pdf 1 кв 2017г

ir.aeroflot.ru/ru/reporting/financial-results/ras/

Некрасиво для Аэрофлота искажать данные предыдущей отчетности на 100%.

Не солидно даже как-то.

Хотя результаты не консолидируют показатели Победы, более прибыльного дочернего предприятия «Аэрофлота», тем не менее они дают хорошее представление о большей части бизнеса «Аэрофлота». Растущие расходы привели к увеличению операционных убытков, несмотря на улучшение удельной выручки, что подчеркивает правомерность наших ожиданий, что операционная рентабельность в этом году может ухудшиться.Sberbank CIB

Тем не менее, рентабельность может восстановиться уже во втором квартале при поддержке по-прежнему положительной удельной выручки, более высокого коэффициента занятости пассажирских кресел и разных мер по ограничению расходов. Мы все еще ожидаем решения по дивидендам, которое станет следующим ключевым фактором роста цены акции и должно быть принято в конце мая. Мы ожидаем, что компания выплатит в виде дивидендов 50% чистой прибыли за 2017 год по МСФО, что соответствует 10,3 руб. на акцию и дивидендной доходности в 7,0%.

Авиакомпания «Аэрофлот» увеличила чистый убыток в I квартале 2018 года на 86%, до 8,75 млрд рублей по сравнению с аналогичным периодом прошлого года.

Выручка выросла на 7,3%, — до 94,2 млрд рублей, а валовый убыток вырос в 5,7 раза — до 11,6 млрд рублей.

Себестоимость продаж выросла в январе-марте 2018 года на 17,8%, до 105,8 млрд рублей. Наибольшее влияние на затраты оказал рост расходов на лизинг и техническое обслуживание вследствие увеличения парка авиакомпании «Аэрофлот» на 41 воздушное судно в течение последних 12 месяцев.

Вклад в рост затрат обусловлен самой большой статьей операционных расходов – авиационное топливо. В денежном выражении увеличение расходов по данной статье составило 4,857 млрд рублей или 23,8% по сравнению с аналогичным периодом 2017 года, и обусловлено ростом стоимости керосина в рублях на 17,0% на фоне значительного увеличения котировок нефти марки Brent.

отчет

В марте трафик компании несколько ускорился по сравнению с февралем (+5%), хотя и остался ниже годового целевого показателя роста компании в 10%. Среди положительных моментов отметим, что коэффициент загрузки продолжает улучшаться. Мы считаем, что пассажиропоток ускорится с апреля за счет возобновления полетов в Египет, что может помочь компании достичь целевого годового показателя роста. Нам нравится инвестиционный профиль Аэрофлота в долгосрочной перспективе, но мы отмечаем отсутствие краткосрочных катализаторов для акций. Мы полагаем, что акции могут отставать от рынка в ближайшие 2-3 месяца из-за высокой цены на нефть. В то же время благоприятный курс USD/EUR и высокий коэффициент загрузки могут компенсировать отрицательное влияние высокой цены на нефть, что приведет к росту EPS материнской компании (+15% г/г) в 2018.АТОН

Уточненные данные свидетельствует о более высоких темпах роста перевозок в марте, но замедление динамики по-прежнему происходит. Отметим, что группа Аэрофлот за три месяца года увеличила перевозки на 5,4%, до 7,39 млн пассажиров, т.е. компании показывает темпы существенно хуже рынка.Промсвязьбанк

Авиакомпания "Аэрофлот" нарастила перевозки в первом квартале на 5,4%, до 7,4 миллиона человек.

пресс-релиз

США прекратили выдавать визы сотрудникам «Аэрофлота»

Визы не могут получить пилоты и бортпроводники.

Об этом сообщает Рамблер. Далее: news.rambler.ru/politics/39593531/?utm_content=rnews&utm_medium=read_more&utm_source=copylink

Акции «Аэрофлота» в среду пошли на взлет и пересекли среднюю полосу Боллинжера дневного графика (152,50 руб). Объем торгов при повышении при этом весьма небольшой, что предупреждает о возможности кратковременного скачка без продолжения. Однако если акциям удастся удержать указанную отметку, можно попробовать подождать движения в район сопротивления 150 руб и далее – к 160 руб.Кожухова Елена