| Число акций ао | 88 млн |

| Номинал ао | 100 руб |

| Тикер ао |

|

| Капит-я | 58,3 млрд |

| Выручка | 31,6 млрд |

| EBITDA | 12,5 млрд |

| Прибыль | 10,3 млрд |

| Дивиденд ао | 40 |

| P/E | 5,7 |

| P/S | 1,8 |

| P/BV | 1,4 |

| EV/EBITDA | 5,7 |

| Див.доход ао | 6,0% |

| Инарктика (Русская Аквакультура) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Инарктика (Русская Аквакультура) акции

-

"ИНАРКТИКА" Решения совета директоров

"ИНАРКТИКА" Решения совета директоров

2. Содержание сообщения

2.1. Сведения о кворуме совета директоров (наблюдательного совета) эмитента и результатах заочного голосования по вопросам повестки дня: в голосовании приняли участие 8 из 8 членов Совета директоров. Кворум для проведения Совета директоров и принятия решений по всем вопросам повестки дня имеется....

Авто-репост. Читать в блоге >>> Сегодня: Инарктика в гостях у NZT

Сегодня: Инарктика в гостях у NZT

Без шуток! 1 апреля, в 18:00 МСК заместитель гендиректора Инарктики Андрей Баранов ответит в прямом эфире ответит на вопросы инвестиционного блога Игоря Шимко, сооснователя аналитической команды NZT Rusfond.Заявленные темы:

🔹 Технологии производства в аквакультуре;

🔹 Реальности рынка и спроса;

🔹 А что в Норвегии — как устроено там;

🔹 Почему свежий лосось есть не везде;

🔹 Перспективы рынка рыбы при такой денежно-кредитной политике;

🔹Риски и страховки;

🔹Направления развития и роста.

🗓 Смотрите трансляцию или ее запись в Телеграм-канале Игоря Шимко:

Ваша Инарктика

Авто-репост. Читать в блоге >>> "ИНАРКТИКА" Проведение заседания совета директоров и его повестка дня

"ИНАРКТИКА" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 26 марта 2025 г.

2.2. Дата проведения заседания совета директоров эмитента: 31 марта 2025 г.

2.3....

Авто-репост. Читать в блоге >>> Производство рыбной продукции в РФ в январе-феврале снизилось на 7% до 705 тыс. т

Производство рыбной продукции в РФ в январе-феврале снизилось на 7% до 705 тыс. т

Так, производство мороженой рыбы сократилось на 9% до 429 тыс. тонн. «Основная причина — сокращение вылова минтая. По данным на 17 марта, добыто 820 тыс. тонн, что на 10% меньше, чем на аналогичную дату прошлого года», — говорится в сообщении.Выпуск мороженого филе снизился на 14% до 54 тыс. тонн. При этом на судах производство филе минтая выросло на 3% до 31 тыс. тонн, филе сельди — на 10% до более 17 тыс. тонн. Снижение общего выпуска рыбного филе эксперты объясняют падением производства филе трески из-за сокращения вылова на 7% (до 89 тыс. тонн) на 17 марта.

В то же время производство рыбных консервов выросло на 7% до более 30 тыс. тонн. «Продолжается восстановительный рост после падения в 2023 году. Производители консервов адаптировались к предпочтениям потребителей и переломили негативный тренд», — отмечают эксперты.

Выпуск рыбных пресервов снизился на 2% до 17 тыс. тонн. Такая динамика связана с эффектом высокой базы сопоставимого периода прошлого года.

Производство мороженых ракообразных выросло на 20% до 12 тыс.

Авто-репост. Читать в блоге >>> Инарктика может выплатить инвесторам 64 ₽ за 2025 г. и 73 ₽ за 2026 г. (ДД ~ 9-10%), сохраняем оценку покупать с таргетом 1000 ₽ (апсайд ~40%)

Инарктика может выплатить инвесторам 64 ₽ за 2025 г. и 73 ₽ за 2026 г. (ДД ~ 9-10%), сохраняем оценку покупать с таргетом 1000 ₽ (апсайд ~40%)Аналитики пересмотрели оценку Инарктики потому, что недавно компания опубликовала результаты за 2024 год, а менеджмент дал новые комментарии. Кроме того, в оценке учли обновлённые макроэкономические прогнозы и сниженную ставку дисконтирования.

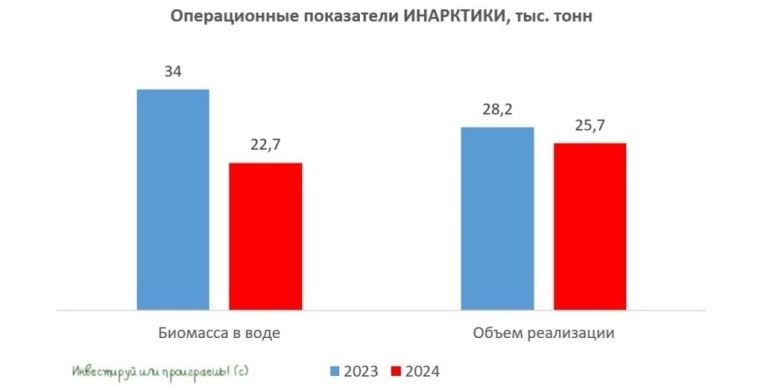

⚫ По оценкам SberCIB, в 2026 году вылов вернётся к уровню 2023 года — 33 000 тонн.

⚫ Более высокие объёмы зарыбления в 2026–2027 годах могут принести рост вылова рыбы в 1,3–1,6 раза — от 40 000 до 50 000 тонн в год.

⚫ После роста цен лососёвых на 21% в 2024 году динамика стоимости будет более сдержанной: рост на 3–4% в год.

⚫ В 2025 году выручка может снизиться на 15%, до 26,8 млрд ₽. При этом на 2026–2028 годы эксперты прогнозируют её рост в среднем на 28% каждый год. А ещё ждут восстановления рентабельности по EBITDA до 49% в 2028 году.

⚫ «Инарктика» может выплатить инвесторам 64 ₽ на акцию за 2025 год и 73 ₽ за 2026 год. По текущим котировкам дивдоходность составит 9–10%.

Авто-репост. Читать в блоге >>> Апдейт таргета от SberCIB: повышение до 1000 рублей, рекомендация “Покупать” неизменна

Апдейт таргета от SberCIB: повышение до 1000 рублей, рекомендация “Покупать” неизменна

Рассказываем, чего ждут аналитики:🟢 Аналитики SberCIB ожидают, что в 2026 году вылов вернётся к уровню 2023 года — порядка 33 тыс. т.

🟢 Более высокие объёмы зарыбления в 2026–2027 годах, по мнению SberCIB, могут принести рост вылова рыбы в 1,3–1,6 раза — от 40 до 50 тыс. т в год.

🟢 При этом после значительного роста цен лососёвых в 2024 году динамика стоимости будет более сдержанной: рост на 3–4% в год.

🟢 На 2026–2028 годы эксперты прогнозируют рост выручки в среднем на 28% ежегодно. А ещё ждут восстановления рентабельности по EBITDA до 49% в 2028 году.

🟢 Аналитики SberCIB подчеркивают, что совет директоров Инарктики может рекомендовать выплаты дивидендов за четвертый квартал.

Ваша

Инарктика

Авто-репост. Читать в блоге >>>

Козлов Юрий,

Думаю, что именно такие как вы — обрушили сегодня цены...

За что вы так не любите Инарктику ?

Напомню, что после

11 февраля...

Николай Львовский, да кто я такой, чтобы рушить цены, я вас умоляю)) моё мнение — это моё мнение, не более того…

ИНАРКТИКА между биологическими рисками и ростом цен🧮 Ведущая российская компания в области аквакультуры ИНАРКТИКА поделилась своими финансо...

Козлов Юрий,

Думаю, что именно такие как вы — обрушили сегодня цены...

За что вы так не любите Инарктику ?

Напомню, что после

11 февраля, то есть — после данных о возможности ослабления санкций — цена акций Инарктики начала существенный и очень заметный рост !

Делаем вывод :

ослаблений санкций — в целом, не рассматривается сообществом инвесторов как фактор, угрожающий понижением цен на акции!!

Этот факт — на графике !

Спорить с ним — уж никак невозможно ...

Что касается недавнего отчёта — он явно был лучше ожиданий !

ИНАРКТИКА между биологическими рисками и ростом цен

ИНАРКТИКА между биологическими рисками и ростом цен🧮 Ведущая российская компания в области аквакультуры ИНАРКТИКА поделилась своими финансовыми результатами за 2024 год, предоставив возможность глубже взглянуть на достижения и тенденции развития отрасли.

📈 Выручка компании увеличилась на +11% до 31,5 млрд руб., что обусловлено ростом цен на красную рыбу. В отчётном периоде компания столкнулась с биологическими рисками, что привело к сокращению продаж рыбы, которые мы с вами подробно разбирали ранее.

Рост цен на красную рыбу в России существенно опережает инфляцию. Одной из ключевых причин стало резкое снижение улова лососевых в прошлом году — самый низкий показатель за последние двадцать лет. Это вызвало дефицит предложения на внутреннем рынке.Ситуация осложняется значительным сокращением импорта лосося, что связано с нарушением глобальных цепочек поставок и увеличением транспортных затрат. Дополнительный фактор давления на цены — высокая зависимость отечественной аквакультуры от зарубежных поставок корма и мальков, особенно учитывая тот факт, что значительная доля форели поступает в Россию через импорт.

Авто-репост. Читать в блоге >>> Про Инарктику

Про Инарктику

Тимофей делится мыслями

Сегодня про Инарктику $AQUA

Рыночная цена = 715₽

Справедливая цена = 828₽

Краткие итоги за 2024 год по МСФО:

Выручка +10.8%

Чистая прибыль -50%

EBITDA -3.1%

Позитивные новости вокруг компании:

🟩 Биомасса во втором полугодии восстанавливалась

🟩 Дивиденды есть поквартально

🟩 Год закончен с прибылью

Риски, присущие Инарктике:

🟥 Существенный рост расходов

🟥 Биологический фактор

🟥 Снижение цен на лососевые

Уровень задолженности низкий.

Долг увеличился на 69.7% с 2021 года.

Net debt/EBITDA = 1x.

Как менялись выплаты в последние годы:

4.8% выплачено за 2022 год

6.8% выплачено за 2023 год

6.1% выплачено за 2024 год

Возможный дивиденд — 10₽.

Ожидается по итогам 1 квартала 2024 года.

Негатив на компанию нагоняют лишь те, кто не в курсе положения дел. Бесспорно, в том году рыба гибла, но уже во втором полугодии удалось восстановить часть потерянной биомассы.

В ближайшие 1-2 года нас жде: возвращение биомассы к 30 тыс. тонн (сейчас 22.7), строительство кормового завода и рост чистой прибыли.

Авто-репост. Читать в блоге >>>

Тимофей Мартынов, а где байбек на 1 млрд?)

Евгений Галеев, ну как видишь это оказалась манипуляция рынком со стороны телеграм каналов Итоги 2024 у Инарктики. Недооценка акций и два ключевых риска. Прогноз дивидендов за 2025 и 2026 годы.

Итоги 2024 у Инарктики. Недооценка акций и два ключевых риска. Прогноз дивидендов за 2025 и 2026 годы.Доброго дня, уважаемые читатели.

29 января компания опубликовала данные по выручке и продажам, после чего я выпустил обновление модели.

18 марта компания выпустила отчет МСФО по итогам года и провела звонок с инвесторами/аналитиками.

Поэтому наша задача посмотреть, какие новые данные мы получили.

Давайте посмотрим на продажи Инарктики в весе по полугодиям:

Авто-репост. Читать в блоге >>> Инарктика: отчет за 2024 год. Основные риски и точки роста

Инарктика: отчет за 2024 год. Основные риски и точки роста

Прошлый год для Инарктика $AQUA оказался непростым, реализовались главные риски: объем биомассы в воде упал, компания понесла убытки из-за переоценки активов.

Главный вопрос для инвестора: смог ли крупнейший российский производитель аквакультуры восстановить бизнес?

Основные финансовые результаты за 2024 год:

• Выручка в 2024 году выросла на 11% год к году до исторического максимума — 31,5 млрд руб.

• Скорректированная EBITDA составила 12,5 млрд руб., показав незначительное снижение год к году на уровне 3%. Рентабельность — 40%.

• Капитальные затраты выросли на 35%. При этом коэффициент «чистый долг / EBITDA» остаётся на комфортном уровне — всего 1. При этом, по итогу года удалось снизить чистый долг на 7%, до 12,7 млрд руб.

• Чистая прибыль за II полугодие 2024 года составила 9,2 млрд руб., показав рост на 34% по сравнению с аналогичным периодом прошлого года. Чистая прибыль компании по итогам всего 2024 года составила 7,8 млрд руб. (-50% год к году).

Авто-репост. Читать в блоге >>> SberCIB установил таргет по акциям Инарктики на уровне 850 рублей, рекомендация “Покупать"

SberCIB установил таргет по акциям Инарктики на уровне 850 рублей, рекомендация “Покупать"На что обратили внимание аналитики банка:

🟢 Год к году выручка Инарктики выросла на 11%, до 31,5 млрд рублей. При этом скорректированная EBITDA упала на 3%, до 12,5 млрд рублей, а чистая прибыль — на 50%, до 7,8 млрд рублей. Причины снижения EBITDA и прибыли по итогам года — гибель рыбы в первом полугодии.

🟢 Аналитики SberCIB подчеркивают, что «после чистого убытка в первом полугодии сокращение чистой прибыли «Инарктики» за весь год не должно быть сюрпризом» и отмечают важность дивидендов для инвесторов.

🟢 Рентабельность по валовой прибыли до переоценки биоактивов немного подросла — с 32,4 до 32,6%, благодаря страховому возмещению за потерю рыбы, росту процентных доходов и сокращению налога на прибыль.

🟢 Коэффициент «чистый долг / EBITDA» остаётся на комфортном уровне — всего 1.

🟢 Аналитики SberCIB ожидают, что совет директоров Инарктики рекомендует выплатить дивиденды за четвертый квартал. О чем менеджмент сообщил на звонке при раскрытии.

Авто-репост. Читать в блоге >>> Мы нейтрально оцениваем перспективу инвестирования в акции Инарктики, так как по текущим ценам бумаги нельзя назвать дешёвыми - Market Power

Мы нейтрально оцениваем перспективу инвестирования в акции Инарктики, так как по текущим ценам бумаги нельзя назвать дешёвыми - Market PowerПрибыль за второе полугодие рекордная, только вот объясняется это в основном переоценкой биологических активов.

Более показательны денежные потоки. Так, операционный денежный поток вырос в прошлом году до ₽12 млрд (+40%). То есть компания, не учитывая долги и инвестиции, заработала 20% от своей капитализации в ₽65,5 млрд.

Инарктика заявляла о планах обеспечить себе импортонезависимость: компания намерена построить завод по производству кормов для аквакультуры. А недавно власти предложили возмещать затраты (до 20%) на строительство таких заводов. Пока что это только проект, однако при его реализации такая мера безусловно станет позитивом для компании.

Производитель, к сожалению, не дает никаких прогнозов на этот год. Мы считаем, что 2025-й для Инарктики будет сложнее по двум причинам: сокращение объемов живой рыбы и более низкие цены из-за сильного рубля.

Мы нейтрально смотрим на перспективу инвестирования в акции Инарктики. Компания — растущая история с комфортным уровнем долга, однако ее акции по нынешним ценам нельзя назвать дешевыми.

Авто-репост. Читать в блоге >>> Инарктика MOEX:AQUA итоги года 2024

Инарктика MOEX:AQUA итоги года 2024

Обзор от 19.03.2025Выручка за 2024 год составила 31,5 млрд руб., прибавив 11%. Выручка второго полугодия закономерно просела после потери части биологических активов на 15% год к году, а вот чистая прибыль показывает рост на 34% г/г. Чистая прибыль 2 полугодия 9,2 млрд руб., в 1 полугодии убыток 1,4 млрд руб. из-за гибели части рыбы.

В выручке просел лосось, остальные сегменты бизнеса стабильны. Доля рынка сохраняется на уровне 20% в натуральном выражении.

Авто-репост. Читать в блоге >>> 📣 Инарктика представила хороший отчет, НО есть нюансы!

📣 Инарктика представила хороший отчет, НО есть нюансы!Я с интересом слежу за Инарктикой, мне нравится качественная бизнес-модель, высокая рентабельность, хорошая конверсия EBITDA в FCF, проекты по росту и развитию. Поэтому она периодически попадает в мой портфель.

Операционный отчет Инарктики разбирал тут: t.me/Vlad_pro_dengi/1466

Вчера компания опубликовала финансовый отчет за 2024 год, разбираю результаты для вас.✔️❌ Выручка 2024 = 31,55 млрд руб. (+10,7% г/г)

1 пол. = 18,27 млрд руб.

❌ 2 пол. = 13,28 млрд руб.

Напоминаю, что у Инарктики был мор рыбы в 1 пол. 2024 года, поэтому объем продаж во 2 пол. 2024 года был значительно ниже, чем в 1 пол. (9,4 тыс. тонн против 16,3 тыс. тонн). Частично это было компенсировано ростом цен на 26% во 2 пол. 2024 года.

Чистая прибыль 2024 = 7,76 млрд руб. (в 2023 = 15,47 млрд руб.)

1 пол. = -1,42 млрд руб.

2 пол. = 9,18 млрд руб.

✔️Скор. чистая прибыль 2024 = 12,6 млрд руб. (в 2023 = 10,77 млрд руб.)

1 пол. = 7,98 млрд руб.

❌ 2 пол. = 4,62 млрд руб.

У Инарктики важно корректировать прибыль — как минимум, на переоценку биологических активов. Я корректирую прибыль также на прочие доходы и расходы, потому что там, в основном, разовые статьи, и курсовые разницы.

Авто-репост. Читать в блоге >>> Записная книжка отчет Инарктики МСФО 2024

Записная книжка отчет Инарктики МСФО 2024Аудитор: самый большой вопрос — это балансовая оценка рыбы в воде

📉ИГС Инвест сократил долю с 17,24% до15,36%

📉Илья Воробьев сократил долю с 23,53% до 22,96%

📈Выкупленные акции с 0,63% до 1,45%👉Если бы цена лосося Инарктики упала до уровня цен в европе, то годовая прибыль упала бы минимум на 5 ярдов, то есть примерно уполовинилась бы

Авто-репост. Читать в блоге >>> 🐟 Инарктика – Компания преодолела кризис? Отчет за 2024 г.

🐟 Инарктика – Компания преодолела кризис? Отчет за 2024 г.

📌 Производитель рыбы Инарктика в прошлом году потерял несколько миллиардов рублей из-за реализовавшихся биологических рисков. Сегодня выясним, как это повлияло на бизнес компании, и сохраняют ли акции свою привлекательность.📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка выросла на 10,8% год к году до рекордных 31,5 млрд рублей благодаря росту цен на продукцию. Рентабельность по скорр. EBITDA составила 40% – эффективность бизнеса компании остаётся на высоком уровне. Учитывая, что объём продаж снизился, Инарктика вполне может посоревноваться с ритейлером X5 в способности перекладывать инфляцию на потребителей.

• Чистая прибыль по итогам второго полугодия составила 9,2 млрд рублей (+34% год к году) после убытка в первом полугодии. Это говорит о том, что основной ущерб от мора рыбы был нанесён бизнесу в первом полугодии, во втором полугодии Инарктика восстановила финансовые показатели до прежних значений, осталось лишь восстановить объём биомассы.

• Инарктика сократила свой чистый долг на 7% до 12,7 млрд рублей, показатель чистый долг/EBITDA составил 1x – долговая нагрузка на комфортном уровне. Также об устойчивом финансовом положении свидетельствует и рост свободного денежного потока на 66% до 5,7 млрд рублей.

Авто-репост. Читать в блоге >>> Инарктика: Финансовые итоги 2024 и перспективы акций. Что ждать инвесторам?

Инарктика: Финансовые итоги 2024 и перспективы акций. Что ждать инвесторам?Российский рынок аквакультуры продолжает демонстрировать динамику, и Инарктика — лидер в секторе товарного выращивания рыбы — остается в фокусе внимания инвесторов. В 2024 году компания столкнулась с вызовами, но смогла сохранить устойчивость. В этой статье разберем, как биологические риски повлияли на финансовые результаты, какие стратегические цели озвучил менеджмент и почему акции Инарктика могут стать интересным инструментом для среднесрочных вложений.

1. Финансовые результаты 2024: Рост выручки vs Падение прибыли.

Инарктика завершила 2024 год с выручкой 31,5 млрд руб., что на 11% выше показателей 2023 года. Основной драйвер — рост цен на премиальную охлажденную рыбу: во II полугодии стоимость лосося увеличилась на 25%. Инфляция также поддержала доходы, компенсируя часть потерь от биологических рисков.

Однако чистая прибыль сократилась в 2 раза (до 7,8 млрд руб.), что связано со списаниями из-за гибели биомассы. При этом во II полугодии 2024 компания совершила рывок:

Авто-репост. Читать в блоге >>> Разбор отчета Инарктики за 2024 год - как компания преодолела кризис и что ждать дальше?

Разбор отчета Инарктики за 2024 год - как компания преодолела кризис и что ждать дальше?Российский лидер аквакультуры, представил отчетность за 2024 год. Период выдался непростым — в первом полугодии бизнес столкнулся с существенными проблемами, но во второй половине года произошел разворот в лучшую сторону. Разбираем, что стоит за цифрами и какие выводы можно сделать.

Основные финансовые метрики:

• Выручка составила 31,5 млрд руб. (+11% г/г). Инфляционные факторы компенсировали снижение объема продаж.

• EBITDA снизилась на 3% и составила 12,5 млрд руб. ( маржа 40%). Главный фактор – разовые списания убытков из-за снижения биомассы в воде в 1П 2024.

• Чистая прибыль: 7,8 млрд руб. (-49% г/г), но первое полугодие 2024 г. компания закончила с убытком, то есть за 2 полугодие 2024 компания вышла в прибыль – 9,2 млрд руб. чистой прибыли за полгода (+34% г/г) !Несмотря на сложное начало года, компания смогла нарастить прибыль во втором полугодии. Основная причина убытков в 1П – разовые списания на 1,4 млрд руб. из-за падения биомассы. Однако этот фактор оказался временным, а не системным.

Авто-репост. Читать в блоге >>> "ИНАРКТИКА" Проведение заседания совета директоров и его повестка дня

"ИНАРКТИКА" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 19 марта 2025 г.

2.2. Дата проведения заседания совета директоров эмитента: 25 марта 2025 г.

2.3....

Авто-репост. Читать в блоге >>> Инарктика. Реинкарнация!

Инарктика. Реинкарнация!

Вышел отчет за 2024 год у компании Инарктика. Отчет спорный из-за последствий смерти рыбы в 1 полугодии, поэтому 2 полугодие получилось смазанным...

📌 Что в отчете

— Рыба умерла. К компании прилетел главный возможный черный лебедь (вошь + медузы + погода) — биологический риск, который угробил половину рыбы, снизив объем биомассы в первой половине года с 34 до 15.6 тыс тонн. Радует, что к концу года восстановили объем рыбы до 22.7 тыс тонн 📈

— Выручка. Из-за смерти рыбы второе полугодие вышло провальным по сравнению с первым: 13 млрд против 18 млрд, но результат за 2024 год неплохой, так как к 2023 году выручка выросла на 11% с учетом падения объема продаж на 9%.

Восстановится биомасса = > вырастет объем продаж => выручка вырастет, но нужно время!

— EBITDA и FCF. EBITDA компании осталась на уровне в 12 млрд, что дает EV/EBITDA = 6 (неплохо с учетом, что EV сформирован капитализацией), но надеюсь на улучшение в 2025 — 2026 годах!

Компания продолжает развиваться, наращивая Capex с 4.5 до 6.2 млрд рублей, при этом FCF составил 6 млрд рублей + радует конверсия из EBITDA в FCF ✔️

Авто-репост. Читать в блоге >>>

Дмитрий Аз, рынок не откроют, будем покупать свое, родное, дорогущеее

fafner, все уже, не читал новостей о разговоре Путина и Трампа? Путин заявил, что идет на поводу у хоклов и вводит 30 дневное перемирие, а Трамп, что санкции начинает отменять.

Тут сейчас такое начнется, все западники на перегонки сюда побегут, еще друг друга подсиживать будут, наши барыги в трубу вылетят, пограбили свой народ и хватит, пусть евопейцы по нормальным ценам торгуют.

Инарктика (Русская Аквакультура) - факторы роста и падения акций

- Рыболовные участки позволяют нарастить мощность в 3 раза по сравнению с 2020 годом - до 50 тыс т. (21.04.2021)

- Практически монопольное положение в России по аквакультурному свежему лососю в России (21.04.2021)

- Импорт лосося в Россию из Чили и Фарерских островов почти обнулился, в России страшный дефицит лосося и рост цен на него (06.07.2022)

- Отсутствует ясная дивидендная политика (21.04.2021)

- Нет широкой диверсификации по видам продукции, выращивают в основном морской лосось и форель. (21.04.2021)

- Биологические риски не равны нулю. В 2015 году мор рыбы оказал серьезное негативное влияние на компанию (21.04.2021)

- Компания полностью зависит от импорта (100% смолт, 100% корма, 100% оборудования), поэтому если против нее введут санкции, то это конец. (06.07.2022)

- Компания не выпустила отчет за 2021 год, и перестала публиковать вообще какие-либо новости или информацию о себе на сайт с февраля 2022 года (06.07.2022)

Инарктика (Русская Аквакультура) - описание компании

INARCTICA - лидер на российском рынке товарной аквакультуры, специализирующийся на выращивании красной рыбы – атлантического лосося и радужной форели. До 2015 назывались ГК «Русское море», с 2015 по 2022 — «Русская Аквакультура»

Выручка: Лосось 60%, Форель 40%.

INARCTICA присутствует в двух сегментах:

- Товарное выращивание радужной форели в Республике Карелия.

- Товарное выращивание атлантического лосося в Мурманской области.

Портфель INARCTICA насчитывает 36 участков на озерах в Карелии и в акваториях Баренцева и Белого морей для товарного выращивания семги и форели. Общий объем потенциального выращивания составляет около 50 тыс. тонн, потенциально покрывающий весь объем потребления семги и форели в России.

48,44% компании принадлежит Максиму Воробьеву, брату губернатора Московской области

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций