Блог им. Klinskih-tag

ИНАРКТИКА между биологическими рисками и ростом цен

- 24 марта 2025, 10:01

- |

🧮 Ведущая российская компания в области аквакультуры ИНАРКТИКА поделилась своими финансовыми результатами за 2024 год, предоставив возможность глубже взглянуть на достижения и тенденции развития отрасли.

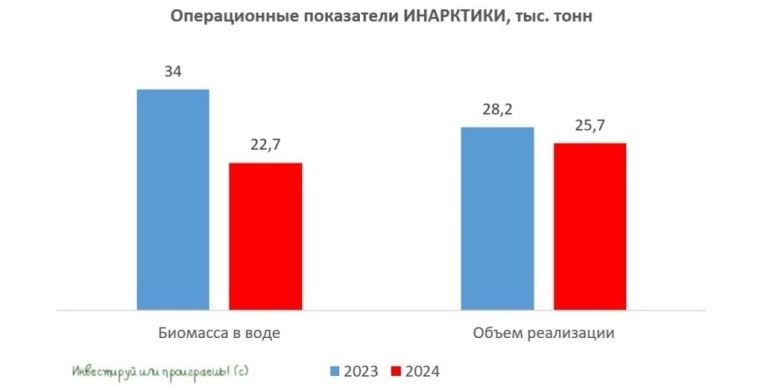

📈 Выручка компании увеличилась на +11% до 31,5 млрд руб., что обусловлено ростом цен на красную рыбу. В отчётном периоде компания столкнулась с биологическими рисками, что привело к сокращению продаж рыбы, которые мы с вами подробно разбирали ранее.

Рост цен на красную рыбу в России существенно опережает инфляцию. Одной из ключевых причин стало резкое снижение улова лососевых в прошлом году — самый низкий показатель за последние двадцать лет. Это вызвало дефицит предложения на внутреннем рынке.

Ситуация осложняется значительным сокращением импорта лосося, что связано с нарушением глобальных цепочек поставок и увеличением транспортных затрат. Дополнительный фактор давления на цены — высокая зависимость отечественной аквакультуры от зарубежных поставок корма и мальков, особенно учитывая тот факт, что значительная доля форели поступает в Россию через импорт.

📉 Скорректированный показатель EBITDA сократился на -3% до 12,5 млрд руб., так как себестоимость производства росла быстрее выручки. Одной из стратегических задач компании остается удержание уровня рентабельности по EBITDA на отметке 40%. Благодаря значительному повышению цен на продукцию, компании удалось сохранить целевую маржинальность бизнеса, несмотря на сложившиеся непростые условия.

📉 Чистая прибыль компании снизилась вдвое, составив 7,8 млрд руб., главным образом из-за переоценки биологических активов.

💼 Показатель долговой нагрузки по коэффициенту Net Debt/EBITDA снизился с 1,1x до 1,0x, что свидетельствует о низком уровне задолженности. В отчётном периоде компания успешно провела рефинансирование своего долга, одновременно сократив его общий объем.

📣 После публикации фин. отчётности менеджмент провел конференц-звонок, основные тезисы которого я предлагаю вашему вниманию:

✔️ Руководство компании, следуя своей традиционной практике, воздержалось от предоставления прогнозов относительно финансовых и операционных показателей на 2025 год.

✔️ Одной из приоритетных задач является уменьшение зависимости от импортных поставок малька. Реализация этой цели поможет создать более стабильную и самодостаточную бизнес-модель, основанную на принципах вертикальной интеграции.

✔️ В январе-феврале рост цен на красную рыбу составил 10-20% (г/г), однако сильное укрепление рубля в марте уже негативно сказывается на ценах.

✔️ Теплые погодные условия нынешней зимы создают оптимальные условия для роста биомассы рыбы. Все производственные процессы протекают в штатном режиме.

✔️ Комфортный уровень долговой нагрузки по показателю NetDebt/EBITDA составляет менее 2х.

✔️ Компания не планирует корректировать свою дивидендную политику.

👉 По текущим котировкам бумаги ИНАРКТИКИ не выглядят привлекательными для покупок, поскольку в продовольственном секторе есть Русагро, который торгуется с более низким мультипликатором EV/EBITDA и имеет меньшие биологические риски по сравнению с производителем красной рыбы. При этом в случае коррекции в район 600+ руб. бумаги можно будет рассмотреть для покупки.

❤️ Ставьте лайк под этим постом, если вы дочитали его до конца и для вас он оказался действительно полезным и интересным.

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Элемент

- Энел Россия

- Эталон

- Юнипро

- Яндекс

Хорошо, что я не акционер Инарктики)