ВЗГЛЯД: «Финам» открыл торговую идею: покупать акции ФСК ЕЭС с целью 0,2420 руб

Роман Ранний, На основании чего?

Если просто перед дивидендами, то .016 прибавит а остальные .016 откуда?

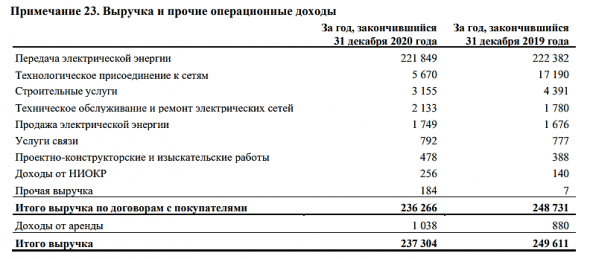

Ожидание быстрого отложенного спроса на технологическое присоединение к сетям?

Пандемия прошла уже? Повсюду открываются много новых заведений и предприятий?

Или может ожидают повышения % выплат от прибыли?

Мечты-мечты — но мб когда — нибудь) А тем времени у компании осталось долгов для уменьшения налогов только на 3 года примерно)

Или ставка ЦБ должна упасть?

Инфляция растет — ставка ЦБ думает подняться на .25 или .50 или на месте остаться. О понижении пока думать не хотят) У компании часть долгов с плавающей ставкой, привязанной к инфляции. Также чем выше ставка, тем менее интересны дивиденды, выплачиваемые на текущую стоимость акции.

Или рост тарифов?

Введение механизма дифференциации тарифов ФСК ЕЭС в правительстве вроде как откладывают. Итак инфляция ускоряется — а это еще больше ее ускорит)

Стоимостный анализ?

В среднем компания стоит как 3 своих прибыли, а сейчас как 4,5

Кто-то посмотрел что акция давно не росла и поэтому вырастет?

Ок, тогда затариваемся на всю котлету)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций