| Число акций ао | 272 млн |

| Номинал ао | — |

| Капит-я | 0,0 млрд |

| Выручка | 3 529,3 млрд |

| EBITDA | 226,0 млрд |

| Прибыль | 107,8 млрд |

| P/E | 0,0 |

| P/S | 0,0 |

| P/BV | 0,0 |

| EV/EBITDA | 0,8 |

| X5 Retail Group Календарь Акционеров | |

| 09/01 Мосбиржа допустит к торгам акции ПАО "Корпоративный центр ИКС 5" | |

| Прошедшие события Добавить событие | |

X5 Retail Group акции

-

X5 Retail ожидает получения листинга на Мосбирже к концу года

X5 Retail ожидает получения листинга на Мосбирже к концу года

17:28 19 Октября 2017 года

МОСКВА, 19 окт — ПРАЙМ. Компания X5 Retail Group, управляющая сетями «Пятерочка», «Перекресток» и «Карусель», хотела бы получить листинг на Московской бирже и ожидает завершения этого процесса к концу года, сообщила финансовый директор компании Светлана Демяшкевич.

«Мы хотим получить листинг на Московской бирже, чтобы расширить нашу базу инвесторов. В какой-то момент мы также надеемся получить возможность быть включенными в индекс MSCI, что может быть позитивно для всех нас. Мы ожидаем, что мы продолжим этот процесс и закончим его к концу года, я имею в виду листинг», — сказала Демяшкевич в ходе телефонной конференции.

Сейчас глобальные депозитарные расписки (GDR) компании торгуются на Лондонской фондовой бирже, одна GDR соответствует 0,25% обыкновенной акции.

X5 Retail Group — один из крупнейших ритейлеров в России. Общее количество магазинов компании на конец сентября 2017 года достигло 11,326 тысячи. Основным акционером ритейлера является «Альфа-групп», которая владеет 47,86% акций компании. EBITDA X5 Retail по итогам 2016 года по МСФО увеличилась на 38,1% в годовом выражении — до 76,267 миллиарда рублей.

1prime.ru/finance/20171019/828037978.html X5 Retail Group - ожидает завершения процесса получения листинга на Московской бирже к концу года

X5 Retail Group - ожидает завершения процесса получения листинга на Московской бирже к концу года

X5 Retail Group хотела бы получить листинг на Московской бирже и ожидает завершения этого процесса к концу года, сообщила финансовый директор компании Светлана Демяшкевич.«Мы хотим получить листинг на Московской бирже, чтобы расширить нашу базу инвесторов. В какой-то момент мы также надеемся получить возможность быть включенными в индекс MSCI, что может быть позитивно для всех нас. Мы ожидаем, что мы продолжим этот процесс и закончим его к концу года, я имею в виду листинг»

Прайм X5 Retail Group - объявляет о росте выручки на 24,7% в 3 кв. 2017 года

X5 Retail Group - объявляет о росте выручки на 24,7% в 3 кв. 2017 года

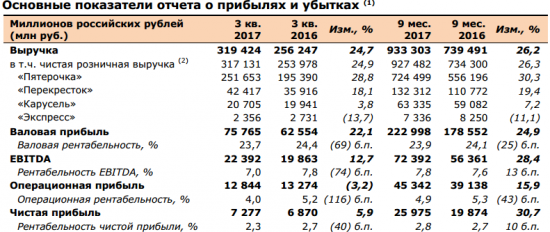

Темп роста выручки X5 Retail Group остается на высоком уровне в 24,7% год-к-году (г-к-г), благодаря устойчивому росту сопоставимых (LFL) продаж, а также значительному росту торговой площади.

Торговая сеть «Пятерочка» внесла основной вклад в рост выручки Х5. Рост чистой розничной выручки в 3 кв. 2017 г. составил 28,8% г-к-г.

Х5 добавила 820 новых магазинов в 3 кв. 2017 г. против 638 магазинов в 3 кв. 2016 г. Прирост торговой площади составил 323,6 тыс. кв. м.

Валовая рентабельность снизилась на 69 базисных пунктов (б.п.) г-к-г до 23,7% в связи с увеличением доли промо для поддержания роста продаж в некоторых категориях товаров, а также трафика на фоне неблагоприятных погодных условий и значительного роста объемов выездного туризма из крупных городов.

Административные, общие и коммерческие расходы (SG&A) без учета расходов на амортизацию и обесценение практически не изменились за отчетный квартал. Положительный эффект от проектов по повышению эффективности и операционного рычага был нивелирован повышением расходов на персонал в магазинах в результате незначительной корректировки мотивационных программ в соответствии с рыночными уровнями.

В 3 кв. 2017 г. показатель EBITDA вырос на 12,7% г-к-г до 22 392 млн руб. Рентабельность EBITDA уменьшилась на 74 б.п. до 7,0%.

Показатель Чистый долг/EBITDA снизился до 1.74х по состоянию на 30 сентября 2017 г., самого низкого показателя в истории Х5.

пресс-релиз

X5 Retail Group отчитается в четверг, 19 октября и проведет телеконференцию

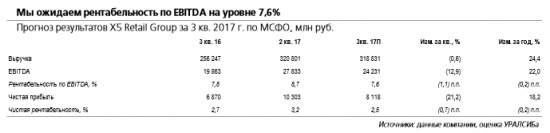

Аналитики Уралсиба прогнозируют чистую прибыль на уровне 8,1 млрд руб.:

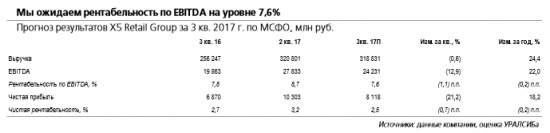

В четверг, 19 октября, X5 Retail Group должна опубликовать отчетность за 3 кв. 2017 г. по МСФО. Мы ожидаем, что в целом результаты останутся хорошими, хотя и не прогнозируем сохранение высокого уровня рентабельности, показанного в предыдущем квартале, учитывая продолжающееся активное расширение бизнеса и начисления по долгосрочной программе мотивации. В частности, консолидированная выручка X5 Retail Group, по нашим прогнозам, вырастет на 24% (здесь и далее год к году) до 319 млрд руб. (5,4 млрд долл.), а EBITDA на 22% до 24,2 млрд руб. (411 млн долл.), что предполагает рентабельность по EBITDA на уровне 7,6%, означая снижение на 0,2 п.п. год к году, или на 1,1 п.п. квартал к кварталу. Мы также ожидаем чистую прибыль на уровне 8,1 млрд руб. (138 млн долл.), что предполагает рост на 18% и чистую рентабельность на уровне 2,5% (минус 0,2 п.п.).

По нашим прогнозам, валовая прибыль X5 в 3 кв. 2017 г. вырастет на 22% до 76 млрд руб. (1,2 млрд долл.). Это будет означать падение валовой рентабельности на 0,5 п.п. Мы также прогнозируем общие и административные расходы на уровне 16,8% от выручки, или 53,6 млрд руб. (910 млн долл.), включая затраты на персонал и аренду в размере 24,6 млрд руб. (417 млн долл.) и 15,0 млрд руб. (254 млн долл.) соответственно.

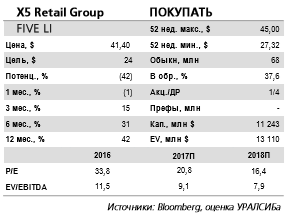

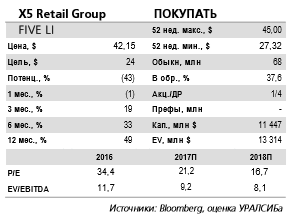

Мы ожидаем, что результаты X5 Retail Group за 3 кв. 2017 г. подтвердят ее статус лидирующего игрока на рынке и способность сочетать быстрый рост выручки с сохранением хорошей рентабельности. Акции компании торгуются с коэффициентом EV/EBITDA 2018П, равным 7,9, или с 22-процентным дисконтом к Магниту, и остаются, на наш взгляд, лучшим выбором в секторе. Мы подтверждаем рекомендацию ПОКУПАТЬ акции X5.

Уралсиб

stanislava,

Маркетмейкеры уже не знают, как впарить этот пузырь. То бились за торговые площади в Москве, а тут с такой лёгкостью, признаваясь в своём бессилии в управлении, сливают целую сеть Перекрёсток-Экспресс. И никто не вспомнит, что за этим стоит развал управления (успешной до их прихода сетью!) текущим менеджментом, навязывание дорогого SAP'а и прочее. Как бы избушки не нахваливали лопающийся пузырь — инвесторы на новость об Экспрессе отреагировали чётко: за 5 дней минус 8.5%! X5 Retail Group отчитается в четверг, 19 октября и проведет телеконференцию

X5 Retail Group отчитается в четверг, 19 октября и проведет телеконференцию

Аналитики Уралсиба прогнозируют чистую прибыль на уровне 8,1 млрд руб.:

В четверг, 19 октября, X5 Retail Group должна опубликовать отчетность за 3 кв. 2017 г. по МСФО. Мы ожидаем, что в целом результаты останутся хорошими, хотя и не прогнозируем сохранение высокого уровня рентабельности, показанного в предыдущем квартале, учитывая продолжающееся активное расширение бизнеса и начисления по долгосрочной программе мотивации. В частности, консолидированная выручка X5 Retail Group, по нашим прогнозам, вырастет на 24% (здесь и далее год к году) до 319 млрд руб. (5,4 млрд долл.), а EBITDA на 22% до 24,2 млрд руб. (411 млн долл.), что предполагает рентабельность по EBITDA на уровне 7,6%, означая снижение на 0,2 п.п. год к году, или на 1,1 п.п. квартал к кварталу. Мы также ожидаем чистую прибыль на уровне 8,1 млрд руб. (138 млн долл.), что предполагает рост на 18% и чистую рентабельность на уровне 2,5% (минус 0,2 п.п.).

По нашим прогнозам, валовая прибыль X5 в 3 кв. 2017 г. вырастет на 22% до 76 млрд руб. (1,2 млрд долл.). Это будет означать падение валовой рентабельности на 0,5 п.п. Мы также прогнозируем общие и административные расходы на уровне 16,8% от выручки, или 53,6 млрд руб. (910 млн долл.), включая затраты на персонал и аренду в размере 24,6 млрд руб. (417 млн долл.) и 15,0 млрд руб. (254 млн долл.) соответственно.

Мы ожидаем, что результаты X5 Retail Group за 3 кв. 2017 г. подтвердят ее статус лидирующего игрока на рынке и способность сочетать быстрый рост выручки с сохранением хорошей рентабельности. Акции компании торгуются с коэффициентом EV/EBITDA 2018П, равным 7,9, или с 22-процентным дисконтом к Магниту, и остаются, на наш взгляд, лучшим выбором в секторе. Мы подтверждаем рекомендацию ПОКУПАТЬ акции X5.

Уралсиб X5 Retail Group - решение сконцентрироваться на развитии трех основных форматов может быть стратегически оправданно

X5 Retail Group - решение сконцентрироваться на развитии трех основных форматов может быть стратегически оправданно

Компания выставляет на продажу магазины сети «Перекресток Экспресс»

X5 Retail Group сконцентрируется на развитии трех основных форматов. В пятницу X5 Retail Group объявила о том, что выставляет на продажу магазины сети «Перекресток Экспресс». Таким образом, компания сконцентрируется на своих трех основных форматах: магазинах шаговой доступности «Пятерочка», супермаркетах «Перекресток» и гипермаркетах «Карусель». На эти три формата, по данным компании, приходится более 90% российского рынка продовольственной розницы.

Перекресток Экспресс приносит менее одного процента консолидированной выручки. Формат «Перекресток Экспресс» включает в себя магазины площадью до 200 кв. м и фактически является нишевым игроком рынка. В 3 кв. 2017 г. эта сеть, насчитывающая всего 170 магазинов, показала 14-процентное падение выручки до 2,4 млрд руб. Это составляет всего 0,7% консолидированной выручки, которая, в свою очередь, увеличилась на 25%.

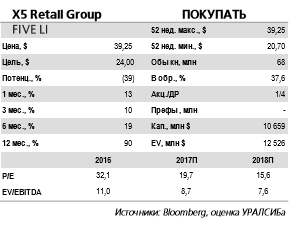

Подтверждаем рекомендацию ПОКУПАТЬ. Решение X5 Retail Group сконцентрироваться на развитии трех основных форматов может быть стратегически оправданно, учитывая ограниченные перспективы развития сети «Перекресток Экспресс». При этом, учитывая ее незначительный масштаб, средства, полученные от продажи, окажут лишь минимальное влияние на финансовое положение Х5, которое в любом случае остается достаточно устойчивым. Мы подтверждаем рекомендацию ПОКУПАТЬ акции X5.

Уралсиб X5 Retail Group - продажа магазинов Перекресток-Экспресс окажет умеренно позитивное влияние на общую рентабельность группы

X5 Retail Group - продажа магазинов Перекресток-Экспресс окажет умеренно позитивное влияние на общую рентабельность группы

X5 планирует продать «магазины у дома» Перекресток-Экспресс

X5 Retail Group планирует продать свои малоформатные «магазины у дома», работающие под брендом Перекресток-Экспресс в Москве. На Перекресток-Экспресс приходится менее 1% выручки X5, и бренд включает в себя 170 магазинов с совокупной площадью продаж 32,4 тыс кв м. Подготовкой сделки займется Ренессанс Капитал.

Если сделка состоится, она скорее всего окажет несущественное влияние на финансовые показатели X5, поэтому мы считаем новость нейтральной. Формат Перекресток-Экспресс демонстрировал отстающую динамику в сопоставимых продажах Группы с 2014, и LfL-продажи в этом формате показывали отрицательный рост в последние два года. Информация по рентабельности сегмента не раскрывается, но мы считаем, что продажа магазинов Перекресток-Экспресс скорее всего окажет умеренно позитивное влияние на общую рентабельность группы.

АТОН X5 Retail Group - намерена продать сеть "Перекресток-Экспресс"

X5 Retail Group - намерена продать сеть "Перекресток-Экспресс"

X5 Retail Group планирует выставить на продажу торговую сеть «Перекресток-Экспресс», доля которой в выручке ритейлера сейчас составляет менее 1%.«X5 Retail Group приняла решение сосредоточиться исключительно на трех основных форматах — универсамах у дома „Пятерочка“, супермаркетах „Перекресток“ и гипермаркетах „Карусель“. Торговая сеть „Перекресток-Экспресс“ в формате „удобство“, расположенная в Москве и состоящая из магазинов малой площади, будет выставлена на продажу».

«Для подготовки сделки Х5 выбрала банк „Ренессанс Капитал“. Доля торговой сети „Перекресток-Экспресс“ в выручке X5 Retail Group составляет менее 1%»

Прайм X5 Retail Group - объявляет о росте розничной выручки на 24,9% в 3 кв. 2017 г.

X5 Retail Group - объявляет о росте розничной выручки на 24,9% в 3 кв. 2017 г.

Темп роста чистой розничной выручки X5 Retail Group остается на высоком уровне и составляет 24,9% год-к-году (г-к-г) в 3 кв. 2017 г. Данного результата удалось достичь благодаря:

- росту сопоставимых (LFL) продаж на 4,6%

- росту торговой площади на 27,8% (вклад в рост розничной выручки +20,3%).

-Торговая сеть «Пятерочка» внесла основной вклад в результаты Х5, рост чистой розничной выручки составил 28,8% г-к-г в 3 кв. 2017 г. благодаря:

- росту сопоставимых (LFL) продаж на 4,0%

- росту торговой площади на 34,1% (вклад в рост выручки +24,8%).

-Торговая сеть «Перекресток» продолжает демонстрировать высокие темпы роста чистой розничной выручки на уровне 18,1% г-к-г. В 3 кв. 2017 г. «Перекресток» демонстрирует положительный LFL трафик на протяжении семи кварталов подряд, кроме того LFL трафик «Перекрестка» был самым высоким среди всех форматов X5 в 3 кв. 2017 г.

-Х5 добавила 820 магазинов в 3 кв. 2017 г. против 638 магазинов в 3 кв. 2016 г. Прирост торговой площади в 3 кв. 2017 г. составил 323,6 тыс. кв. м.

пресс-релиз

Гипермаркеты «Карусель» выставили на продажу

Гипермаркеты «Карусель» выставили на продажу

X5 Retail Group, управляющая сетями «Пятерочка» и «Перекресток», ищет покупателя на гипермаркеты «Карусель». Крупнейший в стране ретейлер хочет продать площади, на которых располагаются «Карусели», сохранив на этом месте магазины. Речь идет о продаже по схеме sale and leaseback, то есть продаже с последующим заключением долгосрочного договора аренды, уточняют собеседники РБК. По их словам, пока X5 не нашла покупателя. (РБК) X5 Retail Group - вероятная выплата дивидендов может незначительно повысят привлекательность акций компании

X5 Retail Group - вероятная выплата дивидендов может незначительно повысят привлекательность акций компании

Наблюдательный совет утвердил дивидендную политику

На выплаты дивидендов может быть направлено не менее 25% чистой прибыли. В пятницу X5 Retail Group сообщила о том, что наблюдательный совет впервые в истории компании утвердил дивидендную политику. Теперь X5 должна будет направлять на выплату дивидендов не менее 25% чистой прибыли по МСФО при условии сохранения показателя Чистый долг/EBITDA за последние 12 мес. на уровне ниже 2,0.

Дивидендная доходность может быть невысокой. По состоянию на конец 2 кв. 2017 г. коэффициент Чистый долг/EBITDA за последние 12 мес. у X5 Retail Group составлял 1,8. На наш взгляд, в ближайшее время он останется на достаточно низком уровне, чтобы удовлетворять условию выплаты дивидендов, учитывая высокую рентабельность компании и постепенное замедление роста открытия новых магазинов. В то же время возможный размер дивидендов, исходя из коэффициента выплаты в 25%, будет предполагать дивидендную доходность всего около 1–1,5%.

Дивиденды повысят привлекательность акций компании, но она остается преимущественно историей роста. Утверждение дивидендной политики отражает возросшую способность компании генерировать денежные потоки, достаточные для самостоятельного финансирования дальнейшего развития. Вероятная выплата дивидендов может незначительно повысить привлекательность акций компании, но доходность, скорее всего, будет невысокой, и X5 остается в первую очередь историей роста. Улучшение макроэкономической ситуации и восстановление потребительского спроса могут поддержать интерес инвесторов к сектору. Мы подтверждаем рекомендацию ПОКУПАТЬ ГДР X5 Retail Group.

Уралсиб Х5 - компания в 2017 году может показать чистую прибыль на уровне 36,6 млрд. руб.

Х5 - компания в 2017 году может показать чистую прибыль на уровне 36,6 млрд. руб.

Х5 одобрила дивидендную политику, готова платить от 25% прибыли при леверидже в пределах 2х

Наблюдательный совет X5 Retail Group одобрил дивидендную политику компании, говорится в сообщении ритейлера. Целевой коэффициент выплаты дивидендов установлен на уровне не менее 25% консолидированной чистой прибыли по МСФО. Набсовет будет руководствоваться целевым показателем соотношения чистого долга к EBITDA на уровне ниже 2х (по итогам первого полугодия леверидж составлял 1,83х — ИФ).

По оценкам в 2017 году Х5 может показать чистую прибыль на уровне 36,6 млрд. руб., что при текущей капитализации дает дивидендную доходность 1,4%. В то же время текущий уровень левериджа (х1,83) достаточно близок к целевому ориентиру.

Промсвязьбанк X5 Retail Group - компания в скором времени выйдет на стабильно положительный показатель FCF

X5 Retail Group - компания в скором времени выйдет на стабильно положительный показатель FCF

X5: Наблюдательный совет утвердил дивидендную политику, целевой коэффициент выплат 25%

Наблюдательный совет X5 утвердил дивидендную политику, установив целевой коэффициент выплат на уровне не менее 25% от чистой прибыли компании по МСФО. Решение о выплате дивидендов будет зависеть от сохранения компанией соотношения консолидированный чистый долг /EBITDA ниже 2,0x. В соответствии с новой дивидендной политикой, Совет может предложить дивиденды уже за 2017.

Новость позитивна для X5 и говорит о том, что компания в скором времени выйдет на стабильно положительный показатель FCF, что ознаменует для нее новую эру. Утвержденный коэффициент выплат 25% предполагает дивидендную доходность 1,4%, согласно консенсус-прогнозу Bloomberg по чистой прибыли за 2017.

АТОН Первые дивиденды акционеры X5 согласно сообщению могут получить уже по итогам 2017 г. Долговая нагрузка не должна этому воспрепятствовать, считают аналитики «ВТБ капитала»: по их прогнозу, соотношение чистый долг/EBITDA на конец 2017 г. составит 1,5. Консенсус-прогноз чистой прибыли X5 Bloomberg за 2017 г. – 36,6 млрд руб. против 22,3 млрд руб. годом ранее. Получается, если ритейлер не превысит целевые показатели, на выплаты акционерам может пойти не менее 9,15 млрд руб.

Первые дивиденды акционеры X5 согласно сообщению могут получить уже по итогам 2017 г. Долговая нагрузка не должна этому воспрепятствовать, считают аналитики «ВТБ капитала»: по их прогнозу, соотношение чистый долг/EBITDA на конец 2017 г. составит 1,5. Консенсус-прогноз чистой прибыли X5 Bloomberg за 2017 г. – 36,6 млрд руб. против 22,3 млрд руб. годом ранее. Получается, если ритейлер не превысит целевые показатели, на выплаты акционерам может пойти не менее 9,15 млрд руб. Крупнейший ритейлер в России утвердил дивидендную политику Акционеры X5 Retail Group могут рассчитывать минимум на четверть чистой прибыли компании

Крупнейший ритейлер в России утвердил дивидендную политику Акционеры X5 Retail Group могут рассчитывать минимум на четверть чистой прибыли компании

www.vedomosti.ru/business/articles/2017/09/25/735132-krupneishii-riteiler-dividendnuyu?

Кстати дивидендная политика изложена на странице дивиденды у каждой компании,

smart-lab.ru/q/FIVE/f/y/dividend/

ссылка есть в левом меню X5 Retail Group - набсовет X5 одобрил дивидендную политику, может платить не менее 25% прибыли по МСФО

X5 Retail Group - набсовет X5 одобрил дивидендную политику, может платить не менее 25% прибыли по МСФО

Наблюдательный совет X5 Retail Group одобрил дивидендную политику и может рассмотреть возможность выплаты дивидендов по итогам 2017 года.

«В соответствии с дивидендной политикой целевой коэффициент выплаты дивидендов установлен на уровне не менее 25% консолидированной чистой прибыли компании по МСФО, выплачиваемых при условии, что финансовое положение компании позволяет осуществить такие выплаты»

Прайм X5 Retail Group - активно увеличивает рыночную долю, сохраняя и улучшая при этом свою рентабельность

X5 Retail Group - активно увеличивает рыночную долю, сохраняя и улучшая при этом свою рентабельность

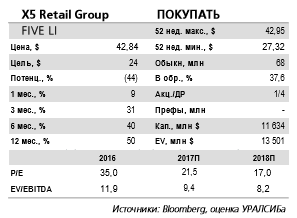

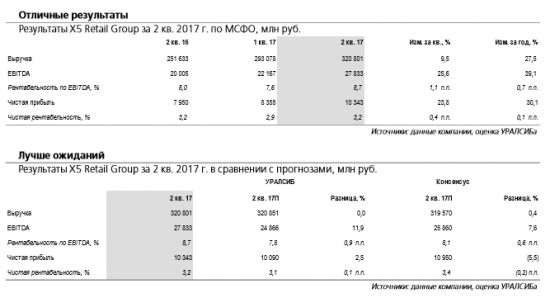

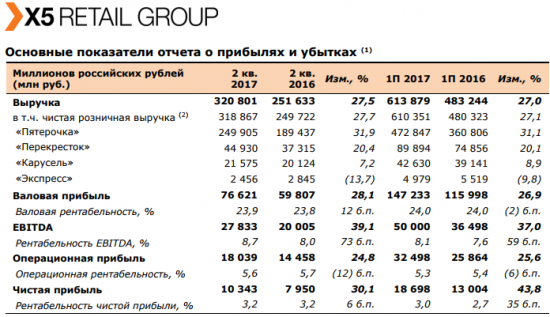

Результаты за 2 кв. 2017 г. по МСФО показали значительное улучшение рентабельности

EBITDA превысила наш прогноз на 12%. Вчера X5 Retail Group опубликовала сильные финансовые результаты за 2 кв. 2017 г. по МСФО, показавшие, что ей удается повышать рентабельность даже при сохранении очень высоких темпов роста выручки. Так, выручка X5 возросла на 28%(здесь и далее год к году), до 321 млрд руб. (5,6 млрд долл.), а EBITDA прибавила 39%, достигнув 27,8 млрд руб. (486 млн долл.), что выше нашего прогноза на 11,9%. Рентабельность по EBITDA при этом выросла на 0,7 п.п. до 8,7% против ожидавшихся нами 7,8%. Чистая прибыль увеличилась на 30% до 10,3 млрд руб. (180 млн долл.), на 3% превысив наш прогноз.

Общие и административные расходы росли медленнее выручки. Валовая прибыль X5 Retail Group во 2 кв. выросла на 28,1% до 76,6 млрд руб. (1,3 млрд долл.). Валовая рентабельность составила 23,9%, что на 0,1 п.п. выше уровня годичной давности. В то же время общие и административные расходы (без учета расходов по долгосрочной программе мотивации и амортизации) росли медленнее выручки: они увеличились на 19,4% до 49,6 млрд руб. (867 млн долл.). Чистый долг компании на конец квартала составил 164 млрд руб. (2,8 млрд долл.), что предполагает мультипликатор Чистый долг/EBITDA за последние 12 мес. на уровне 1,8 (1,9 в конце 1 кв. 2017г.). Компания также объявила о планах рассмотреть вопрос о принятии дивидендной политики в сентябре, но не сообщила подробностей.

Самый привлекательный актив в секторе на данный момент. Финансовые результаты X5 Retail Group за 2 кв. 2017 г. по МСФО подтверждают, что компания активно увеличивает рыночную долю, сохраняя и даже улучшая при этом свою рентабельность. В этих условиях 21-процентный дисконт к оценкам Магнита по коэффициенту EV/EBITDA на 2017 г. выглядит неоправданным, и мы подтверждаем рекомендацию ПОКУПАТЬ ГДР X5 Retail Group.

Уралсиб X5 Retail Group - результаты по МСФО сильные и намного превысили ожидания рынка по рентабельности. Компания остается фаворитом в секторе

X5 Retail Group - результаты по МСФО сильные и намного превысили ожидания рынка по рентабельности. Компания остается фаворитом в секторе

X5 Retail Group опубликовала сильные результаты по МСФО за 1П17 – показатель EBITDA намного выше консенсус-прогноза

Рост выручки во 2К17 ускорился до 27,5% (против +26,5% в 1К17) до 321 млрд руб. (консенсус-прогноз Интерфакс: 319,6 млрд руб.) на фоне сильного роста сопоставимых продаж (+6,6%) и увеличения торговых площадей (+21,1%). Главным драйвером роста стала Пятерочка: чистые розничные продажи выросли на 31,9% г/г. Валовая рентабельность увеличилась на 12 бп до 23,9%. Показатель EBITDA вырос на 39% до 27,8 млрд руб. (против консенсус-прогноза 25,9 млрд руб.), рентабельность EBITDA составила 8,7% против 8,1%, ожидаемых рынком. Чистая прибыль выросла на 30,1% г/г до 10,3 млрд руб. (консенсус-прогноз Интерфакс: 11 млрд руб.). Компания рассмотрит дивидендную политику в сентябре.

Результаты оказались сильными и намного превысили ожидания рынка по рентабельности. Текущий консенсус-прогноз Bloomberg по рентабельности EBITDA составляет 7,6%, что говорит о скором пересмотре прогнозов в сторону повышения. X5 остается нашим фаворитом в секторе.

АТОН Х5 Retail Group — совет директоров компании рассмотрит в сентябре дивидендную политику: «…обоснованный дивидендный поток в сочетании с консервативным подходом к долговой нагрузке будет выгоден для наших инвесторов». Компания планирует открыть около 2,5 тыс. магазинов в 2017 году. Компания рассматривает возможность листинга глобальных депозитарных расписок (ГДР) на Московской бирже. (Ведомости) (ТАСС) (Прайм) (Прайм)

Х5 Retail Group — совет директоров компании рассмотрит в сентябре дивидендную политику: «…обоснованный дивидендный поток в сочетании с консервативным подходом к долговой нагрузке будет выгоден для наших инвесторов». Компания планирует открыть около 2,5 тыс. магазинов в 2017 году. Компания рассматривает возможность листинга глобальных депозитарных расписок (ГДР) на Московской бирже. (Ведомости) (ТАСС) (Прайм) (Прайм) X5 Retail Group - чистая прибыль по МСФО во 2 кв +30,1% - до 10,343 млрд рублей, а в 1 п/г +43,8%,

X5 Retail Group - чистая прибыль по МСФО во 2 кв +30,1% - до 10,343 млрд рублей, а в 1 п/г +43,8%,Чистая прибыль X5 Retail Group по МСФО во 2 квартале 2017 года +30,1% — до 10,343 млрд рублей, а в 1 полугодии +43,8%, до 18,698 млрд рублей.

Показатель EBITDA в 1 полугодии +37% и составил 50 млрд руб. во 2 квартале 2017 года EBITDA +39,1% и составила 27,833 млрд рублей.

пресс-релиз

X5 Retail Group - в случае листинга компания может попасть в индекс MSCI Russia, что расширит базу инвесторов компании

X5 Retail Group - в случае листинга компания может попасть в индекс MSCI Russia, что расширит базу инвесторов компании

X5 Retail Group вернулась к идее листинга на Московской бирже — газета

Планы листинга X5 Retail Group в России, обсуждавшиеся с разной степенью интенсивности более десяти лет, вновь на повестке дня — как сообщили со ссылкой на источник «Ведомости», компания в августе может принять решение о листинге депозитарных расписок на «Московской бирже». Возможность листинга в России обсуждается, но корпоративных решений пока не принято, сказал представитель Х5.

Крайний раз тема с листингом Х5 в России обсуждалась в начале 2014 года, тем не менее, и тогда решений никаких принято не было. Теперь намерение выглядит более реальным. В случае листинга Х5 может попасть в индекс MSCI Russia, что расширит базу инвесторов компании. Тем не менее, это в лучшем случае перспектива конца 2018 г.

Промсвязьбанк X5 Retail Group - хорошая новость для компании - планируемый листинг на Московской бирже в 4 квартале

X5 Retail Group - хорошая новость для компании - планируемый листинг на Московской бирже в 4 квартале

X5 Retail Group планирует листинг на Московской бирже

Компания планирует листинг в 4К17. Одна из основных задач — включение компании в индекс MSCI Russia. На настоящий момент неясно, какие акции компании могут быть размещены на российской площадке: на Московскую биржу будет переведена часть существующей программы GDR, будут выпущены новые акции или контролирующий акционер продаст часть своей доли.

Это хорошая новость для компании. В настоящий момент X5 Retail Group торгуется с дисконтом к Магниту, хотя и демонстрирует сильные операционные результаты. Одна из главных причин — это то, что компания не входит в индекс MSCI RUSSIA.

АТОН

X5 Retail Group - факторы роста и падения акций

- Обогнали Магнит по всем показателям: прибыль, выручка, EBITDA, свободный денежный поток. Долговая нагрузка относительно EBITDA ниже, но стоят на 30% дешевле. (29.08.2022)

- Растут быстрее конкурентов, будучи самой крупной сетью в стране (17.10.2023)

- В условиях блокирующих санкций совершенно не ясно, как российские акционеры Голландской могут реализовать свои права. Перспектив редомициляции тоже нет. (08.07.2022)

- Основные акционеры под санкциями, компания все еще иностранная (Нидерланды) (17.10.2023)

X5 Retail Group - описание компании

X5 Retail Group — 2-я по величине продуктовая розничная сеть в России.Магазины X5 включают следующие бренды:

- Пятерочка — магазины у дома 7787 магазинов, 77% всех продаж

- Перекресток — 503 супермаркетов, 15% продаж

- Карусель — 90 гипермаркетов, 8% продаж

То есть цена акции в 4 раза выше, чем 1 расписка.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций