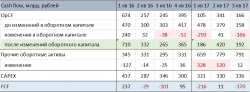

Глубоко отрицательный свободный денежный поток Газпрома в этом году связан с отвлечением денег на краткосрочные депозиты, что отражено в отчётности, как рост прочих оборотных активов (см. табл.). С учётом того, что компания продолжает резко наращивать долг, цель этих операций непонятна. Именно этими неясными операциями, а не увеличением инвестиционной программы, объясняется нежелание Газпрома платить дивиденды в размере 50% прибыли МСФО.

Подробнее в канале MMI t.me/russianmacro/511

Russian Macro,

Всех приветствую!

Ну во первых не так и резко.

Думаю, что это элементарная перекредитовка. В 2018 выплачивать большие суммы по долгам и большая инвест программа. Эти суммы лучше начинать откладывать заранее. Чтобы не лежали без дела-на депозит. Получить ещё процентики. При этом взять заранее, а не в последний момент новый кредит, чтобы условия были хорошие. Что мы и наблюдаем. Идет уменьшение процентных ставок. В этом плане как раз все отлично.

Гай Ма́рий, если бы это просто были свободные денежные средства, размещённые на депозит, то это было бы отражено в балансе, как краткосрочные финансовые активы. А они сами указывают, что это прочие оборотные активы. Т.е. размещение этих денег на депозиты они отражают как увеличение оборотного капитала. Экономический смысл — влили в контролируемый Газпромбанк. Либо дыру ему закрыли, либо профондировали выдачу кредитов в какие-то проекты. Возможно, совсем левые. Кстати, совсем не исключено, что таким образом прокредитовали покупателей госпакета Роснефти. На эту мысль наводит совпадение сроков и примерно сопоставимые объёмы.

Russian Macro, все действительно очень просто АНАЛИЗ И ОЦЕНКА РУКОВОДСТВОМ ФИНАНСОВОГО ПОЛОЖЕНИЯ И ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ стр.8:

Снижение остатков денежных средств связано с ростом средств, размещенных на депозитах, сумма которых за девять месяцев, закончившихся 30 сентября 2017 года,

выросла на 323 576 млн руб.

Гай Ма́рий, ну я про это и говорю. только отражены они не как финансовые активы, а как увеличение оборотного капитала. Отвлечение ресурсов. которые, думаю, не скоро вернутся акционерам.

Russian Macro,

Всем привет!

Попробую объяснить ещё раз с точки зрения финансов, как меня учили.

С точки зрения финансов, главное устойчивость и отсутствие кассовых разрывов.

У ГП в связи с санкциями повысились риски. Финансовые риски — это в данном случае возможность возникновения кассовых разрывов, технических дефолтов по платежам или ещё и политические в виде притормаживание строительства в связи с отсутствием денег. При таких громадных капексах в 2018 и 2019, у нас в эти годы ещё и максимальные выплаты по долгам. Я насчитал не менее 471 ярда в 2018 и 332 ярда в 2019. Плюс к этому есть ещё 332 ярда раскиданные по непонятно каким годам, но думаю что часть из них сидят ещё и в 2018 и 2019.

Любой реализовавшийся риск поднимет ставки по всем нашим кредитам минимум на 2 процента, так что лучше перебдеть. Далее по ставкам. Новые кредиты получаем в валюте от 1,5% до 2,25%, в рублях -7,75. Депозиты если размещаем в рублях, то они от 8% и выше. Так что если в рублях, то мы не в убытках, если в валюте, то размещаем от 1,25 до 1,75% и тогда немного в проигрыше, но это опять же плата за спокойствие и стабильность. У меня как минора, много нехороших слов по поводу ГП, но как раз финансисты считаю что здесь отработали на 5.

Гай Ма́рий, Вы по-моему, не читаете, что я написал ранее. Если бы это была подушка ликвидности, то в отчётности это отражалось бы по-другому. И если бы это были инвестиционные депозиты, то тоже по-другому. То, каким образом это классифицировано в отчётности (прочие оборотные активы), однозначно указывает, что это деньги, предназначенные для фондирования через Газпромбанк операций, не связанных с основной деятельностью Газпрома. Скорее всего, именно таким образом финансировалась покупка госпакета Роснефти. Как известно, из $10 млрд. живых денег было 2.5 млрд, остальное — кредиты российских банков через Intesa. Профинансировал выдачу этих кредитов в значительной мере, по-видимому, Газпром через Газпромбанк. Пока пакет Роснефти не будет перекинут на китайцев, эти депозиты будут недоступны Газпрому. Может быть, будут недоступны и после, так как китайцев, скорее всего, тоже профинансируют российские банки. То что сделка с китайцами затягивается, по-видимому, свидетельствует об отсутствии у ВТБ сейчас таких денег. Именно из-за того, что Газпром отвлёк эти деньги неизвестно на что, он недоплатил 300 млрд. рублей дивидендов. И собирается тоже самое сделать и в 2018 году (т.е. понимает, что эти депозиты будут оставаться для него недоступными).

А с ликвидностью у Газпрома как раз полный п… ц! Денежные средства и эквиваленты (500 млрд. против 897 на начало года) не покрывают даже краткосрочный долг (714 против 447 в начале года). Финансовая устойчивость компании очень сильно ухудшилась в этом году!

Russian Macro, не надо натягивают сову на глобус… Поэтому дальнейшая наша полемика не имеет для меня смысла, но не ответить на данный пост не могу.

Эти деньги могли бы быть только на строках, денежные эквиваленты, фин. вложения и прочие. Ещё есть такая вещь как Учетная политика предприятия. Если по учетной политике предприятия, хотя бы один из критериев не соблюден, то уходим в прочие. Но реально обычно делают как выгоднее.

Денежные эквиваленты — не прокатывают по сроку. Там до 3-х месяцев депозиты.

А вот фин. вложения могут не применить по Учетной политике например. Обычно это так, если создали депозит, чтобы заработать денег, то фин.вложение. Если цель сгладить денежные потоки, то это денежный эквивалент. Но денежный эквивалент у нас по срокам не катит. Вот так и стало это прочими.

А так нет такого депозита, который нельзя было бы забрать досрочно… Хотя досрочно действительно большие суммы проблематично, но ГП досрочно и не нужно. Ему нужно

по договору. Не отдать вовремя- это для крутых банков потеря всей репутации. Даже если ВВП сам позвонит и попросит например за ВТБ, то ВТБ просто больше НИКОГДА не увидит деньги ГП ( и не только ГП ) на своих депозитах и счетах.

По поводу дивидентов, политика ГП явно показывает, что они на сегодняшнем этапе платят вполне приличные дивиденты на уровне вполне уважаемых компаний, как российских крупных, так и иностранных. ГП просто считает, что нет смысла платить больше при таких капексах. И в общем то я как руководитель предприятия вполне солидарен с этой логикой, хотя как минору она мне не очень нравится.

Про Роснефть, Вы в кучу собрали и ВТБ и ГПБ. Участие ГПБ и ГП в сделке голословно…

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций