Черкизово 1 кв 2021 г.

Результаты предсказуемые, и я бы поостерегся от излишнего оптимизма. Продуктовая инфляция хороша для вертикально-интегрированных холдингов, которые контролируют всю цепочку движения стоимости. Черкизово к таким не относится, компания обеспечена зерном всего на 43%. В результате рост отпускных цен только компенсировал рост издержек.

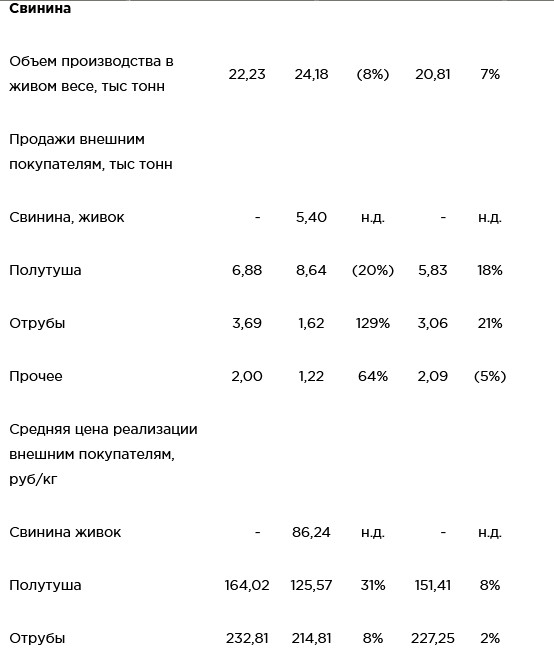

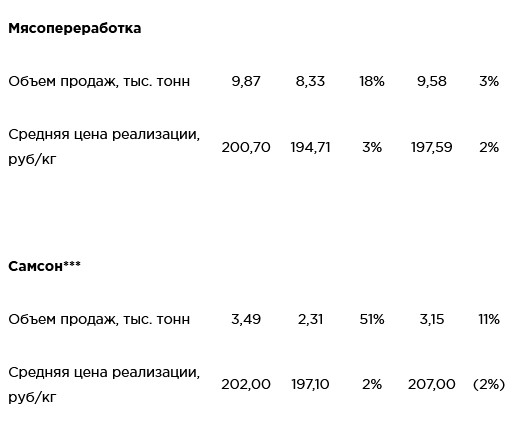

Выручка выросла на 10,4% г/г, но объемы продаж свинины упали на 33,4%, а курицы на 3,1%. Покупательная способность населения упала. И это тревожный звонок.

Рост чистой прибыли обеспечен переоценкой биоактивов: кур и свиней, находящихся на откорме в составе незавершенного производства, переоценили по рыночной стоимости, но денег компания не получила, это чисто бухгалтерская операция. Операционный денежный поток до изменения оборотного капитала практически не изменился.

CAPEX вырос на 81,5% г/г за счет инвестиций в маслоэкстракционного завода. В краткосрочном периоде это привело к отрицательному FCF, но после запуска завода в 2022 г. вырастет самообеспеченность кормами.

Перспективы развития менеджмент рисует тревожные: у компании растут издержки, но сжимается платежеспособный спрос, вдобавок существенный долг, обслуживать который после повышения ставки будет сложнее.

Дилетант, извините объем продаж свинины упал на 33,4%, нет ли тут других проблем по мимо рост цен ?

свинина дешевое мясо, дороже курицы, но дешевле всего остального, говядина тогда вообще рухнуть должна интересно бы посмотреть.

drumer, мясопереработка осталась без изменений. Куда пропал этот объем, не совсем ясно. Есть гипотеза, что придержали забой поголовья, но опять-таки, снижение на треть — это серьезно

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций