HeadHunter Group PLC

Number of ADS 50,635,720

Free float 36,3%

investor.hh.ru/stock/shareholder-structure

Капитализация на 27.05.2021г: 151,401 млрд руб

Общий долг на 31.12.2018г: 10,336 млрд руб

Общий долг на 31.12.2019г: 9,651 млрд руб

Общий долг на 31.12.2020г: 14,664 млрд руб

Общий долг на 31.03.2021г: 16,153 млрд руб

Выручка 2018г: 6,118 млрд руб

Выручка 1 кв 2019г: 1,678 млрд руб

Выручка 2019г: 7,789 млрд руб

Выручка 1 кв 2020г: 1,990 млрд руб

Выручка 2020г: 8,282 млрд руб

Выручка 1 кв 2021г: 2,841 млрд руб

Убыток 1 кв 2018г: 13,56 млн руб

Прибыль 2018г: 1,033 млрд руб

Прибыль 1 кв 2019г: 238,75 млн руб

Прибыль 2019г: 1,581 млрд руб

Прибыль 1 кв 2020г: 411,74 млн руб

Прибыль 2020г: 1,886 млрд руб

Прибыль 1 кв 2021г: 700,04 млн руб (+230,31 млн – переоценка актива)

Прибыль 1 кв 2021г: 930,35 млн руб

investor.hh.ru/investors/earning-releases

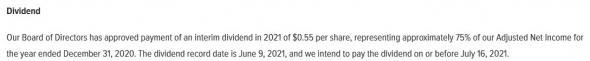

HeadHunter Group PLC – Дивидендная история

Период * Объявлены * Реестр дата ** Выплата дата * Дивиденд

2020 г ** 27 май 2021 * 09 июн 2021 * 16 июл 2021 ** $0,55

2019 г ** 13 мар 2020 * 27 Мар 2020 * 10 сен 2020 ** $0,50

2018 г ** 04 июн 2019 * 14 Июн 2019 * 19 июл 2019 * $0,36

investor.hh.ru/stock/dividends

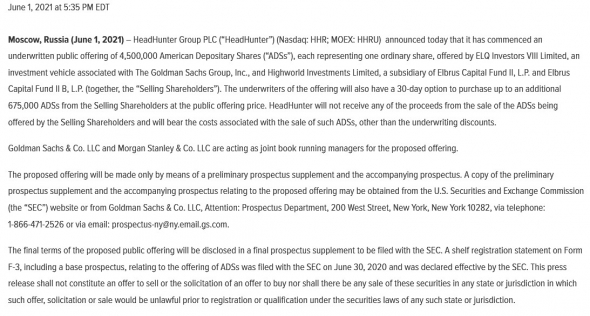

МОСКВА, Россия, 27 мая 2021 г. — HeadHunter Group PLC (Nasdaq: HHR, MOEX: HHRU) объявила сегодня свои финансовые результаты за квартал, закончившийся 31 марта 2021 года.

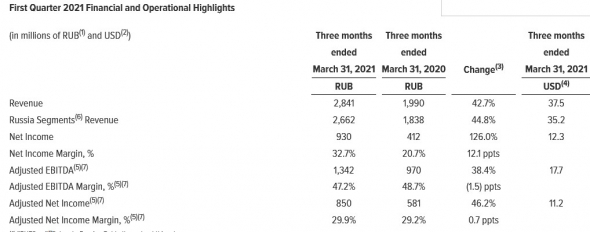

● Выручка выросла на 42,7% до 2 841 млн рублей за счет восстановления клиентской активности, а также консолидации Zarplata.ru с 1 января 2021 года.

● Чистая прибыль выросла на 126,0% до 930 млн руб. За счет увеличения выручки, а также признания прибыли в размере 223 млн руб. От переоценки долей в объектах инвестиций, учитываемых методом долевого участия.

Прибыль в размере 223 млн руб. отражает переоценку ранее удерживаемой 25,01% доли в Skillaz по справедливой стоимости по состоянию на 31 марта 2021 года в результате приобретения потенциальных основных прав на Skillaz

● Скорректированная EBITDA выросла на 38,4% до 1342 млн рублей; Маржа по скорректированному показателю EBITDA снизилась до 47,2% с 48,7%, или на 1,5 п.п., поскольку снижение маркетинговых расходов и затрат на персонал в процентном отношении к выручке в нашем сегменте «Россия (hh.ru)» было компенсировано более низкой маржой в нашем сегменте «Россия». (Zarplata.ru)» на фоне более четкой сезонности выручки и сроков маркетинговых расходов в этом сегменте.

● Скорректированная чистая прибыль увеличилась на 46,2% до 850 млн рублей.

www.sec.gov/Archives/edgar/data/1721181/000110465921072697/tm2117688d1_ex99-1.htm

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций