| Число акций ао | 51 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 173,6 млрд |

| Выручка | 39,6 млрд |

| EBITDA | 23,2 млрд |

| Прибыль | 24,4 млрд |

| Дивиденд ао | 907 |

| P/E | 7,1 |

| P/S | 4,4 |

| P/BV | -10,5 |

| EV/EBITDA | 7,3 |

| Див.доход ао | 26,5% |

| HeadHunter (Хэдхантер) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

HeadHunter (Хэдхантер) акции

-

HeadHunter Group PLC

HeadHunter Group PLC

(Nasdaq: HHR)

$15.375 -0.345 (-2.19%)

MAR 13, 2020 11:16 AM ET

www.nasdaq.com/market-activity/stocks/hhr

HeadHunter Group PLC

Number of ADS 50,000,000

Free float 37,5%

investor.hh.ru/stock/shareholder-structure

Капитализация на 13.03.2020г: $768,75 млн = 56,196 млрд руб

Общий долг на 31.12.2016г: 7,277 млрд руб

Общий долг на 31.12.2017г: 10,215 млрд руб

Общий долг на 31.12.2018г: 10,336 млрд руб

Общий долг на 30.09.2019г: 9,683 млрд руб

Общий долг на 31.12.2019г: 9,651 млрд руб

Выручка 2015г: 3,104 млрд руб

Выручка 2016г: 3,740 млрд руб

Выручка 2017г: 4,733 млрд руб

Выручка 9 мес 2018г: 4,435 млрд руб

Выручка 2018г: 6,118 млрд руб

Выручка 9 мес 2019г: 5,722 млрд руб

Выручка 2019г: 7,789 млрд руб

Прибыль 2015г: 1,276 млрд руб

Убыток 2016г: 29,35 млн руб

Прибыль 2017г: 462,80 млн руб

Убыток 1 кв 2018г: 13,56 млн руб

Прибыль 6 мес 2018г: 308,03млн руб

Прибыль 9 мес 2018г: 643,99 млн руб

Прибыль 2018г: 1,033 млрд руб

Прибыль 1 кв 2019г: 238,75 млн руб

Прибыль 6 мес 2019г: 514,01 млн руб

Прибыль 9 мес 2019г: 1,085 млрд руб

Прибыль 2019г: 1,581 млрд руб — P/E 35,5

investor.hh.ru/investors/earning-releases

HeadHunter Group PLC – Dividend History

Ex/Eff Date Amount Declaration Record Date Payment Date

03/26/2020 $0.50 03/13/2019 04/27/2020 04/20/2020

06/13/2019 $0.36 06/04/2019 06/14/2019 07/19/2019

www.nasdaq.com/market-activity/stocks/hhr/dividend-history

investor.hh.ru/stock/dividends

MOSCOW, Russia, March 13, 2020 – HeadHunter Group PLC (Nasdaq: HHR) объявила сегодня финансовые результаты за квартал и за весь год, закончившийся 31 декабря 2019 года.

Наш Совет директоров утвердил выплату промежуточного дивиденда в 2020 году в размере $0,50 на акцию, что составляет примерно 75% от скорректированной чистой прибыли за год, закончившийся 31 декабря 2019 года. Дата закрытия реестра для получения дивидендов — 27 марта 2020 года, и мы намерены выплатить дивиденды 20 апреля 2020 года или ранее.

Как российский налоговый резидент, мы подчиняемся требованиям российского Налогового кодекса и удерживаем налог на дивиденды по общепринятой ставке 15%.

investor.hh.ru/static-files/bbb92101-8666-4a0d-9ce1-7b35fd8dbb16 HeadHunter - дивиденды $0.50 на акцию

HeadHunter - дивиденды $0.50 на акцию

совет директоров HeadHunter одобрил выплату промежуточных дивидендов в 2020 году в размере $0,50 на акцию, что составляет приблизительно 75% от скорректированной чистой прибыли за год, закончившийся 31 декабря 2019 года .

Дата регистрации дивидендов- 27 марта 2020 года, и мы намерены выплатить дивиденды до 20 апреля 2020 года .

Our Board of Directors has approved payment of an interim dividend in 2020 of $0.50 per share, representing approximately 75% of our Adjusted Net Income for the year ended December 31, 2019.

The dividend record date is March 27, 2020, and

we intend to pay the dividend on or before April 20, 2020.

релиз

Авто-репост. Читать в блоге >>> HeadHunter - выручка в 4-м квартале выросла почти на 23%

HeadHunter - выручка в 4-м квартале выросла почти на 23%

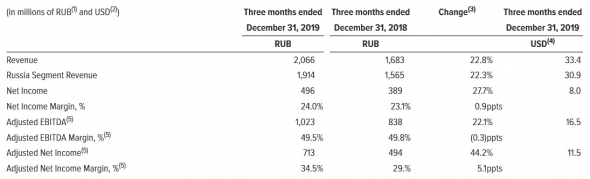

Выручка HeadHunter по итогам 4-го квартала 2019 года увеличилась на 22,8% по сравнению с аналогичным периодом 2018 года и составила 2,07 млрд руб.

Показатель скорректированной EBITDA в отчетном периоде увеличился на 22,1% — до 1,02 млрд руб.

Маржа скорректированной EBITDA составила 49,5% против 49,8% годом ранее.

релиз

Авто-репост. Читать в блоге >>> Выручка HeadHunter должна снизиться на 3% - Альфа-Банк

Выручка HeadHunter должна снизиться на 3% - Альфа-Банк

HeadHunter в пятницу, 13 марта, представит финансовые результаты за 4К19 и проведет телефонную конференцию.

По нашему прогнозу, выручка за 4К19 составит 2,07 млрд руб.; при этом ее рост замедлится до 23% г/г с 29% г/г по итогам 9М19. Выручка должна снизиться на 3% к/к на фоне меньшего количества рабочих дней и отмены некоторых промоакций для предприятий малого и среднего бизнеса. В итоге мы ожидаем, что выручка за 2019 г. составит 7,79 млрд руб., что предполагает рост на 27,4% г/г и соответствует середине прогнозного диапазона компании 27-28%, представленного в декабре прошлого года.

Согласно нашему прогнозу, скорректированная EBITDA за 4К19 составит 1,03 млрд руб. при скорректированной рентабельности на уровне 49,9% (против 53,5% в 3К19 и 52% в 2К19). Поквартальное ухудшение рентабельности может быть связано с сезонным ростом расходов на персонал и ростом общих, административных и коммерческих расходов. В то же время мы ожидаем, что бюджеты на маркетинг останутся на прежнем уровне в квартальном сопоставлении в процентном отношении к выручке (13,6%). Что касается 2019 г. в целом, мы ожидаем, что скорректированная EBITDA достигнет 3,9 млрд руб., что на 38% выше г/г при рентабельности 50,6% (что на 3,9 п. п. выше г/г) и соответствует середине прогнозного диапазона компании в размере 50-51%.

По нашей оценке, скорректированная чистая прибыль за 4К19 составит 620 млн руб. (что на 25% выше г/г); в итоге скорректированная чистая прибыль за 2019 г. составит 2,3 млрд руб. (+50,5% г/г).

Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

Авто-репост. Читать в блоге >>> HeadHunter отчитается 13 марта и проведет телеконференцию - Атон

HeadHunter отчитается 13 марта и проведет телеконференцию - Атон

HeadHunter должен опубликовать свои финансовые результаты за 4К19 завтра (13 марта).

Мы прогнозируем, что выручка составит 2.1 млрд руб., при этом рост выручки замедлится г/г (+20.8% г/г и -1.9% кв/кв) на фоне эффекта высокой базы прошлого года. Показатели выручки будут в целом вписываться в рамки прогноза на 2019 (+27-28% г/г) и могут отразить сезонный эффект, связанный с количеством рабочих дней в месяце, поскольку 4К обычно бывает одним из самых загруженных (на него приходится 26.3% от общего числа рабочих дней в году). Скорректированная EBITDA, как ожидается, достигнет 1.1 млрд руб. (+26.4% г/г, -4.6% кв/кв), а рентабельность EBITDA составит 51.9%. HHR торгуется с консенсус-мультипликатором EV/EBITDA 2020П 14.4x против 15.3x у крупных мировых аналогов.

Атон

Телеконференция: пятница, 13 марта в 16:00 мск/ 13:00 по Лондону/ 9:00 по Нью-Йорку; подключение из России: +7 495 249 9849/ Великобритании: +44 (0) 844 571 8892; США: +1631 510 7495, ID телеконференции: 5966416. На телеконференции мы сфокусируемся на прогнозе на 2020 и прогрессе в повышении эффективности модели монетизации.

Авто-репост. Читать в блоге >>> 1. При стоимости внеоборотных активов 7 ярдов, аж 3 приходится на гудвилл. Минус.

1. При стоимости внеоборотных активов 7 ярдов, аж 3 приходится на гудвилл. Минус.

2. Оборотные активы равны всего 30% коротких обязательств. Второй минус.

3. Капитал = 22% активов. Маловато. Чистый капитал отрицательный.

4. Чистый долг = 3,8 ярда.

5...

Пока для решения достаточно.

Даже не смотря на неплохой рост выручки/прибыли, пожалуй, повременю с покупкой.

Источник данных. Официальный.

Нарушение законодательства о конкуренции вряд ли приведет к существенным изменениям в бизнесе HeadHunter - Атон

Нарушение законодательства о конкуренции вряд ли приведет к существенным изменениям в бизнесе HeadHunter - Атон

ФАС: HeadHunter нарушил законодательство о конкуренции

Федеральная антимонопольная служба признала действия компании HeadHunter нарушающими Закон о защите конкуренции, так как компания запрещает своим клиентам работать с роботом Vera, разработанным Stafori. HHR блокировал пользователей, которые использовали программное обеспечение сторонних разработчиков, предлагая собственный сервис Talantix с аналогичной функциональностью. ФАС заявила, что такие действия ограничивают доступ разработчиков приложений для автоматизированного рекрутинга на рынок подбора персонала. По словам ФАС, Закон о защите конкуренции запрещает фирмам, занимающим лидирующие позиции на рынке, создавать препятствия для входа на рынок других участников.

Новость вряд ли приведет к существенным изменениям в бизнесе для HHR, однако она негативна с точки зрения восприятия.

Атон

Авто-репост. Читать в блоге >>> Прогноз по финпоказателям HeadHunter может быть повышен - Альфа-Банк

Прогноз по финпоказателям HeadHunter может быть повышен - Альфа-Банк

HeadHunter в пятницу представил хорошие результаты за 3К19 – выручка превысила консенсус-прогноз на 1,5%, а EBITDA – на 6%. Компания выиграла от позитивного сезонного фактора и консервативного подхода к расходам бюджета на маркетинг накануне нового бизнес сезона. Компания пересмотрела свой прогноз на 2019 г., отразив в нем ожидания более сильной рентабельности до конца года (на уровне 50-51% против прежних 48-50%), что предполагает возможное повышение текущего консенсус-прогноза EBITDA на 5%.

Мы бы также хотели отметить рост амбиций по монетизации бизнеса в ближайший год и планы компании по повышению тарифов; наибольший потенциал по монетизации, вероятно, связан с сегментом ключевых столичных клиентов, что указывает на то, что HeadHunter не сомневается в сохранении лидерства на рынке, несмотря на усиление активности конкурентов в сегменте онлайн рекрутинга. У нас осталось позитивное впечатление от отчетности HHR за 3К19, и мы не исключаем, что консенсус-прогноз может быть повышен.

Курбатова Анна

Авто-репост. Читать в блоге >>> HeadHunter показал сильные финансовые результаты за 3 квартал - Атон

HeadHunter показал сильные финансовые результаты за 3 квартал - Атон

HeadHunter опубликовал результаты за 3К19 – выше консенсуса

Выручка за 3К19 выросла на 30% г/г до 2.14 млрд руб. (+1.4% против консенсуса) за счет роста платящих пользователей в сегменте малого и среднего предпринимательства (МСП) Группы в России на 40%. Еще одним драйвером роста стало увеличение монетизации за счет роста средней выручки на пользователя в сегменте ключевых клиентов в Москве и Санкт-Петербурге на 20%. Что касается отдельных продуктов, рост выручки был поддержан увеличением количества объявлений о работе на 43% г/г. Рост выручки в 3К19 на 30% (против 25% во 2К19) был также поддержан техническим фактором — дополнительными рабочими днями. Скорректированная EBITDA подскочила на 35% г/г до 1.15 млрд руб. (+6.5% относительно консенсуса), рентабельность OIBDA выросла до 53.3% (2 пп г/г / 1.3 пп кв/кв) на фоне снижения операционных расходов в процентах к выручке. Чистая прибыль и скорректированная чистая прибыль в 3К19 составили 517 млн руб. и 732 млн руб. соответственно благодаря росту выручки. Что касается операционной статистики, клиентская база HHR продолжает увеличиваться, и на ней положительно сказывается рост проникновения компании в сегменте МСП.

Авто-репост. Читать в блоге >>> Скорректированная EBITDA HeadHunter за 3 квартал составит 1,08 млрд рублей - Альфа-Банк

Скорректированная EBITDA HeadHunter за 3 квартал составит 1,08 млрд рублей - Альфа-Банк

HeadHunter завтра представит финансовые результаты за 3К19 и проведет телефонную конференцию.

Мы ожидаем, что выручка за 3К19 составит 2,11 млрд руб., что предполагает рост на 11% к/к против 13% в 2К19 (мы не оцениваем динамику на годовой основе, так как соответствующие цифры за 3К18 будут представлены в финансовых результатах за 3К19).

В 3К19 динамика выручки, вероятно, будет немного слабее, чем в предыдущем квартале, так как большее количество рабочих дней (66 против 59) может быть нейтрализовано снижением активности в летний сезон отпусков.

По нашему прогнозу, скорректированная EBITDA за 3К19 составит 1,08 млрд руб. при скорректированной рентабельности 51,4% (против 52% в 2К19 и 46,1% в 1К19). Поквартальное замедление рентабельности может быть связано с ростом маркетинговых расходов в связи с началом нового бизнес сезона (отметим рост рекламной активности HeadHunter на ТВ в сентябре) и ростом расходов на персонал в связи с наймом новых административных сотрудников после IPO.

Мы сомневаемся в том, что компания пересмотрит свой прогноз на 2019 г. и ожидаем, что в ходе телефонной конференции инвесторы сосредоточатся на текущей ситуации со спросом на услуги онлайн рекрутинга, конкуренции и перспективах бизнеса на будущий год.

Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

Авто-репост. Читать в блоге >>> Акции HeadHunter обладают 24%-ным потенциалом роста - Атон

Акции HeadHunter обладают 24%-ным потенциалом роста - Атон

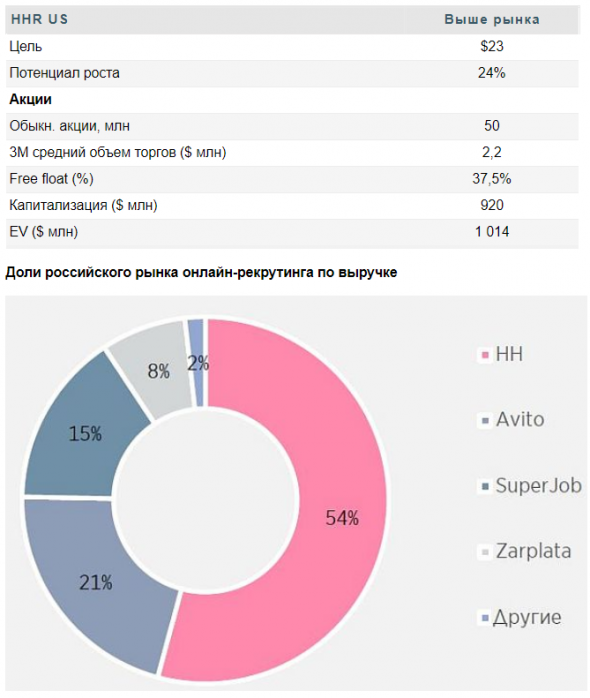

HeadHunter — новенький на рынке публичных компаний. Мы с осторожным оптимизмом смотрим на стратегический план группы увеличить монетизацию крупнейших клиентов, отмечая хорошо диверсифицированную клиентскую базу. Улучшенная монетизация, в свою очередь, должна помочь компании выйти на неплохие темпы роста в более долгосрочной перспективе с CAGR EPS 63% в 2018-2021. Мы начинаем аналитическое покрытие HeadHunter с рейтингом «выше рынка» и 12M целевой цены $23, предполагающей потенциал роста 24%. Компания торгуется с дисконтом 40% к мировым аналогам по P/E 2020, и недавняя коррекция акций (снижение на -12% с максимумов 2019), на наш взгляд, является хорошей точкой входа.

Лидерство на рынке и сильный бренд поддержат профиль роста HHR. Мы считаем, что HeadHunter обладает хорошими позициями, чтобы воспользоваться ростом рынка онлайн-рекрутинга (который, как ожидается, будет превышать 20% в год до 2022). Хорошая узнаваемость бренда (64% у “белых воротничков” и 55% в целом: в 5.6x и 2.9x раз обгоняющая ближайшего конкурента, соответственно) остается конкурентным преимуществом группы, позволяющим быстро и дешево привлекать клиентов (791 руб. на платящего клиента в 2018).

Авто-репост. Читать в блоге >>> Два принципиально разных вида инвестиций

Два принципиально разных вида инвестицийПриветствую, всех!

О инвестициях, доступно и интересно:

«Есть два принципиально разных вида инвестиций:1. Инвестиции, которые для того чтобы принести деньги должны быть проданы кому-то по более высокой цене

2. Инвестиции, которые для того чтобы принести деньги не должны быть проданы ибо они сами для вас генерируют какой-то положительный денежный потокЛегко заметить, что в первом случае, для того чтобы у вас был профит, вам НУЖНО чтобы рынок согласился с вашей оценкой компании, а в идеале — чтобы переплатил вам за ее акции. Миллиардер Майк Кубан сравнивает такие акции с „бейсбольными карточками“ (»фантиками жвачек" ) — их реальная стоимость — это то сколько вам заплатит другой спекулянт на рынке, и без наличия покупателя реальная ценность вашей акции — НОЛЬ. Более того, никакие циферки, которые вы видите на котировальном табло в плане цены акции — ничего не означают до тех пор пока вы эти циферки на табло не превратили в цифры на блоттере с подтверждением трейда о продаже акций. Сегодняшние любители говорить о том как их хай-тек growth stocks нагибают всех и вся, могут завтра оказаться банкротами — их «профиты» являются фикцией до тех пор пока они не зафиксированы.

Авто-репост. Читать в блоге >>> Сравним HeadHunter с ВДОшными эмитентами

Сравним HeadHunter с ВДОшными эмитентами

И вновь про «такие разные ВДО». На днях была опубликована полугодовая отчетность компании HeadHunter (в таблице приведен период за 4 квартала, с 3 квартала 2018 по 2 квартал 2019). HH все или почти все знают, и отчетность широко обсуждалась и анализировалась. А мы просто сопоставим базовые показатели бизнеса HH с теми же показателями компаний, входящих в портфели PRObonds. Величина бизнеса оценена по EBITDA (прибыль до налогов, процентов по долгам и амортизации). При таком ранжировании HH получит вторую позицию. А если ранжировать по выручки – был бы ниже любого из приведенных имен. Наши облигационные позиции постепенно обживаются сфере крупных бизнесов. Да, эти бизнесы не очень умеют себя позиционировать. Но это вопрос времени. И чем заметнее они будут в биржевом и информационном пространстве, тем менее щедры окажутся на купонные выплаты. Так что продолжаем искать хорошие имена и балансировать на ставках.

Авто-репост. Читать в блоге >>>

Акции HeadHunter с момента IPO выросли на 39%

Акции HeadHunter с момента IPO выросли на 39%

Мы приступаем к анализу акций HeadHunter Group Plc с рекомендации ВЫШЕ РЫНКА и целевой ценой на 12М $21,5 за АДР.

Акции HHR выросли на 39% с момента IPO, которое состоялось по цене $13,5 за АДР. Тем не менее, мы считаем, что рынок не полностью учитывает потенциальный рост масштаба и монетизации этого бизнеса. Мы видим 15%-й потенциал роста котировок с текущих уровней и отмечаем уникальное сочетание темпов роста выручки и рентабельности среди всех онлайн сервисов объявлений.

При этом, на наш взгляд, бумагам HHR может не хватать краткосрочных катализаторов роста, если только компания не повысит свой годовой прогноз и/или не объявит о промежуточных дивидендных выплатах при публикации финансовых результатов в сентябре.

Альфа-Банк

Авто-репост. Читать в блоге >>> HeadHunter торгуется с премией в 16-23% к текущим рыночным уровням Яндекса и Mail.ru - Альфа-Банк

HeadHunter торгуется с премией в 16-23% к текущим рыночным уровням Яндекса и Mail.ru - Альфа-Банк

Чистая прибыль HeadHunter по US GAAP за 1 квартал 2019 года составила 239 млн рублей против убытка в размере 14 млн рублей годом ранее. Об этом говорится в отчетности компании, размещенной на бирже Nasdaq.

Компания HeadHunter вчера представила первые после выхода на рынок финансовые результаты за 1К19 и провела телефонную конференцию. Кроме того, менеджмент объявил о дивидендных выплатах инвесторам.

Мы считаем, что рынок позитивно отреагирует на первую после выхода компании на рынок квартальную отчетность, учитывая вызывающий доверие прогноз менеджмента на оставшуюся часть года и сюрприз в части объявления дивидендных выплат. Исходя из прогноза на 2019 г., HH сейчас торгуется по коэффициенту EV/EBITDA на уровне 14,9-15,9x, что предполагает премию в 16-23% к текущим рыночным уровням «Яндекса» и Mail.ru, однако дисконт почти в 25% к мировым онлайн рекрутинговым компаниям.

Альфа-Банк

читать дальше на смартлабе HeadHunter - совет директоров утвердил дивиденды за 2018 г. в $0,36 на акцию

HeadHunter - совет директоров утвердил дивиденды за 2018 г. в $0,36 на акциюСовет директоров HeadHunter утвердил дивиденды за 2018 г. в размере $0,36 на акцию. Об этом говорится в отчете компании за I квартал 2019 г.

На выплаты дивидендов придется примерно 75% от скорректированной чистой прибыли за 2018 год.

Датой закрытия реестра на получение дивидендов рекомендовано установить 14 июня 2019 г.

Выплаты планируется провести до 19 июля 2019 г.

источник

читать дальше на смартлабе За что инвесторам нравятся Zoom и HeadHunter

За что инвесторам нравятся Zoom и HeadHunter

Американский сервис Zoom – один из героев IPO технологических компаний нынешнего года. В 2017 г. Zoom оценили при очередном раунде финансирования в $1 млрд, во время размещения на бирже NASDAQ 17 апреля его стоимость оказалась в 10 раз больше, а сейчас – уже в 18 раз. Основателю и гендиректору Zoom Эрику Юаню когда-то восемь раз отказывали в визе США. А теперь он стал американским миллиардером: его состояние Bloomberg Billionaires Index оценивает более чем в $3 млрд. И Zoom, и, например, российский сервис поиска работы HeadHunter с его чрезвычайно успешным размещением на NASDAQ в начале мая – нишевые сервисные компании, и именно им сопутствовал успех. Такие сегодня предпочтения у инвесторов.

www.vedomosti.ru/technology/articles/2019/05/14/801366-investoram-zoom-headhunter

ренессанс по HH:

ренессанс по HH:Russia’s Headhunter Group successfully IPOed in NY this week priced at the top of the range at $13.5/ADS ($675mn mcap). We estimate that's ~13.5x 2019 EV/EBITDA, which would be a c15% discount to YNDX (so fairly valued) & share price out/underperformance will now depend upon near-term earnings surprises. Russian recruitment market has the potential to be one of the largest in the world & over the next couple of years we see a huge growth opportunity in online job marketing spend. HeadHunter has been Russia’s no.1 online recruitment portal for many years & its leadership vs. no.2 player is substantial. Top-line growth has averaged ~25% over the last 3ys, with profitability consistently improving. Double-digit top-line, high & sustainable margin & strong cash generation should be deliverable. We think the stock can be a very popular small/mid-cap name in Russia going forward, especially with MAIL LI out of favour.

Размещение HeadHunter можно отметить как удачное - Промсвязьбанк

Размещение HeadHunter можно отметить как удачное - Промсвязьбанк

Цена IPO HeadHunter составила $13,5 за ADS, акционеры заработали на сделке $220 млн

Рекрутинговый сервис HeadHunter установил цену размещения акций в рамках IPO на американской бирже Nasdaq в $13,5 за одну ценную бумагу, говорится в материалах компании. Цена размещения была установлена по верхней границе ценового диапазона, который изначально составлял $11-13,5 за акцию. Весь HeadHunter оценен в $675 млн. Сама компания средств от размещения не получит.

В целом размещение компаний можно отметить как удачное, инвесторы оценили сервис в 15-16 показателей EBITDA за 2018 год. Это близко мультипликатору индекса NASDAQ. Отметим, что с близким показателем торгуется крупнейшая российская ИТ-компания Яндекс.

Промсвязьбанк

читать дальше на смартлабе HeadHunter поработал на инвесторов. Акции компании за два дня подорожали на четверть

HeadHunter поработал на инвесторов. Акции компании за два дня подорожали на четверть

Первое за несколько лет IPO российской компании на NASDAQ прошло успешно: за два дня оценка онлайн-сервиса HeadHunter выросла с $675 млн до $837 млн. Структуры «Эльбрус Капитала» и Goldman Sachs в совокупности получили около $220 млн, 9% из которых достанутся прежнему акционеру HeadHunter — структуре экс-гендиректора «МегаФона» Ивана Таврина. Интерес к размещению американских инвесторов мог бы позитивно сказаться на перспективах других российских IT-компаний, но готовых к IPO среди них пока нет, констатируют аналитики.

www.kommersant.ru/doc/3966833

www.vedomosti.ru/technology/articles/2019/05/13/801162-aktsii-headhunter-podorozhali

HeadHunter (Хэдхантер) - факторы роста и падения акций

- Двигаются к монополии, скупают активы: zarplata.ru, Skillaz (09.07.2021)

- Монополист на рынке рекрутинга в РФ (60%) и СНГ и 3-я в мире (24.07.2024)

- Выручка с 2021-2023гг. растет высокими темпами +56%, и в Q1 2024г. рост продолжился +55,0% (24.07.2024)

- 2024 год пока самый благоприятный для компании HeadHunter, потому что наблюдается самый сильный дефицит рабочей силы, а в июне 24г. индекс HeadHunter показал значение “3,1” - такого не было никогда в истории (24.07.2024)

- Эффективная налоговая ставка снизилась с 23,5% в 1 квартале 2023 года до 2,5% в 1 квартале 2024 года в связи с применением льготной ставки для ИТ-компаний 0% с 1 января 2024 года - не понятно с 2025 года для HeadHunter какая будет ставка! (24.07.2024)

HeadHunter (Хэдхантер) - описание компании

HeadHunter — монопольный российский рекрутинговый онлайн-сервис.IPO компании прошло на NASDAQ 9 мая 2019 года.

В ходе IPO компания привлекла $220 млн и получила капитализацию $675 млн.

Дата начала торгов на Мосбирже 25.09.2020.

Домен hh.ru зарегистрирован на HEADHUNTER FSU LIMITED (Кипр).

Кипрская компания принадлежит HEADHUNTER GROUP PLC (Кипр).

Российское юрлицо ООО «ХЭДХАНТЕР» (ИНН:7718620740) принадлежит HEADHUNTER FSU LIMITED .

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций