| Число акций ао | 51 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 174,5 млрд |

| Выручка | 39,6 млрд |

| EBITDA | 23,2 млрд |

| Прибыль | 24,4 млрд |

| Дивиденд ао | 907 |

| P/E | 7,1 |

| P/S | 4,4 |

| P/BV | -10,6 |

| EV/EBITDA | 7,3 |

| Див.доход ао | 26,3% |

| HeadHunter (Хэдхантер) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

HeadHunter (Хэдхантер) акции

-

Выручка онлайн-рекрутера HeadHunter снизилась впервые за последние пять лет

Выручка онлайн-рекрутера HeadHunter снизилась впервые за последние пять лет

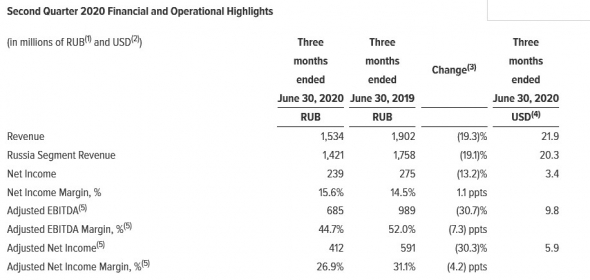

Выручка крупнейшего рекрутингового портала в рунете HeadHunter сократилась во II квартале 2020 г. на 19,3% по сравнению с аналогичным периодом прошлого года до 1,53 млрд руб., следует из сообщения компании. Сокращение выручки портала зафиксировано впервые с 2015 г. Снижение выручки в самой компании объясняют в первую очередь сокращением числа платящих клиентов в сегменте малого и среднего бизнеса на фоне ограничительных мер из-за распространения коронавируса.

www.vedomosti.ru/business/articles/2020/08/27/838033-viruchka-headhunter

HeadHunter 2 кв 2020

HeadHunter 2 кв 2020

С учетом обстоятельств, в которых пришлось работать компании, результаты за 2 кв нормальные. Фактически половину отчетного периода составил «режим нерабочих дней», активность на рынке труда значительно упала.

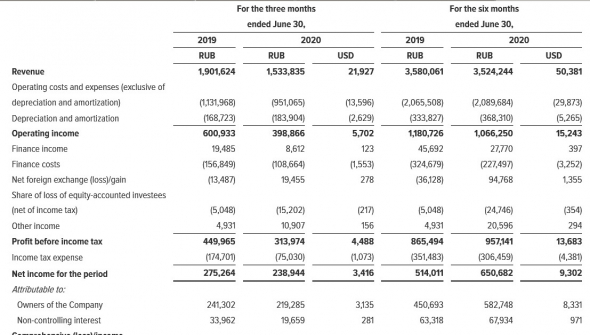

Финансовые результаты за 2 кв: выручка упала 19% г/г до 1,53 млрд руб, скорректированная EBITDA сократилась на 30,7% до 0,69 млрд. По 1 пол все намного лучше: выручка символически снизилась на 2% до 3,52 млрд, а EBITDA – на 1,9% до 1,73 млрд.

Во 2 кв поддержку показателям создал сегмент комплексных подписок, где снижение составило всего 5% г/г, благодаря чему удельный вес вырос до 34%. Выручка от доступа к базе резюме и от размещения вакансий упала на 20% и 34% соответственно.

Также поддержку оказала продолжающаяся региональная экспансия: выручка во 2 кв в регионах упала всего на 10% г/г по сравнению с падением в 24% в Москве и СПб. Следует отметить рост среднего дохода с 1 клиента (ARPC) в регионах в сегменте ключевых клиентов на 6% г/г (в МСК и СПБ спад на 5%). Хотя при этом в ARPC по ключевым клиентам в регионах в 2,8 раза меньше, чем в столицах.

Динамика операционных показателей демонстрирует восстановление активности на рынке труда: на середину августа прирост новых резюме +4% г/г, размещение вакансий + 17% г/г, что внушает сдержанный оптимизм относительно результатов 3 кв.

С долгом проблем нет: соотношение Net Debt / EBITDA на уровне 0,6х, за полугодие погасили 0,54 млрд. Net Debt равен 2,17 млрд.

Объявили промежуточные дивиденды в 0,5 долл на акцию (2,45% к текущей цене), мелочь, но приятно.

Тяжелый 2 кв прошли достойно, дальнейшая динамика выручки уже больше зависит от макроэкономики. HeadHunter Group PLC - Отчет мсфо 6 мес 2020г

HeadHunter Group PLC - Отчет мсфо 6 мес 2020гHeadHunter Group PLC — мсфо

Number of ADS 50,317,860

Free float 33,8%

investor.hh.ru/stock/shareholder-structure

Капитализация на 26.08.2020г: 82,020 млрд руб

Общий долг на 31.12.2017г: 10,215 млрд руб

Общий долг на 31.12.2018г: 10,336 млрд руб

Общий долг на 31.12.2019г: 9,651 млрд руб

Общий долг на 30.06.2020г: 10,862 млрд руб

Выручка 2017г: 4,733 млрд руб

Выручка 6 мес 2018г: 2,787 млрд руб

Выручка 2018г: 6,118 млрд руб

Выручка 6 мес 2019г: 3,580 млрд руб

Выручка 2019г: 7,789 млрд руб

Выручка 1 кв 2020г: 1,990 млрд руб

Выручка 6 мес 2020г: 3,524 млрд руб

Прибыль по курсовой разнице 2017г: 96,30 млн руб

Убыток по курсовой разнице 6 мес 2018г: 6,90 млн руб

Убыток по курсовой разнице 2018: 8,74 млн руб

Убыток по курсовой разнице 6 мес 2019г: 36,13 млн руб

Убыток по курсовой разнице 2019г: 46,51 млн руб

Прибыль по курсовой разнице 1 кв 2020г: 75,31 млн руб

Убыток по курсовой разнице 6 мес 2020г: 94,77 млн руб

Прибыль 2017г: 462,80 млн руб

Авто-репост. Читать в блоге >>> HeadHunter Group PLC — мсфо

HeadHunter Group PLC — мсфо

Number of ADS 50,317,860

Free float 33,8%

investor.hh.ru/stock/shareholder-structure

Капитализация на 26.08.2020г: 82,020 млрд руб

Общий долг на 31.12.2017г: 10,215 млрд руб

Общий долг на 31.12.2018г: 10,336 млрд руб

Общий долг на 31.12.2019г: 9,651 млрд руб

Общий долг на 30.06.2020г: 10,862 млрд руб

Выручка 2017г: 4,733 млрд руб

Выручка 6 мес 2018г: 2,787 млрд руб

Выручка 2018г: 6,118 млрд руб

Выручка 6 мес 2019г: 3,580 млрд руб

Выручка 2019г: 7,789 млрд руб

Выручка 1 кв 2020г: 1,990 млрд руб

Выручка 6 мес 2020г: 3,524 млрд руб

Прибыль по курсовой разнице 2017г: 96,30 млн руб

Убыток по курсовой разнице 6 мес 2018г: 6,90 млн руб

Убыток по курсовой разнице 2018: 8,74 млн руб

Убыток по курсовой разнице 6 мес 2019г: 36,13 млн руб

Убыток по курсовой разнице 2019г: 46,51 млн руб

Прибыль по курсовой разнице 1 кв 2020г: 75,31 млн руб

Убыток по курсовой разнице 6 мес 2020г: 94,77 млн руб

Прибыль 2017г: 462,80 млн руб

Прибыль 6 мес 2018г: 308,03 млн руб

Прибыль 2018г: 1,033 млрд руб

Прибыль 1 кв 2019г: 238,75 млн руб

Прибыль 6 мес 2019г: 514,01 млн руб

Прибыль 9 мес 2019г: 1,085 млрд руб

Прибыль 2019г: 1,581 млрд руб — P/E 51,9

Прибыль 1 кв 2020г: 411,74 млн руб

Прибыль 6 мес 2020г: 650,68 млн руб

investor.hh.ru/investors/earning-releases

MOSCOW, Russia, August 27, 2020 — HeadHunter Group PLC (Nasdaq: HHR) объявила свои финансовые результаты за квартал, закончившийся 30 июня 2020г.

· Выручка снизилась на 19,3%, в первую очередь из-за уменьшения количества платежеспособных клиентов в нашем сегменте малого и среднего бизнеса на фоне ограничительных мер, принятых для сдерживания распространения COVID-19 в России, включая общенациональный период нерабочих дней и «карантин» в Москве.

· Чистая прибыль снизилась на 13,2%, в основном за счет снижения выручки, которое было частично компенсировано расходами, связанными с IPO, или 142 млн рублей во втором квартале 2019 года, но не во втором квартале 2020 года.

· Скорректированная EBITDA снизилась на 30,7%, а маржа по скорректированной EBITDA снизилась до 44,7% с 52,0%, или на 7,3 п.п., из-за снижения выручки, которое было частично компенсировано снижением операционных затрат и расходов (без учета износа и амортизации) и регулируемые статьи) и увеличение чистой курсовой разницы.

· Скорректированная чистая прибыль снизилась на 30,3%, а маржа скорректированной чистой прибыли снизилась до 26,9% с 31,1% из-за снижения Скорректированной EBITDA, которое было частично компенсировано снижением расходов по налогу на прибыль и уменьшением чистых процентных расходов.

www.sec.gov/Archives/edgar/data/1721181/000110465920099020/a20-29442_1ex99d1.htm

Выручка HeadHunter за второй квартал снизится на 20% из-за изоляции - Атон

Выручка HeadHunter за второй квартал снизится на 20% из-за изоляции - Атон

HHR должен завтра (27 августа) представить отчет о финансовых результатах за 2К20.

Мы прогнозируем снижение выручки на 20% г/г до 1.52 млрд руб. (-23% кв/кв), отражающее негативный эффект от изоляции, из-за которой активность работодателей на платформе HH.ru снизилась. Скорректированная EBITDA, по нашим оценкам, снизится до 647 млн. руб., рентабельность EBITDA составит 42.5% (против 52.5% в 1К20 и 52.0% во 2К19). Чистая прибыль прогнозируется на уровне 213 млн руб., рентабельность чистой прибыли оценивается в 14.0%.

Мы ожидаем, что компания представит обновленный прогноз на 2020 год.

Атон

Телеконференция состоится в четверг 27 августа в 16:00 МСК/ 14:00 по Лондону/ 9:00 по Нью-Йорку; телефоны для подключения: +7 495 249 9851 (из России), +44 (0) 8444 819752 (из Великобритании), +1 646 741 3167 (из США), ID конференции: 7424248.

Авто-репост. Читать в блоге >>> HeadHunter - выплатит ранее объявленные дивиденды до 10 сентября

HeadHunter - выплатит ранее объявленные дивиденды до 10 сентября

Совет директоров принял решение выплатить ранее объявленные дивиденды в размере 0,50 доллара на акцию, или примерно 25 миллионов долларов, что составляет примерно 75% скорректированной чистой прибыли за год, закончившийся 31 декабря 2019 года, или до 10 сентября 2020 года

В середине марта сообщалось, что в 2020 году планируется выплатить дивиденды в размере 0,50 доллара на одну акцию, что соответствует примерно 75% от скорректированной чистой прибыли за 2019 год.

Выплата дивидендов акционерам должна была состояться ориентировочно 20 апреля 2020 года.

Позднее компания объявила о решении отложить выплату дивидендов на неопределенный срок.

Размер дивидендов и дата регистрации (27 марта 2020 года) при этом остались без изменений.

HeadHunter Group PLC (Nasdaq: HHR) (the “Company”) is pleased to announce its Board of Directors has resolved to pay a previously announced interim dividend of $0.50 per share, or approximately $25 million, representing approximately 75% of our Adjusted

Авто-репост. Читать в блоге >>> #HHR #Прогноз

#HHR #Прогноз

🔮 Sova Capital подняла рекомендацию с Продавать до Держать для акций HeadHunter. HeadHunter сохраняет лидирующие позиции на российском рынке - Атон

HeadHunter сохраняет лидирующие позиции на российском рынке - Атон

За сильными результатами 1К20 последовало падение выручки в апреле-мае на 25%, таким образом, возврата к росту стоит ожидать не ранее, чем в 4К20. Выручка в 1К20 увеличилась на 18.6% г/г, средняя выручка на пользователя – на 6.1% г/г в сегменте ключевых клиентов, на 14% в сегменте МСП. Однако эти результаты в основном были получены за счет деятельности до середины марта, после чего наступил спад активности по привлечению персонала в условиях пандемии COVID-19. По словам генерального директора компании, постепенное восстановление бизнеса началось лишь в конце мая.

Из-за роста безработицы в России перспективы HeadHunter становятся неопределенными. Официальный уровень безработицы растет с марта и к маю достиг 6.1%. Столь неблагоприятная макроэкономическая обстановка в сочетании с потенциальной второй волной пандемии не позволяет компании представить новый прогноз взамен первоначального, отозванного в апреле. Кроме того, по тем же причинам компания отложила выплату дивидендов (в размере $0.5 на акцию). Однако окончание периода изоляции внушает оптимизм в плане динамики спроса на услуги.

Авто-репост. Читать в блоге >>> В ближайшей перспективе риск навеса акций HeadHunter будет сохраняться - Атон

В ближайшей перспективе риск навеса акций HeadHunter будет сохраняться - Атон

HeadHunter объявил цену акций дополнительного размещения

Компания объявила цену гарантированного публичного размещения 5 млн. ADS, размещаемых ELQ Investors VIII Limited (принадлежит группе Goldman Sachs) на уровне $20.25 за акцию. Андеррайтеру также предоставлен 30-дневный опцион на покупку дополнительных 750 тыс. ADS. В настоящее время Goldman Sachs косвенно (через свою инвестиционную компанию) владеет 12.5 млн. ADS HeadHunter, что соответствует 24.8% доле в капитале компании. По итогам вторичного размещения доля Goldman Sachs снизится до 14.9%.

Объявление о размещении акций не стало сюрпризом для рынка, поскольку HeadHunter ранее сообщал о такой возможности. Это первое размещение, которое проводит основной акционер HeadHunter после IPO компании в мае 2019. Как следует из заявки HeadHunter, компания все еще может предложить к публичному размещению ADS на общую сумму $100 млн. Соответственно, в ближайшей перспективе риск «навеса» будет сохраняться.

Атон

Авто-репост. Читать в блоге >>> Риск навеса акций HeadHunter сохранится на горизонте года - Альфа-Банк

Риск навеса акций HeadHunter сохранится на горизонте года - Альфа-Банк

Компания HeadHunter (НН) объявила о публичном размещении 5,0 млн АДС (каждая эквивалентна одной обыкновенной акции) со стороны акционера ELQ Investors VIII Limited (дочерней структуры Goldman Sachs) по цене $20,25/АДС. Цена размещения предполагает 4,2% дисконт к цене закрытия на 14 июля. Объем размещения (включая опцион для андеррайтера) эквивалентен 11,5% капитала HH, или $116,4 млн. HeadHunter не получит никаких средств от продажи АДС. Данная продажа является первой со стороны основного акционера HeadHunter с момента IPO компании в мае 2019. Мы ожидаем, что риск навеса акций, вероятно, сохранится на горизонте 12 месяцев.

Дочка Goldman Sachs, компания ELQ Investors VIII Limited объявила о публичном размещении 5,0 млн АДС HeadHunter (каждая эквивалентна одной обыкновенной акции) по цене $20,25/АДС, что предполагает дисконт 4,2% к цене закрытия HH во вторник 14 июня. Компания не получит никаких средств от продажи АДС акционером. Размер предложения эквивалентен 10,0% капитала HH и 11,5% с учетом опциона (в размере 0,75 млн АДС). Объем предложения составил $101,3 млн ($116,4 млн, включая опцион), исходя из объявленной цены. ELQ Investors VIII Limited сократит свою долю в капитале HH с текущих 25,0% до 13,5% (включая опцион), free float увеличится с 23,2% до 34,7%.

Авто-репост. Читать в блоге >>> HeadHunter - объявлена цена размещения акций компании по $20,25 на акцию

HeadHunter - объявлена цена размещения акций компании по $20,25 на акцию

Headhunter Group:Объявила цену на дополнительное размещение акций от продающего акционера, ELQ Investors VIII Limited, связанного с Goldman Sachs Group

Цена публичного размещения 5 миллионов американских депозитарных расписок (ADSS) составила $20,25 на акцию

Завершение размещения ожидается 20 июля 2020 года

HeadHunter Group PLC (“HeadHunter”) (Nasdaq: HHR) announced today the pricing of an underwritten public offering of 5,000,000 American Depositary Shares (“ADSs”), each representing one ordinary share, offered by ELQ Investors VIII Limited, an investment vehicle associated with The Goldman Sachs Group, Inc. at a public offering price of $20.25 per share.

The selling shareholder also granted the underwriters a 30-day option to purchase up to an additional 750,000 ADSs at the public offering price. HeadHunter will not receive any of the proceeds from the sale of the ADSs being offered by the selling shareholder and will bear the costs associated with the sale of such ADSs, other than the underwriting discounts.

The offering is expected to close on July 20, 2020, subject to customary closing conditions.

релиз

Авто-репост. Читать в блоге >>> ⚡️🔥#HHR #инсайдер

⚡️🔥#HHR #инсайдер

СТРУКТУРА GOLDMAN SACHS ELQ Investors VIII Limited ПРОДАCТ 5 МЛН ADS HEADHUNTER ПО $20,25 НА АКЦИЮ — RTRS

Завершение размещения ожидается 20 июля 2020 г

👉 РАНЕЕ (https://t.me/markettwits/88260) Перспективы акций HeadHunter на Мосбирже куда более привлекательные, чем на NASDAQ - Финам

Перспективы акций HeadHunter на Мосбирже куда более привлекательные, чем на NASDAQ - Финам

ELQ Investors VIII Limited (структура, принадлежащая Goldman Sachs) продаёт на NASDAQ GS 5,75 миллионов акций российского HeadHunter. Рынку предложат 5 миллионов американских депозитарных расписок (ADS), а андеррайтеры получают опцион на размещение ещё 750 тысяч. Кроме того, советом директоров утвержден вторичный листинг на Московской бирже в начале IV квартала 2020 года. Радости на рынках пока не видно. Рынки, возможно, радовались бы, если бы деньги привлекались для освоения новых возможностей в эпоху изоляции, когда те, у кого накопились какие-то средства, подумывают о том, чтобы «прокачать скиллы» в каком-нибудь модном направлении и сменить свою рутинную работу на что-нибудь более престижное и творческое. Вряд ли возникли бы острые возражения по поводу того, что рекрутеры найдут свою позицию в цепочке увеличения стоимости специалистов и сумеют на этом заработать. Но таких перспектив предложено не было.

На мой взгляд, испытывать энтузиазм по поводу компании из России с капитализацией в миллиард долларов рядовой западный инвестор, тонущий в рекламном месиве новостей о куда более крупных компаниях, вообще не может. Покупать будут портфельные менеджеры под определённые идеи, а им нужно обоснование. Они видят, что Goldman Sachs продаёт пакет объёмом в сто миллионов долларов компании из России с капитализацией в миллиард. Это означает выход крупного акционера. Объяснение, что инвестор выходит, потому что сказочно заработал и теперь фиксирует прибыль, вряд ли работает. С момента IPO в мае прошлого года акции подорожали на 16%, что выглядит неплохо само по себе, но не в сравнении с хайтеком в целом. Бумаги до сих пор ниже февральских максимумов. Если взять наиболее заметных представителей ИТ-рынка, то окажется, что акция Amazon в феврале стоила 2 170 долларов, а сейчас – 3 055 долларов. И это – без каких-либо выдающихся достижений. Инвесторы попросту сочли, что из-за коронавируса маленьким и средним будет плохо, а вот Amazon вирус только на руку – она только укрепится. В случае Apple улучшение перспектив вовсе не столь очевидно, но акции тоже весьма внушительно поднялись с февральских 324 до нынешних 395 долларов. А вот акция HeadHunter в феврале стоила 25 долларов, и так и не вернулась к этому значению. Сейчас она находится на уровне 20 долларов. Значит, инвесторы полагают, что в том «Ноевом ковчеге», где уместились все компании, составляющие аббревиатуры FAANG, GAFAM и тому подобные – слоны и бегемоты ИТ-рынка, место нашлось не для всех.

Авто-репост. Читать в блоге >>> HeadHunter - планирует разместить около 5,75 млн акций в рамках SPO

HeadHunter - планирует разместить около 5,75 млн акций в рамках SPO

HeadHunter Group PLC начинает публичное размещение 5 000 000 американских депозитарных акций (“ADSs”), каждая из которых представляет собой одну обыкновенную акцию, предлагаемую компанией ELQ Investors VIII Limited, инвестиционным инструментом, связанным с Goldman Sachs Group, Inc.

Андеррайтеры размещения также будут иметь 30-дневный опцион на покупку дополнительных 750 000 ADSs у продающего акционера по цене публичного предложения.

HeadHunter не будет получать никаких доходов от продажи ADSs, предлагаемых продающим акционером, и будет нести расходы, связанные с продажей таких ADSs, за исключением скидок на андеррайтинг.

Goldman Sachs & Co. ООО, Morgan Stanley & Co. LLC, Credit Suisse Securities (USA) LLC и VTB Capital plc выступают в качестве совместных менеджеров по управлению книгами для предлагаемого размещения.

сообщение

Авто-репост. Читать в блоге >>> Двойной листинга HHR на Московской бирже - потенциальное повышение ликвидности акций - Атон

Двойной листинга HHR на Московской бирже - потенциальное повышение ликвидности акций - Атон

Совет директоров HHR одобрил вторичный листинг на Московской бирже

Совет директоров HeadHunter одобрил вторичный листинг ADR компании в Москве. Группа рассчитывает, что бумаги начнут торговаться в 4К20.

Мы приветствуем решение HeadHunter получить листинг на Московской бирже — это сделает компанию доступной более широкому кругу инвесторов, которые смогут добавить ее бумаги в свои портфели. Дополнительный положительный эффект двойного листинга заключается в потенциальном повышении ликвидности акций.

Атон

Авто-репост. Читать в блоге >>> Опасения второй волны пандемии сдерживают потенциал роста акций HeadHunter - Альфа-Банк

Опасения второй волны пандемии сдерживают потенциал роста акций HeadHunter - Альфа-Банк

Совет директоров HeadHunter Group утвердил вторичный листинг американских депозитарных акций компании (ADS) на Московской бирже.

Мы снизили целевую цену на 12М по бумагам HeadHunter на 4% до $20,7/АДС, а рекомендацию – до «на уровне рынка» в результате обновления финансовой модели, отразив в ней влияние пандемии на рынок онлайн рекрутинга в целом и HH в частности. После того как рынок труда пережил шок в связи с введением карантинных мер в апреле, в мае и июне тренды развернулись в позитивную сторону, придав инвесторам уверенность для переоценки HHR до докризисных уровней. Так как потенциал восстановления, судя по всему, уже отражен в котировках, и инвесторы не исключают второй волны пандемии, краткосрочный потенциал роста HHR, на наш взгляд, ограничен. В отличие от глобальных технологических компаний и российских YNDX и MAIL, которые могут играть роль защитных инструментов на период карантина, акции HHR подвержены риску снижения, так как бизнес компании тесно связан с общей офлайн активностью корпораций и динамикой найма персонала. Наша целевая цена предусматривает потенциал снижения акций на 2%.

Авто-репост. Читать в блоге >>> Headhunter - СД одобрил вторичный листинг ADS на Московской бирже.

Headhunter - СД одобрил вторичный листинг ADS на Московской бирже.

Совет директоров HeadHunter Group PLC одобрил вторичный листинг американских депозитарных акций компании (“ADSs”) на Московской бирже.

Учитывая время, необходимое для подготовки и регистрации, а также при условии одобрения Московской биржей, ожидается, что торги ADSs компании на Московской бирже начнутся в начале четвертого квартала 2020 года. Котировка и расчет будут производиться в российских рублях.

релиз

Авто-репост. Читать в блоге >>> Формальная регистрация Headhunter обеспечит компании гибкость в привлечении средств в будущем - Атон

Формальная регистрация Headhunter обеспечит компании гибкость в привлечении средств в будущем - Атон

HHR планирует привлечь $821 млн

Как следует из заявки HeadHunter в регулирующий орган, компания может провести публичное размещение американских депозитарных акций (ADS) на общую сумму до $100 млн. Кроме того, акционеры компании ELQ Investors VIII Limited и Highworld Investments Limited намереваются продать в общей сложности до 31.25 млн ADS по цене $23.07 за шт. (потенциальный объем привлечения составит $721 млн). На сегодня крупнейшими акционерами HeadHunter являются: Highworld Investments (доля акций — 37.5%), ELQ Investors VIII (25%) и Kayne Anderson Rudnick Investment Management LLC (14.3%).

Формальная регистрация не обязывает Headhunter совершать какие-либо сделки, но обеспечивает компании гибкость в привлечении средств в будущем. Подача заявки дает Headhunter возможность подготовить вторичное предложение, если в ближайшие 3 года представится благоприятная возможность для сделок.

Атон

Авто-репост. Читать в блоге >>> [Переслано из MarketTwits]

[Переслано из MarketTwits]

🔥#HHR #spo

HEADHUNTER GROUP УВЕДОМИЛА SEC О НАМЕРЕНИИ РАЗМЕСТИТЬ АКЦИИ НА СУММУ ДО $100. ПРОДАЮЩИЕ АКЦИОНЕРЫ МОГУТ ПРЕДЛОЖИТЬ И ПРОДАТЬ ЕЩЕ ДО 31,25 МИЛЛИОНА РАСПИСОК НА $721 МИЛЛИОН ПО $23,07 ЗА ШТУКУ — RTRS Headhunter - разместит акции на сумму $100 млн

Headhunter - разместит акции на сумму $100 млн

Headhunter Group планирует разместить акции на сумму до $100 миллионов. Об этом компания уведомила SEC.

Продающие акционеры могут предложить и продать еще до 31,25 миллиона расписок на $721 миллион по $23,07 за штуку.

We may offer and sell our American depositary shares («ADSs») representing ordinary shares, warrants to purchase ordinary shares and/or debt securities from time to time in amounts, at prices and on terms that will be determined at the time of the offering. We refer to the ADSs, warrants and debt securities collectively as «securities» in this prospectus.

In addition, the selling shareholders may offer and sell up to 31,250,000 ADSs. We will not receive any of the proceeds from the sale of ADSs by the selling shareholders.

(1) American depositary shares issuable upon deposit of the ordinary shares registered hereby are registered under a separate registration statement on Form F-6 (Registration No. 333-231031). Each American depositary share represents one ordinary share.

(2) There are being registered hereunder such indeterminate number of the securities of each identified class being registered as may be sold by the registrant from time to time at indeterminate prices, with any initial aggregate public offering price not to exceed $23.07. In addition, up to 31,250,000 American depositary shares may be sold by selling shareholders who will be named in a supplement to the prospectus forming part of this registration statement. If any debt securities are issued at an original issue discount, then the offering price of such debt securities shall be in such greater

Авто-репост. Читать в блоге >>>

Подскажите пожалуйста.

Как для меня (гражданина РФ) будет расчитываться налог на дивдоходность и надоход от спекуляции?

Акция как я понимаю является иностранной.

KpynaLDOS, я задал этот вопрос на емейл ихнему IR пару недель назад, до сих пор не ответили (но обещали что в течение недели) Во втором полугодии у HeadHunter появятся уникальные возможности для укрепления своих позиций - Sberbank CIB

Во втором полугодии у HeadHunter появятся уникальные возможности для укрепления своих позиций - Sberbank CIB

HeadHunter опубликовал хорошую отчетность за первый квартал 2020 года. На показатели за первый квартал позитивно повлияло повышение расценок и доход по курсовым разницам. Выручка за январь — март превысила уровень годичной давности на 18,6% и составила 2,0 млрд руб. Росту этого показателя способствовало повышение расценок с 2020 года. Рентабельность по EBITDA выросла на 6,4 п. п. — до 52,5%, благодаря доходу по курсовым разницам (5,1 п. п.) и мерам по оптимизации бюджета компании.

Эпидемия коронавируса негативно повлияла на выручку в конце марта. По данным компании, до третьей недели марта динамика этого показателя с начала года соответствовала изначальным прогнозам менеджмента, который ожидал роста на 21-25% относительно уровня годичной давности. В дальнейшем выручка резко упала (компания не уточняет, насколько значительным было это падение), и в результате по итогам квартала превысила показатель за 1К19 всего на 18,6%. Резкое снижение продолжалось до середины апреля, затем наметилось восстановление.

Авто-репост. Читать в блоге >>> Перспективы финпоказателей HeadHunter туманны - Альфа-Банк

Перспективы финпоказателей HeadHunter туманны - Альфа-Банк

Компания HeadHunter вчера представила финансовые результаты за 1К20. Выручка превысила консенсус-прогноз и нашу оценку соответственно на 1,5-3,0%, тогда как скорректированная EBITDA оказалась выше ожиданий рынка и нашего прогноза на 9-5%. Компания отметила, что с середины апреля деловая активность начала постепенно восстанавливаться на фоне смягчения карантинных мер, однако неопределенность остается высокой, мешая обновлению прогноза, который был отозван 15 апреля.

Компания подтвердила свое намерение выплатить объявленные 13 марта дивиденды в размере $0,5 на одну акцию позже, однако конкретных сроков не указала – новости в отношении дивидендных выплат можно ожидать во время следующей телефонной конференции или раньше.

В целом мы не ожидаем, что инвесторы отреагируют на сильные цифры за 1К20, так как прогнозируемость темпов восстановления бизнеса остается слабой, а дальнейшие перспективы весьма сдержанными. Выручка за 1К20 оказалась лучше ожиданий, рост бюджетов у региональных предприятий малого и среднего бизнеса продолжает замедляться. Структура драйверов роста выручки HeadHunter, характерная для 4К19, сохранилась в 1К20: вклад в выручку сегмента ключевых клиентов вырос до 41% с 30% в 4К19, тогда как вклад предприятий малого и среднего бизнеса замедлился до 53% с 59% в 4К19 на фоне продолжающегося замедления роста бюджетов предприятий малого и среднего бизнеса в регионах (с 56% г/г в 2019 и 36% в 4К лишь до 27% в 1К20), отражая замедление притока новых платных клиентов (до 14% г/г с 43% в 2019 и 21% в 4К), что не смогла нейтрализовать позитивная динамика ARPC (+11% г/г против 9% в 2019).

Курбатова Анна

Авто-репост. Читать в блоге >>>

HeadHunter (Хэдхантер) - факторы роста и падения акций

- Двигаются к монополии, скупают активы: zarplata.ru, Skillaz (09.07.2021)

- Монополист на рынке рекрутинга в РФ (60%) и СНГ и 3-я в мире (24.07.2024)

- Выручка с 2021-2023гг. растет высокими темпами +56%, и в Q1 2024г. рост продолжился +55,0% (24.07.2024)

- 2024 год пока самый благоприятный для компании HeadHunter, потому что наблюдается самый сильный дефицит рабочей силы, а в июне 24г. индекс HeadHunter показал значение “3,1” - такого не было никогда в истории (24.07.2024)

- Эффективная налоговая ставка снизилась с 23,5% в 1 квартале 2023 года до 2,5% в 1 квартале 2024 года в связи с применением льготной ставки для ИТ-компаний 0% с 1 января 2024 года - не понятно с 2025 года для HeadHunter какая будет ставка! (24.07.2024)

HeadHunter (Хэдхантер) - описание компании

HeadHunter — монопольный российский рекрутинговый онлайн-сервис.IPO компании прошло на NASDAQ 9 мая 2019 года.

В ходе IPO компания привлекла $220 млн и получила капитализацию $675 млн.

Дата начала торгов на Мосбирже 25.09.2020.

Домен hh.ru зарегистрирован на HEADHUNTER FSU LIMITED (Кипр).

Кипрская компания принадлежит HEADHUNTER GROUP PLC (Кипр).

Российское юрлицо ООО «ХЭДХАНТЕР» (ИНН:7718620740) принадлежит HEADHUNTER FSU LIMITED .

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций