Коллеги, а чего гидра-то так поперла?

Юрий Ермоленко, весеннее обострение

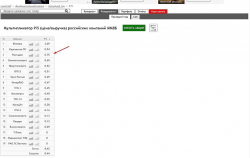

| Число акций ао | 444 793 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 262,4 млрд |

| Выручка | 553,8 млрд |

| EBITDA | 136,4 млрд |

| Прибыль | 41,1 млрд |

| Дивиденд ао | – |

| P/E | 6,4 |

| P/S | 0,5 |

| P/BV | 0,4 |

| EV/EBITDA | 5,0 |

| Див.доход ао | 0,0% |

| Русгидро Календарь Акционеров | |

| 27/02 отчёт РСБУ за 2024 год | |

| 13/03 отчёт МСФО за 2024 год | |

| 29/04 Операционные результаты за Q1 2025 год | |

| 29/04 отчёт РСБУ за Q1 2025 года | |

| 29/05 отчёт МСФО за Q1 2025 года | |

| 24/07 Операционные результаты за 1Н. 2025 год | |

| 30/07 отчёт РСБУ за 1Н 2025 года | |

| 28/08 отчёт МСФО за 1Н 2025 года | |

| 23/10 Операционные результаты за 9 месяцев 2025 года | |

| 30/10 отчёт РСБУ за 9 месяцев 2025 года | |

| 27/11 отчёт МСФО за 9 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

кукл что-то упорно тащит бумагу вверх, видимо мощный негатив выйдет скоро

kora_mozga, либо наоборот будут дивы неожиданные.

кукл что-то упорно тащит бумагу вверх, видимо мощный негатив выйдет скоро

kora_mozga, не забывайте про окно возможностей для манипуляторов, которое открыто только до 30 июня.)

Гидра манипуляторская бумага номер один на рынке. На 100% полностью управляемая.

РДВ продаёт русгидро:

ВНУТРЕННИЙ АНАЛИЗ. ПОХОЖЕ, КОРПОРАТИВНЫХ ИЗМЕНЕНИЙ В РУСГИДРО НЕ БУДЕТ. ОПРАВДАНА ЛИ ТЕКУЩАЯ СТОИМОСТЬ КОМПАНИИ?

• В начале 2020 года Русгидро были лидером роста на российском рынке из-за слухов о реорганизации, которые были опровергнуты.

• Без корпоративных изменений перспективы Русгидро выглядят туманно.

• Дивидендная доходность акций Русгидро упала значительно ниже аналогов из-за завышенной оценки акций.

В день выхода статьи о реорганизации акции Русгидро выросли на 7%. Суть возможных изменений заключалась в преобразовании РАО ЭС Востока из дочерней компании Русгидро (MOEX: HYDR (https://putinomics.ru/ru/issuer/42/)) в головную. Благодаря такой смене, Русгидро бы не нес убытки дочерней структуры, что привело бы к увеличению дивидендных выплат в 3-4 раза. Потенциальные изменения могли бы увеличить капитализацию компании в 3 раза, считал (https://t.me/AK47pfl/3689) источник РДВ.

Однако слухи о реорганизации были опровергнуты председателем правления компании. Оказалось, что такая реорганизация противоречит интересам государства, которое является основным акционером Русгидро — ему принадлежит 61.2% компании. Если бы РАО ЭС Востока получило контроль над Русгидро, государство не смогло бы получать дивиденды Русгидро. А правительству пришлось бы финансировать убыток дочки Русгидро.

Без корпоративных изменений перспективы Русгидро выглядят туманно. Дивиденды за 2019 год будут всего на уровне 5.6%, а за 2020 консенсус прогноз предполагает всего 6.8% — одна из самых низких доходностей в секторе. Для сравнения, 10-летние ОФЗ дают 5.9% доходности.

Причинами низкой дивдоходности являются завышенная оценка акций рынком, постоянные обесценения основных средств из-за особенностей тарифного регулирования на дальнем востоке и убытки РАО ЭС Востока.

Роман Ранний, про завышенную оценку акций рынком--это сильно… Акции может пока и не улетят--но 3 миллиарда долларов за Русгидро--это мягко говоря недорого…

Арсений Нестеров, почему вы так считаете, EV в 2 раза больше…

Роман Ранний, я вообще никак не считаю… Производитель самой дешёвой электроэнергии, гененрирующий прибыль и выплачивающий дивиденды --но обременённый убыточныйми активами и странным опционом с ВТБ--вот эти факторы влияют на оценку… Исторически (последние 10-12 лет)--русгидро ходит между 50_ копеек и 1 рубль+… Только последние пару лет этого нет… Лично моя оценка --1 рубль, может быть рубль 20… Но это не згначит ничего… Но считать компанию дорогой--это удивительно… Подход, типа есть ещё недооценённее, считаю странным.Начнём разыгрывать тему с сетевыми компаниями--сектор весь улетит…

РДВ продаёт русгидро:

ВНУТРЕННИЙ АНАЛИЗ. ПОХОЖЕ, КОРПОРАТИВНЫХ ИЗМЕНЕНИЙ В РУСГИДРО НЕ БУДЕТ. ОПРАВДАНА ЛИ ТЕКУЩАЯ СТОИМОСТЬ КОМПАНИИ?

• В начале 2020 года Русгидро были лидером роста на российском рынке из-за слухов о реорганизации, которые были опровергнуты.

• Без корпоративных изменений перспективы Русгидро выглядят туманно.

• Дивидендная доходность акций Русгидро упала значительно ниже аналогов из-за завышенной оценки акций.

В день выхода статьи о реорганизации акции Русгидро выросли на 7%. Суть возможных изменений заключалась в преобразовании РАО ЭС Востока из дочерней компании Русгидро (MOEX: HYDR (https://putinomics.ru/ru/issuer/42/)) в головную. Благодаря такой смене, Русгидро бы не нес убытки дочерней структуры, что привело бы к увеличению дивидендных выплат в 3-4 раза. Потенциальные изменения могли бы увеличить капитализацию компании в 3 раза, считал (https://t.me/AK47pfl/3689) источник РДВ.

Однако слухи о реорганизации были опровергнуты председателем правления компании. Оказалось, что такая реорганизация противоречит интересам государства, которое является основным акционером Русгидро — ему принадлежит 61.2% компании. Если бы РАО ЭС Востока получило контроль над Русгидро, государство не смогло бы получать дивиденды Русгидро. А правительству пришлось бы финансировать убыток дочки Русгидро.

Без корпоративных изменений перспективы Русгидро выглядят туманно. Дивиденды за 2019 год будут всего на уровне 5.6%, а за 2020 консенсус прогноз предполагает всего 6.8% — одна из самых низких доходностей в секторе. Для сравнения, 10-летние ОФЗ дают 5.9% доходности.

Причинами низкой дивдоходности являются завышенная оценка акций рынком, постоянные обесценения основных средств из-за особенностей тарифного регулирования на дальнем востоке и убытки РАО ЭС Востока.

Роман Ранний, про завышенную оценку акций рынком--это сильно… Акции может пока и не улетят--но 3 миллиарда долларов за Русгидро--это мягко говоря недорого…

Арсений Нестеров, почему вы так считаете, EV в 2 раза больше…

РДВ продаёт русгидро:

ВНУТРЕННИЙ АНАЛИЗ. ПОХОЖЕ, КОРПОРАТИВНЫХ ИЗМЕНЕНИЙ В РУСГИДРО НЕ БУДЕТ. ОПРАВДАНА ЛИ ТЕКУЩАЯ СТОИМОСТЬ КОМПАНИИ?

• В начале 2020 года Русгидро были лидером роста на российском рынке из-за слухов о реорганизации, которые были опровергнуты.

• Без корпоративных изменений перспективы Русгидро выглядят туманно.

• Дивидендная доходность акций Русгидро упала значительно ниже аналогов из-за завышенной оценки акций.

В день выхода статьи о реорганизации акции Русгидро выросли на 7%. Суть возможных изменений заключалась в преобразовании РАО ЭС Востока из дочерней компании Русгидро (MOEX: HYDR (https://putinomics.ru/ru/issuer/42/)) в головную. Благодаря такой смене, Русгидро бы не нес убытки дочерней структуры, что привело бы к увеличению дивидендных выплат в 3-4 раза. Потенциальные изменения могли бы увеличить капитализацию компании в 3 раза, считал (https://t.me/AK47pfl/3689) источник РДВ.

Однако слухи о реорганизации были опровергнуты председателем правления компании. Оказалось, что такая реорганизация противоречит интересам государства, которое является основным акционером Русгидро — ему принадлежит 61.2% компании. Если бы РАО ЭС Востока получило контроль над Русгидро, государство не смогло бы получать дивиденды Русгидро. А правительству пришлось бы финансировать убыток дочки Русгидро.

Без корпоративных изменений перспективы Русгидро выглядят туманно. Дивиденды за 2019 год будут всего на уровне 5.6%, а за 2020 консенсус прогноз предполагает всего 6.8% — одна из самых низких доходностей в секторе. Для сравнения, 10-летние ОФЗ дают 5.9% доходности.

Причинами низкой дивдоходности являются завышенная оценка акций рынком, постоянные обесценения основных средств из-за особенностей тарифного регулирования на дальнем востоке и убытки РАО ЭС Востока.

Роман Ранний, про завышенную оценку акций рынком--это сильно… Акции может пока и не улетят--но 3 миллиарда долларов за Русгидро--это мягко говоря недорого…

РДВ продаёт русгидро:

ВНУТРЕННИЙ АНАЛИЗ. ПОХОЖЕ, КОРПОРАТИВНЫХ ИЗМЕНЕНИЙ В РУСГИДРО НЕ БУДЕТ. ОПРАВДАНА ЛИ ТЕКУЩАЯ СТОИМОСТЬ КОМПАНИИ?

• В начале 2020 года Русгидро были лидером роста на российском рынке из-за слухов о реорганизации, которые были опровергнуты.

• Без корпоративных изменений перспективы Русгидро выглядят туманно.

• Дивидендная доходность акций Русгидро упала значительно ниже аналогов из-за завышенной оценки акций.

В день выхода статьи о реорганизации акции Русгидро выросли на 7%. Суть возможных изменений заключалась в преобразовании РАО ЭС Востока из дочерней компании Русгидро (MOEX: HYDR (https://putinomics.ru/ru/issuer/42/)) в головную. Благодаря такой смене, Русгидро бы не нес убытки дочерней структуры, что привело бы к увеличению дивидендных выплат в 3-4 раза. Потенциальные изменения могли бы увеличить капитализацию компании в 3 раза, считал (https://t.me/AK47pfl/3689) источник РДВ.

Однако слухи о реорганизации были опровергнуты председателем правления компании. Оказалось, что такая реорганизация противоречит интересам государства, которое является основным акционером Русгидро — ему принадлежит 61.2% компании. Если бы РАО ЭС Востока получило контроль над Русгидро, государство не смогло бы получать дивиденды Русгидро. А правительству пришлось бы финансировать убыток дочки Русгидро.

Без корпоративных изменений перспективы Русгидро выглядят туманно. Дивиденды за 2019 год будут всего на уровне 5.6%, а за 2020 консенсус прогноз предполагает всего 6.8% — одна из самых низких доходностей в секторе. Для сравнения, 10-летние ОФЗ дают 5.9% доходности.

Причинами низкой дивдоходности являются завышенная оценка акций рынком, постоянные обесценения основных средств из-за особенностей тарифного регулирования на дальнем востоке и убытки РАО ЭС Востока.

По итогам 1 квартала 2020 года чистая прибыль ПАО «РусГидро» по российским стандартам финансовой отчетности составила 14,3 млрд рублей, что на 14% выше аналогичных показателей прошлого года. Показатель EBITDA увеличился на 25% до 24,4 млрд рублей.

Выручка Общества по результатам 1 квартала 2020 года составила 34,7 млрд рублей, увеличившись по сравнению с показателем прошлого года на 19%*, что обусловлено ростом выработки электроэнергии из-за рекордного притока воды в водохранилища ГЭС на Волге и Каме в 1 квартале вследствие аномально теплой зимы, а также увеличением притока воды в водохранилища ГЭС на Дальнем Востоке.

В 2020 году половодье в бассейне Волги началось на 3-4 недели раньше обычных сроков. Приток воды в зимний период к Рыбинской, Жигулевской и Камской гидроэлектростанциям был наибольшим за весь период наблюдений, а в остальные водохранилища на Волге и Каме — в 1,5-6,4 раза больше нормы. Суммарный приток воды в водохранилища на Волге и Каме составил в первом квартале 58,8 км3 при норме 23,5 км

«Реорганизация Русгидро будет осуществлена до конца года»

«Дивиденды вырастут минимум в 4 раза» — а как при реорганизации дивиденты вырастут в 4 раза интересно? Чё то разводом пахнет…

ПАО «Федеральная гидрогенерирующая компания — РусГидро» (ИНН 2460066195) — объединяет 61 ГЭС, 2 ГАЭС, три геотермальные станции на Камчатке, Калмыцкую ВЭС, единственную в России приливную электростанцию, а также плотины Иркутской, Братской и Усть-Илимской ГЭС. Также компания является собственником 90% акций ЗАО «Международная энергетическая корпорация», совместно с ОАО «Электрические станции» реализует проект строительства каскада Верхне-Нарынских ГЭС в Киргизии. Общая установленная мощность активов компании — 38.4 ГВт. Группа «РусГидро» за 9 месяцев 2015 года снизили выработку электроэнергии на 3.5% до 83.569 млрд кВт ч по сравнению с аналогичным периодом 2014 года.

У Русгидро торгуются ADR и GDR.

1 расписка ГДР и АДР Русгидро эквивалентна 100 акциям компании.

GDR Русгидро торгуется в Лондоне (LSE)

ADR Русгидро торгуется в США на внебиржевом рынке (OTCQX)

В 2017 в капитал Русгидро зашел банк ВТБ на 55 млрд руб, а также между Русгидро и ВТБ был заключен форвардный контракт.

Русгидро платит банку на 55 млрд ВТБ ставку R=ставка ЦБ + 1,5% — дивиденды, полученные на акции.

По истечении 5 лет, Русгидро компенсирует ВТБ потери, если акции стоят меньше 1 рубля, если акции стоят дороже 1 руб, то ВТБ возвращает эту разницу Русгидро.