| Число акций ао | 444 793 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 227,3 млрд |

| Выручка | 553,8 млрд |

| EBITDA | 136,4 млрд |

| Прибыль | 41,1 млрд |

| Дивиденд ао | – |

| P/E | 5,5 |

| P/S | 0,4 |

| P/BV | 0,3 |

| EV/EBITDA | 4,7 |

| Див.доход ао | 0,0% |

| Русгидро Календарь Акционеров | |

| 13/03 отчёт МСФО за 2024 год | |

| 29/04 Операционные результаты за Q1 2025 год | |

| 29/04 отчёт РСБУ за Q1 2025 года | |

| 29/05 отчёт МСФО за Q1 2025 года | |

| 24/07 Операционные результаты за 1Н. 2025 год | |

| 30/07 отчёт РСБУ за 1Н 2025 года | |

| 28/08 отчёт МСФО за 1Н 2025 года | |

| 23/10 Операционные результаты за 9 месяцев 2025 года | |

| 30/10 отчёт РСБУ за 9 месяцев 2025 года | |

| 27/11 отчёт МСФО за 9 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

Русгидро акции

-

Привлекательность акций Русгидро выросла после снятия неопределенности в отношении Тайшетского проекта

Привлекательность акций Русгидро выросла после снятия неопределенности в отношении Тайшетского проекта

Русгидро: Совет директоров утвердил участие в Тайшетском проекте

В прошедшую пятницу Русгидро выпустила пресс-релиз, в котором сообщается, что совет директоров дал предварительное согласие на приобретение 50% в Тайшетском алюминиевом заводе за $388 млн (еще 50% будет принадлежать Русалу). Компания заплатит за свои 50% долей 42,75% в Иркутской электросетевой компании, исходя из стоимости пакета в $150 млн, а оставшаяся часть будет выплачена из денежных потоков завода после начала производства — Русгидро будет иметь право на беспроцентную рассрочку на период не менее 3 лет, после того как проект достигнет своей проектной мощности. Участие Русгидро в достройке Тайшетского алюминиевого завода не предполагает каких-либо льготных условий на поставку электроэнергии между ГЭС Русгидро и заводом — последний будет покупать электроэнергию по действующим рыночным ценам. Русал начал строительство Тайшетского завода мощностью 428 тыс т в 2005, но проект был приостановлен в 2009. Капзатраты на завод уже составили $776 млн, оставшиеся капзатраты оцениваются в $700 млн.

Мы считаем новость ПОЗИТИВНОЙ для Русгидро. Рынок с тревогой ждал решения Русгидро относительно вхождения в Тайшетский проект, и мы считаем, что это было главным сдерживающим фактором для акций компании с апреля 2017, когда Русгидро провела День аналитика. Теперь компания дала понять, что не будет тратить денежные средства на это СП, а значит он не повлияет на ее капзатраты и FCF, поскольку она заплатит за свои 50% долей в своем непрофильном активе и использует отсроченный платеж для оставшихся средств. Будущие капзатраты проекта будут покрываться проектным финансированием на уровне СП. Кроме того, запуск энергоемкого завода в Сибири приведет к росту потребления электроэнергии в регионе, а значит и росту цен на электроэнергию и мощность (КОМ) в Сибирской ценовой зоне в перспективе. Это позитивно скажется на Русгидро, благодаря ее крупнейшей ГЭС — Саяно-Шушенской — работающей в регионе. С учетом всего вышесказанного, мы считаем, что привлекательность акций Русгидро выросла после снятия неопределенности в отношении Тайшетского проекта.

АТОН «РусГидро» сбрасывает ГЭС

«РусГидро» сбрасывает ГЭС

«РусГидро» продолжает политику жесткой оптимизации. Вслед за отказом от ранее считавшегося перспективным строительства Ленинградской ГАЭС компания очистила портфель от проекта Нижне-Зейской ГЭС, объявила о продаже миноритарного пакета в «Иркутскэнерго» и передаче малой Агульской ГЭС Дагестану. Аналитики отмечают, что стратегия на повышение эффективности косвенно связана с расшивкой долгов дочернего дальневосточного энергохолдинга «РАО ЭС Востока», низкие финансовые результаты которого сказываются на головной компании. (Коммерсант) «Русгидро» получит 50% в Тайшетском алюминиевом заводе Rusal. Но скидку на электроэнергию предприятие от «Русгидро» не получит

«Русгидро» получит 50% в Тайшетском алюминиевом заводе Rusal. Но скидку на электроэнергию предприятие от «Русгидро» не получит

Компания получит 50%-ную долю в проекте тайшетского завода, стоимость которой оценивает в $388 млн. «Русгидро» заплатит акциями Иркутской электросетевой компании (42,75%), будущими дивидендами завода – не менее $150 млн. Оставшаяся часть – $88 млн – будет выплачена в течение трех лет после выхода завода на проектную мощность – 428 500 т алюминия в год. При этом участие «Русгидро» в проекте «не предполагает предоставления льготных условий на поставку электроэнергии между заводом и гидроэлектростанциями «Русгидро». (Ведомости) Русгидро дрейфует

Русгидро дрейфует

По мотивам поста

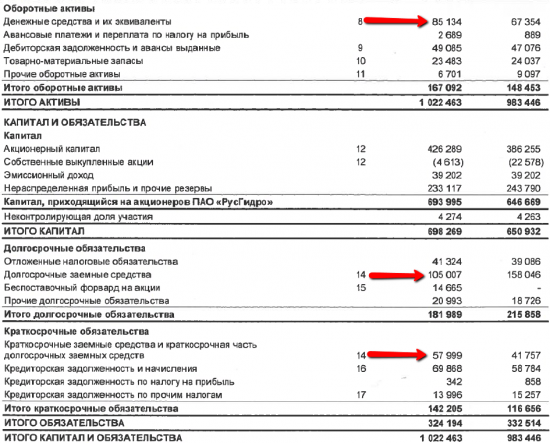

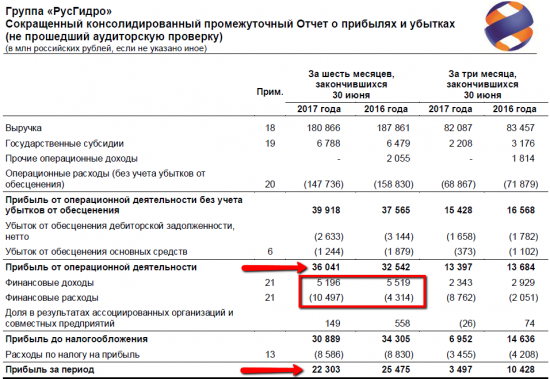

Русгидро, одна из крупнейших энергетических компаний России, на минувшей неделе представила финансовую отчетность по МСФО, которая отметилась снижением основных финансовых показателей:

Выручка компании с января по июнь не досчиталась около 3,7% (г/г) и довольствовалась значением в 180,9 млрд рублей. Ключевым моментом стало падение доходов сбытового сегмента (ЭСК Русгидро) более чем на треть до 30,4 млрд рублей, в связи с выбытием ООО «ЭСКБ» (Энергетическая сбытовая компания Башкортостана) в конце 2016 года, а также снижением полезного отпуска Красноярскэнергосбытом.

К счастью, операционные расходы Русгидро в отчетном периоде снижались активнее, нежели выручка, отметившись отрицательной динамикой порядка 7% до 147,7 млрд рублей, благодаря чему операционная прибыль Русгидро закономерно выросла почти на 11%, достигнув 36,0 млрд рублей, а рентабельность по этому показателю за минувший год выросла с 17,3% до 19,9%.

Чистые финансовые доходы Русгидро в размере 1,2 млрд рублей на сей раз сменились чистыми финансовыми расходами порядка 5,3 млрд. Всему виной — статья расходов «Изменение справедливой стоимости беспоставочного форварда на акции», которая будет теперь регулярно появляться в финансовой отчетности, после того как в начале марта Русгидро и #ВТБ подписали соглашение о приобретении банком акций компании на 55 млрд руб. (допэмиссии на 40 млрд и пакета квазиказначейских акций за 15 млрд) и заключили пятилетний расчетный форвардный контракт. Согласно этому контракту, через пять лет Русгидро будет должна компенсировать разницу между форвардной ценой (которая определяется как цена приобретения плюс начисленные проценты) и ценой продажи или рыночными котировками (в случае, если Банк решит не продавать акции). Снижение в отчетном периоде котировок акций компании в итоге и привело к тому, что Русгидро отразила убыток от изменения справедливой стоимости форвардного контракта в размере 6,5 млрд рублей.

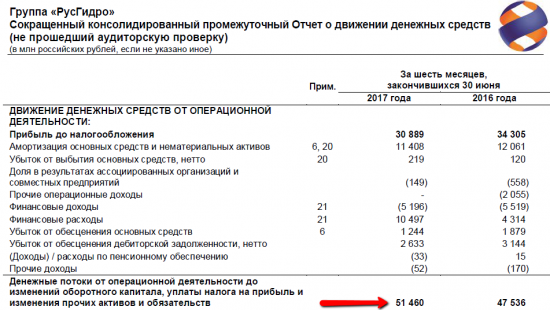

В итоге чистая прибыль Русгидро по МСФО за 6 месяцев 2017 года сократилась на 17,5% до 22,1 млрд рублей, а вот показатель EBITDA, не подверженный финансовым статьям отчетности, прибавил на 7,3% до 51,5 млрд рублей.

Чистый долг компании с начала года существенно сократился – с 132,4 до 77,9 млрд рублей, а соотношение NetDebt/EBITDA по-прежнему остается весьма комфортным, чуть выше 1х. Этого удалось добиться после состоявшейся допэмиссии обыкновенных акций Русгидро (40 млрд акций), которая завершилась 11 мая 2017 года и денежные средства от которой в полном объеме были направлены на погашение долговых обязательств.

Акции Русгидро на протяжении уже более трех месяцев продолжают дрейфовать в достаточно узком ценовом диапазоне между 0,75 и 0,85 руб. за бумагу, и нужно понимать, что котировки вряд ли смогут превысить рубеж в 1 рубль, учитывая условия форвардного контракта с ВТБ, предполагающего возврат со стороны банка разницы между реальной стоимостью пакета акций и стоимостью его покупки. Однако и сильное снижение вряд ли произойдет, учитывая высокую вероятность рекордной чистой прибыли компании по итогам 2017 года и связанный с этим возможный рост дивидендов. Поэтому самой разумной рекомендацией в этой ситуации по акциям Русгидро будет — держать.

Собственно, я так и делаю, продолжая удерживать их в своем портфеле со скромной долей чуть менее 1%.

Читать также:

Ожидаемо сильная отчетность ОГК-2 по МСФО за 1 полугодие 2017 года

Из новых приобретений — наконец дошли руки добавить к покупкам Русгидро. Я пропустил наилучшую точку входа, поэтому добавил бумагу лишь на 3% от портфеля возможностью увеличения доли при походе к 0,75. Текущая отчетность не вызывает опасений, наоборот добавила позитива к восприятию бумаги.

Чистый долг компании снизился, падение чистой прибыли связано в большей степени с бумажным фактором, денежный поток вырос. Скорее всего не стоит ждать от этой компании головокружительных успехов, это всегда было более-менее консервативной государственной историей с адекватными дивидендами и исполнительным в плане поручений правительства менеджментом. Текущие новости по компании связаны с Русалом.

Совет директоров «Русгидро» на заседании принял решение принять оферту «Тельмамской ГЭС» («дочка» «Евросибэнерго», входит в группу En+) о выкупе акций «Иркутскэнерго». Об этом говорится в материалах «Русгидро».

«Русгидро» владеет менее 0,1% акций «Иркутскэнерго».

Ранее сообщалось, что «Тельмамская ГЭС» выставила миноритарным акционерам «Иркутскэнерго» оферту на выкуп акций по средневзвешенной рыночной цене за последние полгода — 17,42 руб. за бумагу. Миноритарные акционеры владеют примерно 9% акций «Иркутскэнерго». Всего на эти цели «Евросибэнерго» направит около 8 млрд руб.

С учетом того, что «Русгидро» владеет почти 4,3 млн акций «Иркутскэнерго», компания в результате продажи пакета по предложенной «Тельмамской ГЭС» цене получит около 74,9 млн руб.Правление «Русгидро» в течение трех месяцев должно доработать принятые ранее советом директоров предварительные условия вхождения компании в проект достройки Тайшетского алюминиевого завода (ТаАЗ) вместе с компанией «Русал» и вынести документ для утверждения советом директоров. Об этом говорится в материалах «Русгидро».

Условиями, по которым советом директоров «Русгидро» было дано предварительное одобрение участия в тайшетском проекте, стали проектное финансирование проекта, которое не предполагает поручительств со стороны «Русгидро», получение «Русгидро» 50-процентной доли в проекте, которая по итогам технологического, ценового аудита и независимой рыночной оценке не должна превышать 388 млн долларов. Предполагается, что «Русгидро» оплатит свою долю в ТаАЗе 42,75% акций Иркутской электросетевой компании и не менее 150 млн долларов перечислит денежными потоками завода после начала производства заводом готовой продукции. Оставшуюся часть стоимости доли в проекте генерирующая компания планирует возвращать по бесплатной рассрочке после выхода завода на проектную мощность.

Еще одним из условий вхождения «Русгидро» в проект стала гарантия со стороны «Русала», что алюминиевая компания возьмет на себя дополнительные обязательства по финансированию проекта в случае его подорожания более чем на 15%, не претендуя при этом на увеличение доли в ТаАЗе и не обременяя завод дополнительным займом.

Также вхождение «Русгидро» в проект достройки ТаАЗа освобождает генерирующую компанию от поручительства по ранее взятому у Внешэкономбанка кредита по другому совместному проекту компаний — богучанскому.

Глава «Русгидро» Николай Шульгинов в августе сообщал журналистам, что обсуждаемая с «Русалом» схема сотрудничества в Тайшетском проекте предполагает владение заводом на паритетной основе. Также ранее он отмечал, что генерирующая компания хотела бы войти в проект без финансовых затрат.

smart-lab.ru/blog/418301.php

РусГидро - продаст по оферте пакет акций в Иркутскэнерго

РусГидро - продаст по оферте пакет акций в ИркутскэнергоСовет директоров РусГидро на заседании принял решение принять оферту Тельмамской ГЭС (дочка Евросибэнерго, входит в группу En+) о выкупе акций Иркутскэнерго.

Решение:

1. Одобрить прекращение участия Общества в уставном капитале ПАО «Иркутскэнерго» в соответствии с Программой отчуждения непрофильных активов Общества:

1.1. путем продажи акций ПАО «Иркутскэнерго» на следующих существенных условиях:

— количество продаваемых акций ПАО «Иркутскэнерго»: 4 297 368 (Четыре миллиона двести девяносто семь тысяч триста шестьдесят восемь) штук обыкновенных акций;

— доля участия ПАО «РусГидро» в ПАО «Иркутскэнерго» до отчуждения – 0,090152%;

— доля участия ПАО «РусГидро» в ПАО «Иркутскэнерго» после отчуждения – до 0%или

1.2. путем принятия Обязательного предложения ООО «Тельмамская ГЭС» о приобретении акций ПАО «Иркутскэнерго» по цене 17,42 рублей за 1 обыкновенную акцию (далее – Обязательное предложение) на следующих существенных условиях:

— количество продаваемых акций ПАО «Иркутскэнерго»: 4 297 368 (Четыре миллиона двести девяносто семь тысяч триста шестьдесят восемь) штук обыкновенных акций;

— доля участия ПАО «РусГидро» в ПАО «Иркутскэнерго» до отчуждения – 0,090152%;

— доля участия ПАО «РусГидро» в ПАО «Иркутскэнерго» после отчуждения – до 0%.

2. Определить, что цена акций ПАО «Иркутскэнерго», подлежащих продаже в соответствии с п.1 настоящего решения, не может быть ниже большей из средневзвешенных цен акций ПАО «Иркутскэнерго», определенных по результатам организованных торгов за месяц, за три месяца и за шесть месяцев, предшествующих дате принятия настоящего решения Советом директоров Общества или равна цене 1 акции, указанной в Обязательном предложении в размере 17,42 рублей за 1 обыкновенную акцию.

решение РусГидро - СД одобрил предварительные результаты работы по структурированию проекта участия в строительстве ТаАЗ

РусГидро - СД одобрил предварительные результаты работы по структурированию проекта участия в строительстве ТаАЗ

Совет директоров РусГидро одобрил предварительные результаты работы по структурированию проекта участия ПАО «РусГидро» в строительстве Тайшетского алюминиевого завода (ТаАЗ).1.1. подтверждение со стороны кредитных организаций возможности предоставления проектного финансирования для реализации проекта без поручительства ПАО «РусГидро» и/или компаний Группы РусГидро в составе обеспечения;

1.2. подтверждение по итогам независимого технологического и ценового аудита, а также по итогам независимой рыночной оценки стоимости 50% доли в проекте ТаАЗ (не более 388 млн. долларов США);

1.3. подтверждение со стороны ОК РУСАЛ возможности принятия в счет оплаты доли в проекте ТаАЗ 42,75% акций ОАО «Иркутская электросетевая компания», принадлежащих ПАО «РусГидро», по их балансовой стоимости;

1.4. подтверждение со стороны ОК РУСАЛ возможности оплаты со стороны ПАО «РусГидро» части стоимости доли в проекте ТаАЗ (не менее 150 млн. долларов США) денежными потоками ТаАЗ после начала производства проектом готовой продукции (задолженность в сумме, равной задолженности ПАО «РусГидро» по оплате доли в проекте, отражается на балансе совместной компании, созданной для реализации проекта ТаАЗ, при условии превышения суммы чистых активов проектной компании над величиной ее уставного капитала);

1.5. подтверждение со стороны ОК РУСАЛ возможности предоставления бесплатной рассрочки на оплату оставшейся части стоимости доли в проекте (после выполнения п. 1.3. и п.1.4. настоящего решения) на срок не менее 3 лет после выхода завода на проектную мощность;

1.6. предоставление гарантий, удовлетворяющих требованиям ПАО «РусГидро», со стороны ОК РУСАЛ по финансированию дополнительных капитальных затрат в проект ТаАЗ (в случае изменения стоимости достройки проекта более, чем на 15% относительно согласованного сторонами и подтвержденного независимым технологическим и ценовым аудитом объема инвестиций) без увеличения доли ОК РУСАЛ в проекте ТаАЗ, а также без дополнительного обременения ТаАЗ займом со стороны ОК РУСАЛ;

1.7. полная отмена (расторжение договора) поручительства ПАО «РусГидро» за 100% обязательств ПАО «Богучанская ГЭС» по кредиту Внешэкономбанка.

Решение

Добавил квартальные данные Русгидро МСФО в нашу табличку:

Добавил квартальные данные Русгидро МСФО в нашу табличку:

https://smart-lab.ru/q/HYDR/f/q/MSFO/

Преза Русгидро:

http://www.rushydro.ru/upload/iblock/455/RusHydro_IFRS_2Q2017_presentation_ENG.pdf Русгидро - сильное снижение операционных расходов по сравнению с выручкой

Русгидро - сильное снижение операционных расходов по сравнению с выручкой

Чистая прибыль РусГидро по МСФО в I полугодии снизилась на 12,5%, до 22,3 млрд руб.

Снижение выручки компании связано с продажей РусГидро энергосбытовой компании Башкирии; без учета ее рост показателя составил бы 5,4%. Данный фактор внес свой вклад и в другие показатели РусГидро. В тоже время, с позитивной стороны можно отметить более сильное снижение операционных расходов по сравнению с выручкой, что стали причиной роста EBITDA и маржи по этому показателю.

Промсвязьбанк Аналитики отмечают намерение руководства Русгидро внести поправки в действующую дивидендную политику

Аналитики отмечают намерение руководства Русгидро внести поправки в действующую дивидендную политику

Русгидро провела телеконференцию по итогам 2К17

Ниже мы приводим основные моменты.

Дивиденды. На наш взгляд, самый важным комментарием компании являются озвученные планы в части дивидендной политики. Менеджмент предлагает скорректировать последнюю, чтобы исключить разовые «бумажные» статьи из базы для расчета дивидендов. Напоминаем, что Русгидро выплачивает 50% от своей чистой прибыли по МСФО, и если она внесла бы упомянутые поправки в свою дивидендную политику в отношении прибыли за 2016, она выплатила бы 0,078 руб. на акцию вместо более низкого показателя 0,047 руб. на акцию, которые она заплатила, исходя из отчетной чистой прибыли по МСФО. Кроме того, как видно из результатов за 1П17, компания ежеквартально проводит переоценку своего форвардного контракта с ВТБ, что также может привести к убыткам, а значит и к снижению чистой прибыли и дивидендов. В связи с этим мы приветствуем такую инициативу и с нетерпением ждем, утвердит ли ее совет директоров компании.

Выработка гидроэнергии в 1П17. Компания ожидает, что гидрология во 2П17 будет сопоставима со 2П16, а значит и объем выработки ГЭС также окажется сопоставимым. Это означает, что выработка ГЭС компании может составить 47 024 млн кВт во 2П17, а за весь 2017 — 93 833 млн кВт, что будет соответствовать росту выработки электроэнергии ГЭС на 1,2% г/г (после роста на 2,4% г/г в 1П17).

Загорская ГАЭС-2. Процесс оценки и анализа технического состояния поврежденной строящейся электростанции все еще продолжается, с некоторым отставанием от сроков. Однако менеджмент надеется принять финальное решение до конца года, особенно учитывая соответствующее распоряжение совета директоров.

Тайшетский проект. Компания проведет заседание совета директоров, посвященное ее участию в Тайшетском алюминиевом проекте в качестве партнера Русала. Русгидро раскроет ожидаемые параметры этой сделки, наряду с ключевыми условиями участия после этого заседания.

Телеконференция оказалась достаточно оптимистичной, и мы, в частности, укак мы и обсуждали. Тайшетский проект остается основной неизвестной в профиле Русгидро, но этот момент, скорее всего, будет прояснен в ближайшие несколько дней. Мы считаем, что это может вернуть акции компании на радары инвесторов, особенно после ее слабой динамики после Дня аналитика в апреле 2017.

АТОН Опубликованные финансовые результаты за 1 полугодие являются нейтральными для акций Русгидро

Опубликованные финансовые результаты за 1 полугодие являются нейтральными для акций Русгидро

Русгидро опубликовала финансовые результаты за 1П17 МСФО

Выручка составила 180,9 млрд руб. (-3,7% г/г), показатель EBITDA достиг 51,3 млрд руб. (+3,4% г/г). Чистая прибыль упала на 18% г/г до 22,1 млрд руб., преимущественно из-за убытка в размере 6,5 млрд руб., зафиксированного из-за изменения справедливой стоимости беспоставочного форварда на акции Русгидро, связанного с продажей доли Русгидро ВТБ ранее в этом году. Компания осталась в отрицательной зоне по FCF — минус 2,2 млрд руб. (против минус 2,7 млрд руб. годом ранее), отражая рост капзатрат на 8% г/г (26,4 млрд руб.), частично компенсированный сокращением выплаченных процентов до 8,1 млрд руб. Судя по 1П2016, показатель EBITDA за 2017 может составить 116 млрд руб., что на 14% выше текущего консенсус-прогноза.

Мы считаем опубликованные показатели за 1П17 НЕЙТРАЛЬНЫМИ для акций Русгидро, в то время как результаты за 2П17 будут зависеть от гидрологии, которая имеет тенденцию меняться от квартала к кварталу.

АТОН

Русгидро - факторы роста и падения акций

- Компания ждет роста EBITDA в 1,5 раза к 2025 году (до уровня примерно 180 млрд рублей) (09.01.2022)

- В 2023г. разрешено включать в тариф затраты на топливо предыдущих лет для Дальнего Востока, что увеличит выручку и EBITDA (16.10.2023)

- В 2023г. ожидаю рост выработки на +5,0%, так как идет восстановление выработки в Сибири (16.10.2023)

- Стабильно платят дивиденды с 2012 года (за 2022г. - 50% МСФО) (17.10.2023)

- Хорошая компания, на которую повесили обязательства по реанимации убыточной РАО ЭС Востока (27.06.2017)

- В июле 2020 увеличили 5-летнюю инвест программу на 171 млрд руб. До 2025 будет инвестировано 634 млрд руб, из которых 430 пойдет на Дальний Восток. (27.07.2020)

- Тарифы на электроэнергию на Дальнем Востоке в 2023г. выросли на 150%, а на тепловую энергию +116% - но для компании все равно этого не достаточно и без субсидий от государства, получается убыток (16.10.2023)

- Выработка электроэнергии в 2022г. -9,0% - из-за малой водности в водохранилищах в Сибири (16.10.2023)

- FCF отрицательный из-за высокого capexa и от этого - растет общий долг, на 30.06.2023г. = 265 млрд.руб. (16.10.2023)

Русгидро - описание компании

Русгидро — компания-оператор гидроэлектростанций РоссииПАО «Федеральная гидрогенерирующая компания — РусГидро» (ИНН 2460066195) — объединяет 61 ГЭС, 2 ГАЭС, три геотермальные станции на Камчатке, Калмыцкую ВЭС, единственную в России приливную электростанцию, а также плотины Иркутской, Братской и Усть-Илимской ГЭС. Также компания является собственником 90% акций ЗАО «Международная энергетическая корпорация», совместно с ОАО «Электрические станции» реализует проект строительства каскада Верхне-Нарынских ГЭС в Киргизии. Общая установленная мощность активов компании — 38.4 ГВт. Группа «РусГидро» за 9 месяцев 2015 года снизили выработку электроэнергии на 3.5% до 83.569 млрд кВт ч по сравнению с аналогичным периодом 2014 года.

У Русгидро торгуются ADR и GDR.

1 расписка ГДР и АДР Русгидро эквивалентна 100 акциям компании.

GDR Русгидро торгуется в Лондоне (LSE)

ADR Русгидро торгуется в США на внебиржевом рынке (OTCQX)

В 2017 в капитал Русгидро зашел банк ВТБ на 55 млрд руб, а также между Русгидро и ВТБ был заключен форвардный контракт.

Русгидро платит банку на 55 млрд ВТБ ставку R=ставка ЦБ + 1,5% — дивиденды, полученные на акции.

По истечении 5 лет, Русгидро компенсирует ВТБ потери, если акции стоят меньше 1 рубля, если акции стоят дороже 1 руб, то ВТБ возвращает эту разницу Русгидро.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций