| Число акций ао | 444 793 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 246,0 млрд |

| Выручка | 553,8 млрд |

| EBITDA | 136,4 млрд |

| Прибыль | 41,1 млрд |

| Дивиденд ао | – |

| P/E | 6,0 |

| P/S | 0,4 |

| P/BV | 0,4 |

| EV/EBITDA | 4,9 |

| Див.доход ао | 0,0% |

| Русгидро Календарь Акционеров | |

| 27/02 отчёт РСБУ за 2024 год | |

| 13/03 отчёт МСФО за 2024 год | |

| 29/04 Операционные результаты за Q1 2025 год | |

| 29/04 отчёт РСБУ за Q1 2025 года | |

| 29/05 отчёт МСФО за Q1 2025 года | |

| 24/07 Операционные результаты за 1Н. 2025 год | |

| 30/07 отчёт РСБУ за 1Н 2025 года | |

| 28/08 отчёт МСФО за 1Н 2025 года | |

| 23/10 Операционные результаты за 9 месяцев 2025 года | |

| 30/10 отчёт РСБУ за 9 месяцев 2025 года | |

| 27/11 отчёт МСФО за 9 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

Русгидро акции

-

Пишет

Пишет

t.me/RaifFocusPocus/2310

РусГидро: сокращение гидрогенерации и рост цен на уголь сказались на EBITDA

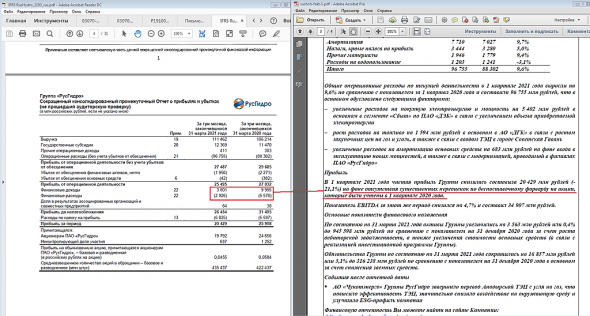

Снижение выработки ГЭС и рост цен на уголь снизили EBITDA г./г. РусГидро (ВBB-/Вaa3/BBB) вчера опубликовала финансовые результаты за 1 кв. 2021 г. по МСФО, которые выглядят нейтрально с точки зрения кредитного профиля. Несмотря на рост выручки на 5% г./г. до 124 млрд руб., EBITDA снизилась на 5% г./г. до 35 млрд руб. главным образом из-за сокращения выработки более прибыльных гидроэлектростанций (на 20% г./г.) и роста цен на уголь. Согласно данным менеджмента, в 1 кв. 2021 г. удельные расходы на уголь выросли на 23% г./г. Отчасти эти негативные явления были компенсированы ростом цен на электричество (на 11% г./г. в Европейской части России) и мощность, а также дополнительной EBITDA от Зарамагской ГЭС-1 (введенной в феврале 2020 г., дающей более 0,8 млрд руб. в месяц) и новых малых ГЭС. Кроме этого, положительное влияние имели и новые тарифы на Дальнем Востоке, которые в этом году должны добавить 1,9 млрд руб. к совокупной выручке и EBITDA. Тем не менее, на уровне чистой прибыли к падению EBITDA добавилось и снижение (на 51% г./г. до 2,4 млрд руб.) положительного эффекта от переоценки форвардных обязательств перед ВТБ. В результате она упала на 20% г./г. до 20 млрд руб.

Долговая нагрузка временно упала ниже 1,0x Чистый долг/EBITDA из-за положительного свободного денежного потока. Несмотря на это, долговая нагрузка компании снизилась до 0,85x Чистый долг/EBITDA (с 1,01x на конец прошлого кв.) за счет положительного свободного денежного потока, при этом чистый долг упал на 17% (до 100 млрд руб.). Свободный денежный поток компании остался на уровне 1 кв. 2020 г. (18 млрд руб.) из-за временного сохранения инвестиций без изменений г./г. (9,5 млрд руб.) и снижения отрицательного эффекта от оборотного капитала (-1,6 млрд руб. против -3,9 млрд руб. в 1 кв. 2020 г.). В целом по году инвестиции могут вырасти минимум на 50% до 86 млрд руб. даже с учетом ожидаемых переносов части вложений по дальневосточным проектам на следующий год. Тем не менее, даже в этом случае свободный денежный поток в этом году должен быть уже около нуля.

Даже с учетом сильного роста инвестиций в течение года долговая нагрузка останется комфортной. Дивидендные выплаты за 2020 г. компания ожидает на уровне 23 млрд руб. По нашим оценкам, даже с учетом нулевого свободного денежного потока в этом году (при капвложениях ~86 млрд руб. без НДС) после выплаты всех дивидендов долговая нагрузка вырастет к концу текущего года лишь до 1,3x Чистый долг/EBITDA. При этом сама компания в самом консервативном сценарии ожидает долговую нагрузку не выше 2x Чистый долг/EBITDA на конец этого года и не выше 2-2,5x Чистый долг/EBITDA долгосрочно с учетом инвестиций в дальневосточные проекты. Напомним, что ранее на 4 одобренных проекта на Дальнем Востоке предполагались совокупные инвестиции около 180 млрд руб. до 2025 г., однако к данным проектам могут добавиться еще 2 угольные электростанции для энергообеспечения Восточного полигона РЖД. Совокупные инвестиции пока уточняются, но компания ожидает получить гарантируемую доходность возврата инвестиций на все указанные проекты. Вероятно дополнительное обесценение активов РусГидро в будущем - Атон

Вероятно дополнительное обесценение активов РусГидро в будущем - Атон

Русгидро представила нейтральные результаты по МСФО за 1К21, продлила дивидендную политику на 6 лет

Выручка за 1К21 составила 123.8 млрд руб., показав рост на 5.2% г/г вследствие увеличения продаж мощности в рамках договоров о предоставлении мощности (ДПМ). Продажи электроэнергии выросли на 1.6% г/г, а объем реализации мощности и продаж тепла и горячей воды увеличились на 26.6% и 8.1% соответственно. Показатель EBITDA упал на 4.7% г/г вследствие роста операционных расходов (+9.6% г/г). Рентабельность EBITDA снизилась до 28% с 31% в 1К20. Сегмент гидроэнергетики обеспечил 66.9% общего результата по EBITDA, при этом рентабельность EBITDA в сегменте составила 64.5% в 1К21 (против 69.1% в 1К20), a рентабельность EBITDA на Дальнем Востоке составила 15.1% (лишь немногим ниже 15.3% в 1К20). Чистая прибыль за 1К21 снизилась на 21.1% до 20 млрд руб. из-за эффекта высокой базы — в 1К20 результаты поддержала единовременная прибыль от переоценки форвардных контрактов. Группа подтвердила намерение распределить 23.3 млрд руб. на дивиденды за 2020 с доходностью 6.4% и сообщила о планах направлять на выплату дивидендов более 20 млрд руб. в 2021-2022. Кроме того, группа объявила о продлении еще на 6 лет действующей дивидендной политики, предусматривающей направление на дивиденды 50% от чистой прибыли, но не меньше среднего уровня дивидендов, выплаченных за 3 последних года.

Результаты РусГидро за 1К21 отражают возвращение притоков в водохранилища к нормальным уровням, и мы оцениваем их нейтрально. В ходе телеконференции группа спрогнозировала рентабельность EBITDA на уровне 25-30%, а капзатраты оценила в диапазоне 103-123 млрд руб. на 2021. Ложкой дегтя стало сообщение о продлении дивидендной политики в действующей редакции, что свидетельствует о вероятности дополнительного обесценения активов в будущем. Однако масштабы потенциального обесценения, по нашим ожиданиям, не должны быть значительными, а потому мы считаем новость нейтральной.

Атон

Авто-репост. Читать в блоге >>>

Вышли финансовые результаты Русгидро за 1 квартал 2021 года по МСФО.

По сравнению с 1 кварталом 2020 года:

1. Выручка выросла на 5.2%.

2. EBITDA упала на 4.7%.

3. Чистая прибыль упала на 21.1%.

Слабый отчет вышел у Русгидро. По итогам прошлого года Русгидро выдала просто потрясающий отчет по МСФО: свободный денежный поток

вырос в 45 раз, чистая прибыль выросла в 70 раз. Такие результаты можно объяснить эффектом низкой базы и вводом в эксплуатацию новых

электростанций (Зарамагской ГЭС-1, Верхнебалкарской МГЭС, Усть-Джегутинской МГЭС).

В этом году компании будет трудно поддерживать уровень прибыли на достигнутом значении. Тем не менее, как по ликвидности,

так и по фундаментальным показателям Русгидро одна из лучших бумаг в секторе электрогенерации, так что ее вполне можно включить

в свой портфель.

AlexChi,

не соглашусь со столь грубыми прогнозами.

Прибыль за 1Q21 не дотянула до 1Q20 аккурат из-за финансовой статьи доходов. Разница с 2020 годов в 3,550 млрд. Без учета этой статьи прибыть снизилась только на 5% и это с учёт низкой водности в 1Q21. Высокий показатель финансовых доходов 1Q20 обусловлен влиянием форвордного контракта с ВТБ — так как за 1Q20 цена акции выросла с 0,56 коппек до 0,7493.

Если акция до конца 2021 года подрастет, скажем до 1 рубля, то ЧП будет сопоставима с 2020 годом. Учитывая, что списаний за 2021 год не предполагается итоговая ЧП может составить 70 млрд.

Аминь…

По-этому акция не просто может, а должна вырасти до 1 рубля!

Zlatozar, Причем, водность действительно сильно упала, но цены отпуска энергии гораздо выше(в презентации указаны), чем и сневилировалось падение водности

Булат,

да. Я это понимаю.

При том, что в июле будет плановая индексация э/э на «инфляция -».

Такой сильной разницы в водности в последующие кварталы думаю не стоит ожидать.

Вышли финансовые результаты Русгидро за 1 квартал 2021 года по МСФО.

По сравнению с 1 кварталом 2020 года:

1. Выручка выросла на 5.2%.

2. EBITDA упала на 4.7%.

3. Чистая прибыль упала на 21.1%.

Слабый отчет вышел у Русгидро. По итогам прошлого года Русгидро выдала просто потрясающий отчет по МСФО: свободный денежный поток

вырос в 45 раз, чистая прибыль выросла в 70 раз. Такие результаты можно объяснить эффектом низкой базы и вводом в эксплуатацию новых

электростанций (Зарамагской ГЭС-1, Верхнебалкарской МГЭС, Усть-Джегутинской МГЭС).

В этом году компании будет трудно поддерживать уровень прибыли на достигнутом значении. Тем не менее, как по ликвидности,

так и по фундаментальным показателям Русгидро одна из лучших бумаг в секторе электрогенерации, так что ее вполне можно включить

в свой портфель.

AlexChi,

не соглашусь со столь грубыми прогнозами.

Прибыль за 1Q21 не дотянула до 1Q20 аккурат из-за финансовой статьи доходов. Разница с 2020 годов в 3,550 млрд. Без учета этой статьи прибыть снизилась только на 5% и это с учёт низкой водности в 1Q21. Высокий показатель финансовых доходов 1Q20 обусловлен влиянием форвордного контракта с ВТБ — так как за 1Q20 цена акции выросла с 0,56 коппек до 0,7493.

Если акция до конца 2021 года подрастет, скажем до 1 рубля, то ЧП будет сопоставима с 2020 годом. Учитывая, что списаний за 2021 год не предполагается итоговая ЧП может составить 70 млрд.

Аминь…

По-этому акция не просто может, а должна вырасти до 1 рубля!

Zlatozar, Причем, водность действительно сильно упала, но цены отпуска энергии гораздо выше(в презентации указаны), чем и сневилировалось падение водности

Вышли финансовые результаты Русгидро за 1 квартал 2021 года по МСФО.

По сравнению с 1 кварталом 2020 года:

1. Выручка выросла на 5.2%.

2. EBITDA упала на 4.7%.

3. Чистая прибыль упала на 21.1%.

Слабый отчет вышел у Русгидро. По итогам прошлого года Русгидро выдала просто потрясающий отчет по МСФО: свободный денежный поток

вырос в 45 раз, чистая прибыль выросла в 70 раз. Такие результаты можно объяснить эффектом низкой базы и вводом в эксплуатацию новых

электростанций (Зарамагской ГЭС-1, Верхнебалкарской МГЭС, Усть-Джегутинской МГЭС).

В этом году компании будет трудно поддерживать уровень прибыли на достигнутом значении. Тем не менее, как по ликвидности,

так и по фундаментальным показателям Русгидро одна из лучших бумаг в секторе электрогенерации, так что ее вполне можно включить

в свой портфель.

AlexChi,

не соглашусь со столь грубыми прогнозами.

Прибыль за 1Q21 не дотянула до 1Q20 аккурат из-за финансовой статьи доходов. Разница с 2020 годов в 3,550 млрд. Без учета этой статьи прибыть снизилась только на 5% и это с учёт низкой водности в 1Q21. Высокий показатель финансовых доходов 1Q20 обусловлен влиянием форвордного контракта с ВТБ — так как за 1Q20 цена акции выросла с 0,56 коппек до 0,7493.

Если акция до конца 2021 года подрастет, скажем до 1 рубля, то ЧП будет сопоставима с 2020 годом. Учитывая, что списаний за 2021 год не предполагается итоговая ЧП может составить 70 млрд.

Аминь…

По-этому акция не просто может, а должна вырасти до 1 рубля! Вышли финансовые результаты Русгидро за 1 квартал 2021 года по МСФО.

Вышли финансовые результаты Русгидро за 1 квартал 2021 года по МСФО.

По сравнению с 1 кварталом 2020 года:

1. Выручка выросла на 5.2%.

2. EBITDA упала на 4.7%.

3. Чистая прибыль упала на 21.1%.

Слабый отчет вышел у Русгидро. По итогам прошлого года Русгидро выдала просто потрясающий отчет по МСФО: свободный денежный поток

вырос в 45 раз, чистая прибыль выросла в 70 раз. Такие результаты можно объяснить эффектом низкой базы и вводом в эксплуатацию новых

электростанций (Зарамагской ГЭС-1, Верхнебалкарской МГЭС, Усть-Джегутинской МГЭС).

В этом году компании будет трудно поддерживать уровень прибыли на достигнутом значении. Тем не менее, как по ликвидности,

так и по фундаментальным показателям Русгидро одна из лучших бумаг в секторе электрогенерации, так что ее вполне можно включить

в свой портфель.

Zlatozar, нервные клетки нужно беречь, подождите немного и всё у вас вырастет.

HeavyMetal,

не волнуйся за мои клетки!

И за размеры моих причиндалов, если ты об этом.

Zlatozar, нет, я про рост Русгидро, терпение очень полезно на фондовом рынке, например у меня пакет ММК был одно время прилично убыточным, но вот я дождался и он стал хорошо прибыльным.

HeavyMetal,

от куда ты знаешь, сколько я уже сижу в акции?

Я не спекулянт и сижу акции в среднем по году.

Не надо рассказывать про терпение.

Zlatozar, тогда какой смысл нервничать? За месяц пять зубьев на графике, мес. назад курс был прекрасный.

Zlatozar, нервные клетки нужно беречь, подождите немного и всё у вас вырастет.

HeavyMetal,

не волнуйся за мои клетки!

И за размеры моих причиндалов, если ты об этом.

Zlatozar, нет, я про рост Русгидро, терпение очень полезно на фондовом рынке, например у меня пакет ММК был одно время прилично убыточным, но вот я дождался и он стал хорошо прибыльным.

HeavyMetal,

от куда ты знаешь, сколько я уже сижу в акции?

Я не спекулянт и сижу акции в среднем по году.

Не надо рассказывать про терпение.

Zlatozar, нервные клетки нужно беречь, подождите немного и всё у вас вырастет.

HeavyMetal,

не волнуйся за мои клетки!

И за размеры моих причиндалов, если ты об этом.

Zlatozar, нет, я про рост Русгидро, терпение очень полезно на фондовом рынке, например у меня пакет ММК был одно время прилично убыточным, но вот я дождался и он стал хорошо прибыльным.

Вышел отчет Русгидро за 1 квартал 2021. Подробно рассматривать финансовые показатели, на мой взгляд, у этой компании не имеет смысла, держателям надо просто «верить» в следующие события:

— окончание списаний;

— создание 3 ценовой зоны на дальнем востоке;

— разгона в индекс MSCI Russia (топливо для этого есть, ВСМПО Ависма продали пакет ниже 5%, ушли от раскрытия) — но висит форвард с ВТБ (этим парням не понравится цена выше 1 рубля);

— проникновения моды на ESG инвестирование (ГЭС один из самых чистых видов генерации энергии).

А сколько ждать спросите вы? Можно ждать очень долго, дивиденды в 5% будут согревать душу. В энергетике есть активы поинтереснее, на мой взгляд.

Олег Кузьмичев,

electricalnet.ru/blog/irkutskenergo-ne-planiruet-vyplachivat-dividendy-po-itogam-2020-goda

«Иркутскэнерго» не планирует выплачивать дивиденды по итогам 2020 года

Посмотрел отчетность и презентацию, в целом сложилось мнение, что компания фундаментально крепкая, но преследует совершенно другие цели, нежели увеличение благосостояния миноритарных акционеров.

Дилетант, назовёте мне хотя бы одну голубую фишку, которая пеклась бы о благосостоянии миноров? Им просто перепадает с праздничного стола ключевых держателей, а где бал правят топы, там вообще всем хрен на рыло, а не дивики.

Прибыль хуже 1Q2020 из-за отсутствия роста стоимости акции.

Прибыль хуже 1Q2020 из-за отсутствия роста стоимости акции.

То есть проблем нет никаких, даже при меньшей водности.

То есть спекули, не дающие расти акции, кричащие, что компания шлак, сами являются причиной уменьшения прибыли.

С**ки!!! Я говорил, что эту пида**сню нужно уничтожить!!! С*чье отродье!

Выручка «РусГидро» по МСФО за 3 мес. 2021 г увеличилась на 4,9% до 111,5 млрд. против 106,2 млрд. годом ранее. Рост выручки в основном обусловлен увеличением продаж мощности в рамках договоров о предоставлении мощности (ДПМ), а также электрической и тепловой энергии

Выручка «РусГидро» по МСФО за 3 мес. 2021 г увеличилась на 4,9% до 111,5 млрд. против 106,2 млрд. годом ранее. Рост выручки в основном обусловлен увеличением продаж мощности в рамках договоров о предоставлении мощности (ДПМ), а также электрической и тепловой энергии

• 34 907 млн рублей – EBITDA (-4,7%)

• 28,2% – рентабельность по EBITDA (-2,9 п.п. к 1 кв 2020 г., + 0,2 п.п. к 2020 г.)

• 3,1% – снижение условно-управляемых операционных расходов 1 к 1 кв 2020 года

• 20 429 млн рублей – чистая прибыль Группы (-21,1%)

• 0,84x – соотношение чистого финансового долга 2 к EBITDA (0,99x в 2020 г.)

• 945,6 млрд рублей — активы группы (+ 0,4%)

• 316,2 млрд руб — обязательства (- 5,1%).

Основными факторами, повлиявшими на выработку РусГидро, стали нормализация притоков в основные водохранилища выше среднемноголетних значений, но ниже значений прошлого года, рост электропотребления в ДФО на 6,1%, а также рост отпуска тепла ТЭС и котельными в ДФО из-за погодного фактора.

РусГидро опубликовал финансовый отчет по МСФО за 1 квартал 2021 года

РусГидро опубликовал финансовый отчет по МСФО за 1 квартал 2021 года

Чистая прибыль сократилась на 21,1% и составила 20,4 млрд рублей.

Прибыль уменьшилась с 24,66 млрд рублей годом ранее до 19,79 млрд рублей.

Выручка составила за три месяца с окончанием 31 марта 2021 года, 123,8 млрд рублей, что на 5,2% выше аналогичного периода прошлого года.

EBITDA сократилась на 4,7% г/г и оказалась на уровне 34,9 млрд рублей.

Посмотрел отчетность и презентацию, в целом сложилось мнение, что компания фундаментально крепкая, но преследует совершенно другие цели, нежели увеличение благосостояния миноритарных акционеров. Задача раскрытия стоимости не стоит на повестке дня.

Относительно тех денежных потоков, которые Русгидро генерирует, оценка не выглядит высокой. За 1 кв FCF составил 21,8 млрд, это почти 6% доходности к текущей капитализации. Понятно, что сезонность, но по итогам прошлого года отношение FCF к капитализации было больше 11%. Но дивиденды платят существенно меньше FCF, в этом году рекордная выплата в размере 23,3 млрд, однако доходность всего 6,6% грязными. Разницу между FCF и дивидендами менеджмент отправил на депозиты под 4,5%.

Результаты за 1 кв 2021 хорошие, но в силу традиционных списаний в 4 кв прогнозировать итоговый размер чистой прибыли затруднительно. С учетом возросшего в два раза CAPEX (на 2021 г. они запланировали 123,9 млрд, в 2020 г. на приобретение ОС направили всего 58 млрд) я думаю, менеджмент воспользуется инструментом списаний, чтобы оставить часть прибыли в компании.

Указанный менеджментом ориентир по дивидендам в размере 20 млрд дает 5,7% доходности. По сути, ОФЗ, но с опционом на рост капитализации, если приоритеты государства сменятся.

По текущим ценам не выглядит интересной инвестиционной идеей.

Дилетант, я в бухгалтерии не силен, у меня трояк был и к тому же давно, но разве приобретение ОС и списание ОС после ввода в эксплуатацию, не по разному учитываются в БУ. судя по движению бумаги, инсайдеры все-таки наверное что-то знают. но молчат. гады. биткоин им в штаны.

pyramid_mmm, вы правы. Списание в ОФР, покупка — в ОДДС.

Списали ОС, как следствие, занизили чистую прибыль и не выплатили дивы, но операционный денежный поток не изменился, т.к. списание ОС — неденежная операция.

Нарисовать убыток от обесценения не составляет труда. Они при тестировании на обесценение используют DCF. Чуть подкрутить ставку роста в постпрогнозном периоде или ставку дисконтирования, вот и ценность использования меньше балансовой стоимости. Убыток, занижение ЧП, высвободившиеся средства на депозит.

Дилетант, это уже статья, причем уголовная.

Посмотрел отчетность и презентацию, в целом сложилось мнение, что компания фундаментально крепкая, но преследует совершенно другие цели, нежели увеличение благосостояния миноритарных акционеров. Задача раскрытия стоимости не стоит на повестке дня.

Относительно тех денежных потоков, которые Русгидро генерирует, оценка не выглядит высокой. За 1 кв FCF составил 21,8 млрд, это почти 6% доходности к текущей капитализации. Понятно, что сезонность, но по итогам прошлого года отношение FCF к капитализации было больше 11%. Но дивиденды платят существенно меньше FCF, в этом году рекордная выплата в размере 23,3 млрд, однако доходность всего 6,6% грязными. Разницу между FCF и дивидендами менеджмент отправил на депозиты под 4,5%.

Результаты за 1 кв 2021 хорошие, но в силу традиционных списаний в 4 кв прогнозировать итоговый размер чистой прибыли затруднительно. С учетом возросшего в два раза CAPEX (на 2021 г. они запланировали 123,9 млрд, в 2020 г. на приобретение ОС направили всего 58 млрд) я думаю, менеджмент воспользуется инструментом списаний, чтобы оставить часть прибыли в компании.

Указанный менеджментом ориентир по дивидендам в размере 20 млрд дает 5,7% доходности. По сути, ОФЗ, но с опционом на рост капитализации, если приоритеты государства сменятся.

По текущим ценам не выглядит интересной инвестиционной идеей.

Дилетант, я в бухгалтерии не силен, у меня трояк был и к тому же давно, но разве приобретение ОС и списание ОС после ввода в эксплуатацию, не по разному учитываются в БУ. судя по движению бумаги, инсайдеры все-таки наверное что-то знают. но молчат. гады. биткоин им в штаны.

pyramid_mmm, вы правы. Списание в ОФР, покупка — в ОДДС.

Списали ОС, как следствие, занизили чистую прибыль и не выплатили дивы, но операционный денежный поток не изменился, т.к. списание ОС — неденежная операция.

Нарисовать убыток от обесценения не составляет труда. Они при тестировании на обесценение используют DCF. Чуть подкрутить ставку роста в постпрогнозном периоде или ставку дисконтирования, вот и ценность использования меньше балансовой стоимости. Убыток, занижение ЧП, высвободившиеся средства на депозит.

Дилетант, денежный поток уменьшился при покупке этого ОС сразу, так что 1:1.))

Посмотрел отчетность и презентацию, в целом сложилось мнение, что компания фундаментально крепкая, но преследует совершенно другие цели, нежели увеличение благосостояния миноритарных акционеров. Задача раскрытия стоимости не стоит на повестке дня.

Относительно тех денежных потоков, которые Русгидро генерирует, оценка не выглядит высокой. За 1 кв FCF составил 21,8 млрд, это почти 6% доходности к текущей капитализации. Понятно, что сезонность, но по итогам прошлого года отношение FCF к капитализации было больше 11%. Но дивиденды платят существенно меньше FCF, в этом году рекордная выплата в размере 23,3 млрд, однако доходность всего 6,6% грязными. Разницу между FCF и дивидендами менеджмент отправил на депозиты под 4,5%.

Результаты за 1 кв 2021 хорошие, но в силу традиционных списаний в 4 кв прогнозировать итоговый размер чистой прибыли затруднительно. С учетом возросшего в два раза CAPEX (на 2021 г. они запланировали 123,9 млрд, в 2020 г. на приобретение ОС направили всего 58 млрд) я думаю, менеджмент воспользуется инструментом списаний, чтобы оставить часть прибыли в компании.

Указанный менеджментом ориентир по дивидендам в размере 20 млрд дает 5,7% доходности. По сути, ОФЗ, но с опционом на рост капитализации, если приоритеты государства сменятся.

По текущим ценам не выглядит интересной инвестиционной идеей.

Дилетант, я в бухгалтерии не силен, у меня трояк был и к тому же давно, но разве приобретение ОС и списание ОС после ввода в эксплуатацию, не по разному учитываются в БУ. судя по движению бумаги, инсайдеры все-таки наверное что-то знают. но молчат. гады. биткоин им в штаны.

pyramid_mmm, вы правы. Списание в ОФР, покупка — в ОДДС.

Списали ОС, как следствие, занизили чистую прибыль и не выплатили дивы, но операционный денежный поток не изменился, т.к. списание ОС — неденежная операция.

Нарисовать убыток от обесценения не составляет труда. Они при тестировании на обесценение используют DCF. Чуть подкрутить ставку роста в постпрогнозном периоде или ставку дисконтирования, вот и ценность использования меньше балансовой стоимости. Убыток, занижение ЧП, высвободившиеся средства на депозит.

Посмотрел отчетность и презентацию, в целом сложилось мнение, что компания фундаментально крепкая, но преследует совершенно другие цели, нежели увеличение благосостояния миноритарных акционеров. Задача раскрытия стоимости не стоит на повестке дня.

Относительно тех денежных потоков, которые Русгидро генерирует, оценка не выглядит высокой. За 1 кв FCF составил 21,8 млрд, это почти 6% доходности к текущей капитализации. Понятно, что сезонность, но по итогам прошлого года отношение FCF к капитализации было больше 11%. Но дивиденды платят существенно меньше FCF, в этом году рекордная выплата в размере 23,3 млрд, однако доходность всего 6,6% грязными. Разницу между FCF и дивидендами менеджмент отправил на депозиты под 4,5%.

Результаты за 1 кв 2021 хорошие, но в силу традиционных списаний в 4 кв прогнозировать итоговый размер чистой прибыли затруднительно. С учетом возросшего в два раза CAPEX (на 2021 г. они запланировали 123,9 млрд, в 2020 г. на приобретение ОС направили всего 58 млрд) я думаю, менеджмент воспользуется инструментом списаний, чтобы оставить часть прибыли в компании.

Указанный менеджментом ориентир по дивидендам в размере 20 млрд дает 5,7% доходности. По сути, ОФЗ, но с опционом на рост капитализации, если приоритеты государства сменятся.

По текущим ценам не выглядит интересной инвестиционной идеей.

Дилетант, я в бухгалтерии не силен, у меня трояк был и к тому же давно, но разве приобретение ОС и списание ОС после ввода в эксплуатацию, не по разному учитываются в БУ. судя по движению бумаги, инсайдеры все-таки наверное что-то знают. но молчат. гады. биткоин им в штаны.

Вышел отчет Русгидро за 1 квартал 2021. Подробно рассматривать финансовые показатели, на мой взгляд, у этой компании не имеет смысла, держателям надо просто «верить» в следующие события:

— окончание списаний;

— создание 3 ценовой зоны на дальнем востоке;

— разгона в индекс MSCI Russia (топливо для этого есть, ВСМПО Ависма продали пакет ниже 5%, ушли от раскрытия) — но висит форвард с ВТБ (этим парням не понравится цена выше 1 рубля);

— проникновения моды на ESG инвестирование (ГЭС один из самых чистых видов генерации энергии).

А сколько ждать спросите вы? Можно ждать очень долго, дивиденды в 5% будут согревать душу. В энергетике есть активы поинтереснее, на мой взгляд.

Олег Кузьмичев,

ну купи Энел...)))))

И будет тебе счастье)))

Или ТГК-14, где объявили 0 дивиденды

Или ИнтерРао)))))

Посмотрел отчетность и презентацию, в целом сложилось мнение, что компания фундаментально крепкая, но преследует совершенно другие цели, нежели увеличение благосостояния миноритарных акционеров. Задача раскрытия стоимости не стоит на повестке дня.

Относительно тех денежных потоков, которые Русгидро генерирует, оценка не выглядит высокой. За 1 кв FCF составил 21,8 млрд, это почти 6% доходности к текущей капитализации. Понятно, что сезонность, но по итогам прошлого года отношение FCF к капитализации было больше 11%. Но дивиденды платят существенно меньше FCF, в этом году рекордная выплата в размере 23,3 млрд, однако доходность всего 6,6% грязными. Разницу между FCF и дивидендами менеджмент отправил на депозиты под 4,5%.

Результаты за 1 кв 2021 хорошие, но в силу традиционных списаний в 4 кв прогнозировать итоговый размер чистой прибыли затруднительно. С учетом возросшего в два раза CAPEX (на 2021 г. они запланировали 123,9 млрд, в 2020 г. на приобретение ОС направили всего 58 млрд) я думаю, менеджмент воспользуется инструментом списаний, чтобы оставить часть прибыли в компании.

Указанный менеджментом ориентир по дивидендам в размере 20 млрд дает 5,7% доходности. По сути, ОФЗ, но с опционом на рост капитализации, если приоритеты государства сменятся.

По текущим ценам не выглядит интересной инвестиционной идеей.

Дилетант,

очнись, братка!!

Какие списания??? Ты в коматозе что ли прибываешь?

Где они увеличили CAPEX в 2 раза? Открой инвест-план и посмотри какой объем они закладывали!

Не позорься, дилетант!

Zlatozar, как бы все из материалов Русгидро. Если поясните, буду премного благодарен

Дилетант,

ну так и где в два раза?????

Ты чего грибов объелся??

Братан, ты чего))))))?? Не позорься!!! Вышел отчет Русгидро за 1 квартал 2021. Подробно рассматривать финансовые показатели, на мой взгляд, у этой компании не имеет смысла, держателям надо просто «верить» в следующие события:

Вышел отчет Русгидро за 1 квартал 2021. Подробно рассматривать финансовые показатели, на мой взгляд, у этой компании не имеет смысла, держателям надо просто «верить» в следующие события:

— окончание списаний;

— создание 3 ценовой зоны на дальнем востоке;

— разгона в индекс MSCI Russia (топливо для этого есть, ВСМПО Ависма продали пакет ниже 5%, ушли от раскрытия) — но висит форвард с ВТБ (этим парням не понравится цена выше 1 рубля);

— проникновения моды на ESG инвестирование (ГЭС один из самых чистых видов генерации энергии).

А сколько ждать спросите вы? Можно ждать очень долго, дивиденды в 5% будут согревать душу. В энергетике есть активы поинтереснее, на мой взгляд.

Русгидро - факторы роста и падения акций

- Компания ждет роста EBITDA в 1,5 раза к 2025 году (до уровня примерно 180 млрд рублей) (09.01.2022)

- В 2023г. разрешено включать в тариф затраты на топливо предыдущих лет для Дальнего Востока, что увеличит выручку и EBITDA (16.10.2023)

- В 2023г. ожидаю рост выработки на +5,0%, так как идет восстановление выработки в Сибири (16.10.2023)

- Стабильно платят дивиденды с 2012 года (за 2022г. - 50% МСФО) (17.10.2023)

- Хорошая компания, на которую повесили обязательства по реанимации убыточной РАО ЭС Востока (27.06.2017)

- В июле 2020 увеличили 5-летнюю инвест программу на 171 млрд руб. До 2025 будет инвестировано 634 млрд руб, из которых 430 пойдет на Дальний Восток. (27.07.2020)

- Тарифы на электроэнергию на Дальнем Востоке в 2023г. выросли на 150%, а на тепловую энергию +116% - но для компании все равно этого не достаточно и без субсидий от государства, получается убыток (16.10.2023)

- Выработка электроэнергии в 2022г. -9,0% - из-за малой водности в водохранилищах в Сибири (16.10.2023)

- FCF отрицательный из-за высокого capexa и от этого - растет общий долг, на 30.06.2023г. = 265 млрд.руб. (16.10.2023)

Русгидро - описание компании

Русгидро — компания-оператор гидроэлектростанций РоссииПАО «Федеральная гидрогенерирующая компания — РусГидро» (ИНН 2460066195) — объединяет 61 ГЭС, 2 ГАЭС, три геотермальные станции на Камчатке, Калмыцкую ВЭС, единственную в России приливную электростанцию, а также плотины Иркутской, Братской и Усть-Илимской ГЭС. Также компания является собственником 90% акций ЗАО «Международная энергетическая корпорация», совместно с ОАО «Электрические станции» реализует проект строительства каскада Верхне-Нарынских ГЭС в Киргизии. Общая установленная мощность активов компании — 38.4 ГВт. Группа «РусГидро» за 9 месяцев 2015 года снизили выработку электроэнергии на 3.5% до 83.569 млрд кВт ч по сравнению с аналогичным периодом 2014 года.

У Русгидро торгуются ADR и GDR.

1 расписка ГДР и АДР Русгидро эквивалентна 100 акциям компании.

GDR Русгидро торгуется в Лондоне (LSE)

ADR Русгидро торгуется в США на внебиржевом рынке (OTCQX)

В 2017 в капитал Русгидро зашел банк ВТБ на 55 млрд руб, а также между Русгидро и ВТБ был заключен форвардный контракт.

Русгидро платит банку на 55 млрд ВТБ ставку R=ставка ЦБ + 1,5% — дивиденды, полученные на акции.

По истечении 5 лет, Русгидро компенсирует ВТБ потери, если акции стоят меньше 1 рубля, если акции стоят дороже 1 руб, то ВТБ возвращает эту разницу Русгидро.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций