| Число акций ао | 444 793 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 253,2 млрд |

| Выручка | 532,6 млрд |

| EBITDA | 128,4 млрд |

| Прибыль | 53,2 млрд |

| Дивиденд ао | – |

| P/E | 4,8 |

| P/S | 0,5 |

| P/BV | 0,4 |

| EV/EBITDA | 4,8 |

| Див.доход ао | 0,0% |

| Русгидро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

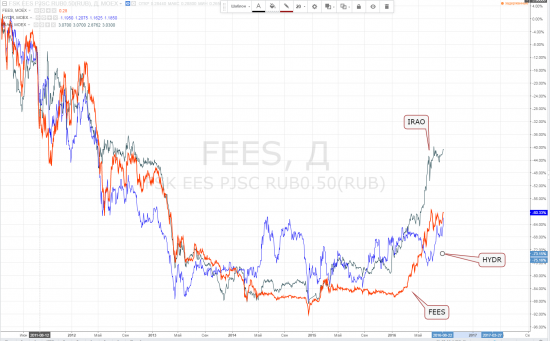

Русгидро акции

-

Ренессанс-Капитал повысил оценку по акциям Русгидро:

Ренессанс-Капитал повысил оценку по акциям Русгидро:Мы стали оптимистичнее смотреть на перспективы «РусГидро» из-за заявленного сокращения капитальных расходов, повышения коэффициента дивидендных выплат до 50% и ожидаемого к 2018 году увеличения EBITDA на 50%. В результате мы повышаем рекомендацию по акциям «РусГидро» с «продавать» до «покупать», а целевую цену – с 0,33 руб. до 0,85 руб. за акцию. Целевая цена GDR составляет $1,31. Тем не менее мы осторожны в оценке потенциала к росту котировок «РусГидро», поскольку это зависит от того, сможет ли менеджмент достичь поставленных целей.

Чтобы определить, кто выкупит допэмиссию РусГидро, компания может организовать конкурс, что, в свою очередь, показало бы прозрачность процедуры. Среди банков это могут быть ВТБ и Сбербанк. ВТБ рассчитывает на конвертацию акций в облигации, если капитализация HYDR не будет расти. Но это будет кабала для последней. (Ведомости)

Чтобы определить, кто выкупит допэмиссию РусГидро, компания может организовать конкурс, что, в свою очередь, показало бы прозрачность процедуры. Среди банков это могут быть ВТБ и Сбербанк. ВТБ рассчитывает на конвертацию акций в облигации, если капитализация HYDR не будет расти. Но это будет кабала для последней. (Ведомости) Велес-Капитал:

Велес-Капитал:Мы понизили рекомендацию по обыкновенным акциям "РусГидро" с «покупать» до «держать» в связи с достижением котировками нашей целевой цены (0,6931 руб.). С момента нашей последней рекомендации акции компании выросли на 18,7%, а с учетом выплаченных дивидендов (0,038863 руб.) полная доходность составила 25,2%. В текущих котировках отражено восстановление выработки э/э ГЭС компании, которое наблюдалось в 1 кв. и 2 кв. 2016 г. Мы считаем, что ближайшим драйвером для котировок «РусГидро» станет запланированная на этот год допэмиссия для рефинансирования долга «РАО ЭС Востока» и ее параметры.

Атон:

Атон:"РусГидро", "РУСАЛ", ВЭБ и правительство в настоящий момент обсуждают возможный вариант участия «РусГидро» в проекте Тайшетского алюминиевого завода с долей 50%, сообщают СМИ. В обмен на долю компании придется подписать долгосрочные контракты на поставку электроэнергии и мощности с некоторыми дисконтами к рыночной цене. Общий дисконт, эквивалентный 50% в Тайшетском проекте, может составить 420 млн долл. «РУСАЛу» необходимо 700 млн долл. для завершения Тайшета, в который уже инвестировано 776 млн долл.

Мы считаем эту новость НЕГАТИВНОЙ для «РусГидро», чья рентабельность может упасть после предоставления таких дисконтов, в то время как выгода от участия в Тайшетском проекте не очевидна. Кроме зависимости от цикличных и крайне волатильных цен на алюминий, компания будет нести риск, связанный с завершением этого проекта. Кроме того, у «РусГидро» уже есть опыт в алюминиевом бизнесе через проект БЭМО (50/50 с «РУСАЛом»), в котором почти завершено строительство Богучанской ГЭС, в то время как Богучанский алюминиевый завод строится гораздо медленнее и сильно отстает от строительства ГЭС. Стоит добавить, что это всего лишь предложение, а окончательное решение пока не принято.

РусГидро — ожидает роста дивидендной доходности в этом году:

РусГидро — ожидает роста дивидендной доходности в этом году:

Первый заместитель генерального директора компании Джордж Рижинашвили заявил на ГОСА:Так же как и на данный момент по отношению к предыдущему периодудивидендная доходность растет, в последующем периоде она сохранит тенденцию к росту

(ТАСС) РусГидро — 73 млн руб после возврата от Дода могут пойти на дивиденды

РусГидро — 73 млн руб после возврата от Дода могут пойти на дивиденды

мелочь конечно, но приятно:) РусГидро пока не будет продавать пакет Интер РАО.

РусГидро пока не будет продавать пакет Интер РАО.

Глава компании Николай Шульгинов — журналистам:Пока пакет акций «Интер РАО» мы точно не рассматриваем (для продажи — прим. ред.), хотя при определенных условиях может и рассмотрим. Но сегодня мы заняты другим: надо решить вопрос с докапитализацией «РАО ЭС Востока» — это наша главная задача

За срыв сроков строительства энергоблок на Якутской ГРЭС-2 РусГидроможет заплатить штраф в размере 2,5 млрд руб. В момент согласования проектов (2012 г., директор РусГидро – Дод) документация не была полностью готова. Позже сроки перенесли на год, но опять не успевают. Во времятелеконференции в компании уточнили, что точно закончат стройку в 2017 г. (Ведомости)

За срыв сроков строительства энергоблок на Якутской ГРЭС-2 РусГидроможет заплатить штраф в размере 2,5 млрд руб. В момент согласования проектов (2012 г., директор РусГидро – Дод) документация не была полностью готова. Позже сроки перенесли на год, но опять не успевают. Во времятелеконференции в компании уточнили, что точно закончат стройку в 2017 г. (Ведомости) «РусГидро» в 2019-2034 гг. планирует погасить 73 млрд руб. задолженности.

«РусГидро» в 2019-2034 гг. планирует погасить 73 млрд руб. задолженности.

Согласно графику погашения, в 2016 году компания должна выплатить 30 млрд рублей долга, в 2017 году — 32 млрд рублей, в 2018 году — 67 млрд рублей.

www.finanz.ru/novosti/aktsii/rusgidro-v-2019-2034-gg-planiruet-pogasit-73-mlrd-rub-zadolzhennosti-1001268495

член правления компании Джордж Рижинашвили:

член правления компании Джордж Рижинашвили:

Сумма докапитализации РусГидро для решения проблем подконтрольного РАО ЭС Востока, скорее всего, составит 55 млрд руб., этого хватит для того, чтобы стабилизировать ситуацию в компанииМы думаем, что сумма будет на уровне 55 млрд руб. Этого вполне достаточно, чтобы стабилизировать финансовую ситуацию в РАО ЭС Востока

По его словам, в компании думают, что смогут финализировать сделку до конца этого года. Д.Рижинашвили не прокомментировать ориентиры по времени и корпоративным процедурам, отметив, что компания сможет предоставить информацию по этому вопросу вскоре.

Вопрос о том, кто может стать стратегическим инвестором (прежде обсуждалось участие ВТБ или Роснефтегаза), пока не решен. Ранее директор департамента Минэкономразвития Ярослав Мандрон говорил «Интерфаксу», что надо привлекать финансового инвестора.Эта история нам нравится больше, чем использование денег «Роснефтегаза». Потому что для денег РНГ есть другие, более приоритетные проекты. Обсуждался вариант базовый, что это будет финансовый инвестор, в том числе сейчас обсуждается вопрос привлечения средств ВТБ, и мы в этой логике пытаемся проект структурировать.

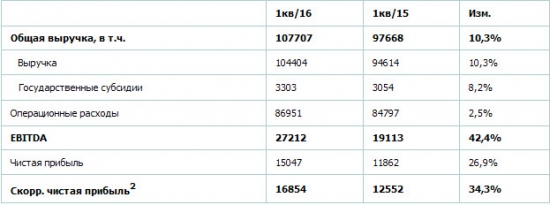

Русгидро публикует отчет за 1 кв. 2016

Русгидро публикует отчет за 1 кв. 2016

Выручка: +10% г/г до 104,404 млрд руб

EBITDA: +42% до 27,2 млрд руб

Чистая прибыль: +27% до 15,047 млрд руб

Суммарная выработка электроэнергии: +15,6% г/г до 30 776 млн кВтч.

ГЭС и ГАЭС, производство электроэнергии: +26,6% до 21 164 млн кВтч

Выработка тепловых станций (ТЭС) и геотермальных станций (ГеоЭС), расположенных на Дальнем Востоке: -3,1% до 9 613 млн кВтч.

(Пресс-релиз) Завтра Русгидро отчитается за 1 квартал по МСФО, прогноз результатов от Велес Капитал:

Завтра Русгидро отчитается за 1 квартал по МСФО, прогноз результатов от Велес Капитал:В четверг 23 июня 2016 г. РусГидро планирует опубликовать финансовые результаты по МСФО за 1 кв. 2016 г. Ранее РусГидро представило позитивные операционные результаты за 1 кв. 2016 г., отразившие существенное улучшение генерации ГЭС компании после маловодного 1 кв. 2015 г. Совокупный рост выработки э/э по итогам 1 кв. 2016 г. составил 15,6%, а без учета РАО ЭС Востока 27,6%. Компания также представила собственные финансовые результаты в соответствии с РСБУ и МСФО РАО ЭС Востока. Согласно нашей оценке, консолидированная выручка РусГидро вырастет на 8,94% до 104,37 млрд руб. В то же время мы ожидаем 42,2% роста по EBITDA до 27,18 млрд руб. Столь значительный рост по EBITDA мы прогнозируем вследствие роста маржинальной выручки от ГЭС (+14,3%) при одновременном падении себестоимости данных продаж из- за сокращения закупки э/э и мощности на собственные нужды. Также положительным фактором является опережающий рост выручки РАО ЭС Востока (+8,98%) над ростом операционных расходов (+3,9%) по причине снижения выработки э/э низкоэффективными станциями и роста тарифов. С учетом того, что динамика акций РусГидро с начала года выглядела заметно хуже сектора в целом, мы не исключаем, что публикация сильной финансовой отчетности может стать поводом для роста котировок компании.

Компания планирует избавиться от непрофильных активов на сумму в 19 млр руб. Глава компании Шульгинов:

Компания планирует избавиться от непрофильных активов на сумму в 19 млр руб. Глава компании Шульгинов:Есть у нас в планах, и на совете директоров утвердили новый перечень непрофильных активов, от которых нужно избавляться, их очень много, объем около 19 миллиардов (рублей – ред.), поэтому там тоже есть потенциальный резерв. Но, правда, не все просто идет. Есть такие активы – железные дороги, мосты, квартиры и так далее, – этим надо заниматься

Ранее было заявлено, что компания может продать 3 из 4-х своих сбытовых компаний.

Также компания снизит программу по тех. перевооружению на 50 млрд руб до 2020 г. (15 млрд руб ежегодно), но не в ущерб надежности.

Начата системная работа по повышению эффективности закупочных процедур.

(ТАСС) Из обзора Ларисы Морозовой про дивиденды Русгидро:

Из обзора Ларисы Морозовой про дивиденды Русгидро:«Русгидро» по итогам 2016 года планирует выплачивать дивиденды также в размере 50% большей прибыли — по РСБУ или МСФО, сообщил РИА Новости глава компании Николай Шульгинов в кулуарах ПМЭФ.

«Да, пока так — большая по МСФО или РСБУ», — ответил Шульгинов на вопрос о том, планируется ли по итогам 2016 года выплачивать дивиденды так же, как в 2015 году — в размере 50% от большей прибыли по РСБУ или МСФО.

По итогам 2015 года совет директоров Русгидро рекомендовал направить на дивиденды 15 миллиардов рублей, что составляет около 50% чистой прибыли по РСБУ. Предпочтительным вариантом докапитализации РусГидро остается банковское финансирование. Об этом заявил министр энергетики Новак. Схема финансирования через ВТБ тоже остается в силе. Соглашение с ВТБ предусматривает возможность участия банка в допэмиссии РусГидро на 154,7 млрд руб, с выкупом акций на 85 млрд руб. Однако акционеры до сих пор не одобрили допэмисиию. (РИА Новости)

Предпочтительным вариантом докапитализации РусГидро остается банковское финансирование. Об этом заявил министр энергетики Новак. Схема финансирования через ВТБ тоже остается в силе. Соглашение с ВТБ предусматривает возможность участия банка в допэмиссии РусГидро на 154,7 млрд руб, с выкупом акций на 85 млрд руб. Однако акционеры до сих пор не одобрили допэмисиию. (РИА Новости) Генеральный директор компании Николай Шульгинов:

Генеральный директор компании Николай Шульгинов:Мы не отрицаем возможность привлечения иностранных инвесторов путем продажи казначейского пакета акций (более 4%) для этих целей. Более подробно мы эти вопросы обсудим на площадке на Петербургском международном экономическом форуме (ПМЭФ), где мы будем встречаться с японской компанией Mitsui, чтобы обсудить формат вхождения в наш капитал с привлечением Японского банка для международного сотрудничества (Japan Bank for International Cooperation, JBIC). Но окончательное решение будет принято государством.

Группа «РусГидро» завершает принудительный выкуп акций своего дочернего дальневосточного холдинга «РАО ЭС Востока». Об этом сообщает пресс-служба «РусГидро». >>>

Группа «РусГидро» завершает принудительный выкуп акций своего дочернего дальневосточного холдинга «РАО ЭС Востока». Об этом сообщает пресс-служба «РусГидро». >>> Русгидро завершает процедуру принудительного выкупа обыкновенных и привилегированных акций РАО ЭС Востока. Приобретение Русгидро свыше 10% общего количества акций РАО ЭС Востока в рамках добровольного предложения дало компании в сумме более 95% акций. Это позволило направить требования о принудительном выкупе всех обыкновенных и привилегированных акций в течение полугода с момента истечения срока принятия добровольного предложения. (РИА Новости)

Русгидро завершает процедуру принудительного выкупа обыкновенных и привилегированных акций РАО ЭС Востока. Приобретение Русгидро свыше 10% общего количества акций РАО ЭС Востока в рамках добровольного предложения дало компании в сумме более 95% акций. Это позволило направить требования о принудительном выкупе всех обыкновенных и привилегированных акций в течение полугода с момента истечения срока принятия добровольного предложения. (РИА Новости) ПАО "РусГидро" (MOEX: HYDR) может направить полученные от 100%-ной либерализации цен для ГЭС в Сибири средства на решение проблем с энерготарифами Дальнего Востока, сообщил журналистам глава ассоциации «НП „Совет рынка“ Максим Быстров.

ПАО "РусГидро" (MOEX: HYDR) может направить полученные от 100%-ной либерализации цен для ГЭС в Сибири средства на решение проблем с энерготарифами Дальнего Востока, сообщил журналистам глава ассоциации «НП „Совет рынка“ Максим Быстров.

»Есть решение эти деньги направить на Дальний Восток тем или иным образом",- сказал он. По его словам, речь идёт о нескольких миллиардах дополнительного дохода для «РусГидро» и субсидировании разницы между экономически обоснованным и реально установленным тарифом на электроэнергию на Дальнем Востоке.

Русгидро - факторы роста и падения акций

- Компания ждет роста EBITDA в 1,5 раза к 2025 году (до уровня примерно 180 млрд рублей) (09.01.2022)

- В 2023г. разрешено включать в тариф затраты на топливо предыдущих лет для Дальнего Востока, что увеличит выручку и EBITDA (16.10.2023)

- В 2023г. ожидаю рост выработки на +5,0%, так как идет восстановление выработки в Сибири (16.10.2023)

- Стабильно платят дивиденды с 2012 года (за 2022г. - 50% МСФО) (17.10.2023)

- Хорошая компания, на которую повесили обязательства по реанимации убыточной РАО ЭС Востока (27.06.2017)

- В июле 2020 увеличили 5-летнюю инвест программу на 171 млрд руб. До 2025 будет инвестировано 634 млрд руб, из которых 430 пойдет на Дальний Восток. (27.07.2020)

- Тарифы на электроэнергию на Дальнем Востоке в 2023г. выросли на 150%, а на тепловую энергию +116% - но для компании все равно этого не достаточно и без субсидий от государства, получается убыток (16.10.2023)

- Выработка электроэнергии в 2022г. -9,0% - из-за малой водности в водохранилищах в Сибири (16.10.2023)

- FCF отрицательный из-за высокого capexa и от этого - растет общий долг, на 30.06.2023г. = 265 млрд.руб. (16.10.2023)

Русгидро - описание компании

Русгидро — компания-оператор гидроэлектростанций РоссииПАО «Федеральная гидрогенерирующая компания — РусГидро» (ИНН 2460066195) — объединяет 61 ГЭС, 2 ГАЭС, три геотермальные станции на Камчатке, Калмыцкую ВЭС, единственную в России приливную электростанцию, а также плотины Иркутской, Братской и Усть-Илимской ГЭС. Также компания является собственником 90% акций ЗАО «Международная энергетическая корпорация», совместно с ОАО «Электрические станции» реализует проект строительства каскада Верхне-Нарынских ГЭС в Киргизии. Общая установленная мощность активов компании — 38.4 ГВт. Группа «РусГидро» за 9 месяцев 2015 года снизили выработку электроэнергии на 3.5% до 83.569 млрд кВт ч по сравнению с аналогичным периодом 2014 года.

У Русгидро торгуются ADR и GDR.

1 расписка ГДР и АДР Русгидро эквивалентна 100 акциям компании.

GDR Русгидро торгуется в Лондоне (LSE)

ADR Русгидро торгуется в США на внебиржевом рынке (OTCQX)

В 2017 в капитал Русгидро зашел банк ВТБ на 55 млрд руб, а также между Русгидро и ВТБ был заключен форвардный контракт.

Русгидро платит банку на 55 млрд ВТБ ставку R=ставка ЦБ + 1,5% — дивиденды, полученные на акции.

По истечении 5 лет, Русгидро компенсирует ВТБ потери, если акции стоят меньше 1 рубля, если акции стоят дороже 1 руб, то ВТБ возвращает эту разницу Русгидро.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций