«Интер РАО» планирует направить на инвестиции в 2018 году 25 млрд рублей, сообщила компания во время конференции по итогам отчетности.

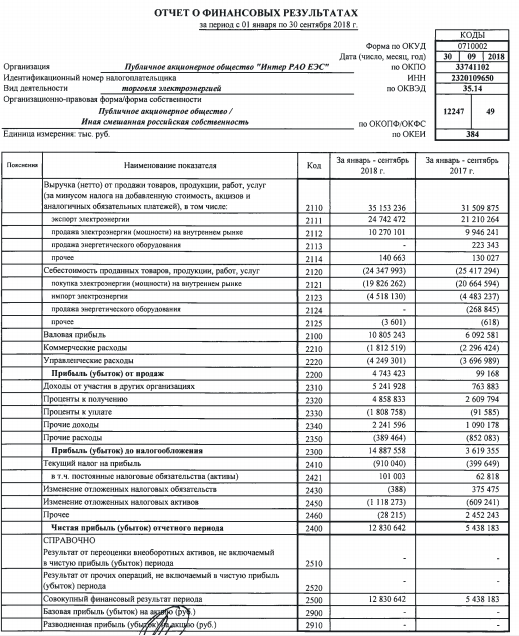

Чистая прибыль Группы «Интер РАО» за 9 месяцев 2018 года по МСФО выросла на 34% и составила 55,687 млрд руб. В 3 квартале прибыль выросла в 1,6 раза – до 17,39 млрд рублей.

Результаты за 3К и 9М18 оказались сильнее как наших ожиданий, так и консенсус-прогноза. Выручка компании выросла на 10,8% г/г, EBITDA – на 28,6%, чистая прибыль – на 34,4%. На результаты положительно повлиял ввод новых ДПМ блоков, а также Калининградских станций. Это помогло компенсировать спад выработки на 1% г/г и снижение цен РСВ в 1 ценовой зоне. Уверенный рост показали как сбытовой сегмент за счет роста отпускных цен и расширения регионов присутствия, так и Трейдинг – несмотря на снижение экспорта в натуральном выражении, на руку компании сыграло ослабление национальной валюты.

По итогам финансовых результатов был проведен конференц-звонок. Из основных моментов, освещенных на нем, выделим следующие:

читать дальше на смартлабе

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций