| Число акций ао | 42 218 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 24,0 млрд |

| Выручка | 138,2 млрд |

| EBITDA | 31,2 млрд |

| Прибыль | 6,6 млрд |

| Дивиденд ао | – |

| P/E | 3,7 |

| P/S | 0,2 |

| P/BV | 0,4 |

| EV/EBITDA | 1,9 |

| Див.доход ао | 0,0% |

| Россети Центр Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети Центр акции

-

Сегодня идёт коррекция после роста на новостях о возможной консолидации сетевых активов

Сегодня идёт коррекция после роста на новостях о возможной консолидации сетевых активов

«Россети» вооружились беспилотниками. Компания начнет их применять для мониторинга ЛЭП

«Россети» вооружились беспилотниками. Компания начнет их применять для мониторинга ЛЭП

Закупленный компанией «Россети-центр» комплекс включает в себя мультикоптер, многофункциональные зарядные станции и программное обеспечение. Материальную часть поставляет концерн «Вега», входящий в холдинг «Росэлектроника» («Ростех»), ПО – концерн «Автоматика». Эксплуатация комплекса начнется в Липецкой области в ближайшее время, рассказали «Ведомостям» в «Россетях», где рассчитывают, что мониторинг с беспилотника позволит собирать и анализировать данные о состоянии сетей и снижать аварийность ЛЭП.

www.vedomosti.ru/technology/articles/2021/02/01/856266-rosseti-bespilotnikami

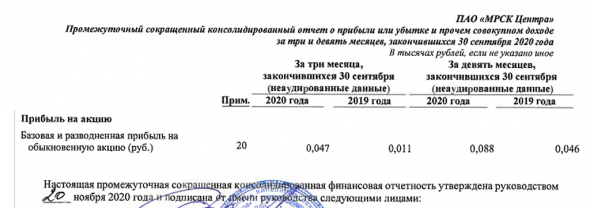

Друзья, может кто-нибудь объяснить почему большинство сайтов типа доход ру и инвестминт изменили див доходность в сторону уменьшения за 20 г (пишут порядка 5-6%) Хотя если смотреть на отчетность по итогам 9 мес разводненка на акцию больше 8 коп, делим на 2 (50% от МСФО), на число акций и получаем порядка 12% от текущей цены; в 4 кв планируется большой убыток?

Ivan98, обождите, сейчас бумагу скинут все желающие, и будет +12% дивдоха

Прибыль Россети Центр за 20 г может составить 2 млрд руб, а Россети ЦП заработает 7 млрд руб

генеральный директор Россети Центр (управляющая компания Россети Центр и Приволжье) Игорь Маковский:Мы ожидаем чистую прибыль (МСФО — ред.) Россети Центр в 2 млрд руб. за 2020 г.

В 2019 г. прибыль была 215 млн руб.

Мы наблюдаем тенденцию роста показателя EBITDA — на 1,5 млрд руб.

Чистая прибыль Россети Центр и Приволжье — 7 млрд руб., что почти на треть выше 2019 г.

Ожидаемые цифры выше показателей бизнес-планов компаний.

Из-за пандемии компании не получили около 6-7 млрд руб. выручки.

источник

Авто-репост. Читать в блоге >>>

редактор Боб, а как же так получается, если за 9 мес ЧП была 3,8 ярда; они такой большой убыток закладывают или СМИ вырвал из контекста как всегда и 2 ярда может за 4 квартал еще?

Друзья, может кто-нибудь объяснить почему большинство сайтов типа доход ру и инвестминт изменили див доходность в сторону уменьшения за 20 г (пишут порядка 5-6%) Хотя если смотреть на отчетность по итогам 9 мес разводненка на акцию больше 8 коп, делим на 2 (50% от МСФО), на число акций и получаем порядка 12% от текущей цены; в 4 кв планируется большой убыток?

Друзья, может кто-нибудь объяснить почему большинство сайтов типа доход ру и инвестминт изменили див доходность в сторону уменьшения за 20 г (пишут порядка 5-6%) Хотя если смотреть на отчетность по итогам 9 мес разводненка на акцию больше 8 коп, делим на 2 (50% от МСФО), на число акций и получаем порядка 12% от текущей цены; в 4 кв планируется большой убыток?

Друзья, с чем связан слив? какие-то изменения?

Ivan98, похоже на коррекцию, не более.

Россети Центр чистая прибыль по РСБУ в 21 г запланирована +27%

Россети Центр чистая прибыль по РСБУ в 21 г запланирована +27%

По итогам совета директоров Россети Центр

Ожидается рост чистой прибыли по РСБУ в 2021 г. по сравнению с прогнозируемым показателем 2020 г. на 27,1%, до 2,5 млрд руб.

Выручка может возрасти в 2021 году на 3,8%, до 98,3 млрд руб.

Себестоимость продаж может вырасти на 3,4%, до 89,2 млрд руб., а прибыль от продаж — на 13,1%, до 6,8 млрд руб. Показатель EBITDA — запланирован рост на 5,3%, до 18,4 млрд руб.

Объем услуг по передаче электроэнергии увеличится относительно ожидаемых показателей 2020 г. на 0,4% и составит 45 421 млн кВт ч.

Размер планируемой в 2021 г. относительной величины потерь электроэнергии ниже ожидаемого уровня 2020 г. — на 0,38 п. п., до 9,43%.

источник

Авто-репост. Читать в блоге >>>

Выручка за 9мес2020 составила 69.7 млрд руб (+1.5% к 68.7 млрд за 9мес2019)

Операционные расходы составили 64.5 млрд (+1.5% 63.6 млрд)

Существенно снижены отчисления на резервы до 77 млн (0.6 млрд), чистые финансовые расходы 1.5 млрд (2.6 млрд)

В результате чистая прибыль выросла до 3.7 млрд (1.9 млрд)

Дебиторская задолженность выросла до 14.3 млрд (13 млрд)

Долг вырос до 48.2 млрд (46.5 млрд)

EBITDA 15.7 млрд

Операционный денежный поток 10.7 млрд, капзатраты 9.8 млрд, привлечение долга 2.2 млрд, выплаченные дивиденды 0.8 млрд.

В результате денежные средства выросли на 2 млрд дл 3.5 млрд руб

Хорошие результаты. Долг остается высоким, но очевидно удается снизить расходы на долг (часть долга привязана к ключевой ставке), дебиторская задолженность умеренная в сравнении с соседней МРСК ЦП, физический отпуск снизился только на 2.5%.

Михаил П, второй приз ваш!

Очень сильный отчет после неважного второго квартала. Рентабельность бизнеса не снизилась, выручка больше, плюс в прошлом году был бумажный убыток 0,7 млрд, которого сейчас нет. Плюс нарисовали бумажные финансовые доходы 0,9 млрд, в результате рост операционной прибыли в районе 70%, чистой прибыли в 4 раза

За 3 квартала заработано 4 миллиарда, за год есть шансы увидеть прибыль в 5 миллиардов и рассчитывать на очень хорошую дивидендную доходность, в районе 3-3,5 копейки на акцию. Неудивительно, что бумага не стала падать, как МРСК ЦП, и сейчас бодро растет.

Александр Е, первый приз твой! Спасибо за комментарий Россети Центр планирует дивиденды за 20 г - топ менеджер

Россети Центр планирует дивиденды за 20 г - топ менеджер

Генеральный директор Россети Центр (управляющая компания Россети Центр и Приволжье) Игорь Маковский о дивидендах:Да, конечно. Будем выплачивать по итогам года. Все в соответствие с корпоративным решениями в этой части

Вопрос консолидации компаний Россети Центр и Россети Центр и Приволжье не обсуждается.

Ведется работа на уровне Россетей по определению модели будущего сетевого магистрального и распределительного комплекса, будущей модели

источник

», — crfpfk jy

Авто-репост. Читать в блоге >>> Прибыль Россети Центр за 20 г может составить 2 млрд руб, а Россети ЦП заработает 7 млрд руб

Прибыль Россети Центр за 20 г может составить 2 млрд руб, а Россети ЦП заработает 7 млрд руб

генеральный директор Россети Центр (управляющая компания Россети Центр и Приволжье) Игорь Маковский:Мы ожидаем чистую прибыль (МСФО — ред.) Россети Центр в 2 млрд руб. за 2020 г.

В 2019 г. прибыль была 215 млн руб.

Мы наблюдаем тенденцию роста показателя EBITDA — на 1,5 млрд руб.

Чистая прибыль Россети Центр и Приволжье — 7 млрд руб., что почти на треть выше 2019 г.

Ожидаемые цифры выше показателей бизнес-планов компаний.

Из-за пандемии компании не получили около 6-7 млрд руб. выручки.

источник

Авто-репост. Читать в блоге >>> Причина роста — идём вверх в рамках восходящего канала, после хорошей отчётности. Дополнительный драйвер — на фоне усиления локдаунов в Европе, инвесторы начинают больше интересоваться представителями защитного сектора: золотодобытчиков и энергетиками. А данная компания из всех дочек по показателям одна из самых привлекательных: Р/Е = 3,19

Причина роста — идём вверх в рамках восходящего канала, после хорошей отчётности. Дополнительный драйвер — на фоне усиления локдаунов в Европе, инвесторы начинают больше интересоваться представителями защитного сектора: золотодобытчиков и энергетиками. А данная компания из всех дочек по показателям одна из самых привлекательных: Р/Е = 3,19

А что там с январскими дивами? Будут?

Russia-n-Roul, вряд ли; в прошлом году промежуточные в конце ноября объявляли

Ivan98, да, похоже, не раньше июня www.dohod.ru/ik/analytics/dividend/mrkc

Russia-n-Roul, а кто покупает сейчас, немного напрягает, не инсайд ли?

Ivan98, я давно купил, и держу до див-ов, пусть ходит туда-сюда)

А что там с январскими дивами? Будут?

Russia-n-Roul, вряд ли; в прошлом году промежуточные в конце ноября объявляли

Ivan98, да, похоже, не раньше июня www.dohod.ru/ik/analytics/dividend/mrkc

Russia-n-Roul, а кто покупает сейчас, немного напрягает, не инсайд ли?

А что там с январскими дивами? Будут?

Russia-n-Roul, вряд ли; в прошлом году промежуточные в конце ноября объявляли

Ivan98, да, похоже, не раньше июня www.dohod.ru/ik/analytics/dividend/mrkc

Россети Центр - факторы роста и падения акций

- Компания стабильно платит дивиденды с 2010 года, а с 2020г. дивидендные выплаты ежегодно растут (14.03.2024)

- Чистый долг на 31.12.2023г. будет равняться примерно 35,0 млрд.руб., а коэффициент чистый долг/EBITDA снизится с текущих 1,4 до 1,2 к 2027 году (14.03.2024)

- Есть риск, что инвестиционная программа в 2024г. может вырасти, потому что три области, в которых работает компания, граничат с Украиной (Брянская, Курская и Белгородская), а последнее время происходят диверсии и нападения на территорию. (14.03.2024)

- 22 января 2024 года в Россети Центр утвержден Бизнес-план на 2024 год, где чистая прибыль снижается на -18,4% до 4,87 млрд.руб. (14.03.2024)

- По полезному отпуску электроэнергии прогнозируется стагнация, роста не планируется до 2027 года. (14.03.2024)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций