| Число акций ао | 48 707 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 56,3 млрд |

| Выручка | 243,7 млрд |

| EBITDA | 77,1 млрд |

| Прибыль | 25,6 млрд |

| Дивиденд ао | 0,14282 |

| P/E | 2,2 |

| P/S | 0,2 |

| P/BV | 0,2 |

| EV/EBITDA | 1,3 |

| Див.доход ао | 12,4% |

| Россети МР (МОЭСК) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети МР (МОЭСК) акции

-

Я сижу. Василия как то слушал и по 0.8 зашёл. Потом было 0.9 и все рухнуло. Надеюсь на Москву как один из немногих регионов с перспективой. Прибыль может пойти в любой момент и бумагу поднимут. По мультикам то вроде самый чип

Vanger, Василий Олейник?

Он МОЭСК рекомендовал?:))

Я сижу. Василия как то слушал и по 0.8 зашёл. Потом было 0.9 и все рухнуло. Надеюсь на Москву как один из немногих регионов с перспективой. Прибыль может пойти в любой момент и бумагу поднимут. По мультикам то вроде самый чип

Vanger, смотрю на текущую котировку — разве это рухнуло. Вот если бы процентов на 50 просела, тогда да.

Объемичики пошли.

Кто-нить сидит в бумаге?

17:26

Ответил на вопрос, я сижу в моэск вопрос про эту компанию?

Teacher, ааа:) на что надеетесь тут?

МОЭСК - планирует принять на баланс электросети всех дачных поселков Подмосковья к 2021 году

МОЭСК - планирует принять на баланс электросети всех дачных поселков Подмосковья к 2021 году

МОЭСК рассчитывает принять до 2021 года на свой баланс электросети всех желающих садоводств и коттеджных поселков Московской области.

генеральный директор ПАО МОЭСК Петр Синютин:«За два года мы готовы принять на баланс все СНТ Подмосковья, которые имеют с нами непосредственную технологическую связь (используют магистральные сети, трансформаторы МОЭСК — прим. ТАСС) и собственники которых изъявят желание передать их. Думаем, что подавляющее большинство дачных объединений к нам обратятся»

В МОЭСК ожидают, что в 2019 году поступит примерно 4-5 тыс. заявок от садовых товариществ на передачу сетей.

Общий объем консолидированного имущества составит 40 тыс. условных единиц (комплексный показатель объема электрохозяйства, который учитывает линии электропередач, трансформаторные подстанции).

На сегодня по прежним, с более высокими требованиями, процедурам компания взяла на баланс 1,1 тыс. СНТ и сходных форм объединений в Мособласти и Новой Москве.

читать дальше на смартлабе МОЭСК - в 2018 г снизила потери в электрических сетях компании до уровня 8,10%

МОЭСК - в 2018 г снизила потери в электрических сетях компании до уровня 8,10%

По итогам 2018 года ПАО «МОЭСК» (входит в ГК «Россети») снизила потери в электрических сетях компании на территории столичного региона до уровня 8,10% от отпуска электрической энергии в сеть.

По итогам 2017 года этот показатель составлял 8,24%.

Потери в электросетях Подмосковья в зоне обслуживания МОЭСК в 2018 году составили 8,90% от отпуска в сеть, а годом ранее данный показатель составлял 9,16% от отпущенной в сеть электроэнергии.

Потери по Москве составили в 2018 году 7,31% от отпуска в сеть против 7,33% годом ранее.

https://www.moesk.ru/press/company_news/item170275.php

читать дальше на смартлабе ожидает получить по итогам 2018 года чистую прибыль по РСБУ в размере 6,55 млрд руб…--непонятно это плюс или минус. вроде тут показатели выше 42,3 млрд

ожидает получить по итогам 2018 года чистую прибыль по РСБУ в размере 6,55 млрд руб…--непонятно это плюс или минус. вроде тут показатели выше 42,3 млрд

Прибыль 11,1 млрд

МОЭСК - ожидает прибыль в 2018 г. на уровне 6,6 млрд руб., EBITDA - 39,8 млрд руб

МОЭСК - ожидает прибыль в 2018 г. на уровне 6,6 млрд руб., EBITDA - 39,8 млрд руб

МОЭСК ожидает получить по итогам 2018 года чистую прибыль по РСБУ в размере 6,55 млрд руб…Показатель EBITDA ожидается на уровне 39,78 млрд руб.

В 2019 году прибыль прогнозируется на уровне 6,53 млрд руб., EBITDA — 40,33 млрд руб.

На 2020 год прогноз чистой прибыли — 7,25 млрд руб., EBITDA — 42,7 млрд руб.Финансирование инвестиционной программы может снизиться в 2019 году до 33,6 млрд руб. в сравнении с 35,7 млрд руб. в 2018 году, в 2020 году — 28,5 млрд руб., в 2021 году — до 23,7 млрд руб., в 2022 — до 25 млрд руб. (с учетом НДС).

http://www.interfax-russia.ru/Moscow/news.asp?id=991611

читать дальше на смартлабе МОЭСК - чистая прибыль по МСФО за 9 месяцев выросла почти в 1,5 раза - до 5 млрд руб

МОЭСК - чистая прибыль по МСФО за 9 месяцев выросла почти в 1,5 раза - до 5 млрд руб

Чистая прибыль МОЭСК по МСФО за девять месяцев 2018 года увеличилась почти в 1,5 раза по сравнению с аналогичным периодом прошлого года и составила 5 миллиардов рублей.Выручка компании составила 113,7 миллиарда рублей, увеличившись на 7% в годовом выражении.

Операционная прибыль составила 11,6 миллиарда рублей, показав рост на 17%.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={9A1B6746-5B82-4B51-905B-B9BC94B6171D}

читать дальше на смартлабе мне кажется, это не совсем тот мультипликатор, который показывает окупаемость бизнеса. В знаменатели однозначно должна стоять чистая прибыль по итогу года. Для меня загадка: почему забывают про долги компании, когда считают окупаемость бизнеса в годовых прибылях.

мне кажется, это не совсем тот мультипликатор, который показывает окупаемость бизнеса. В знаменатели однозначно должна стоять чистая прибыль по итогу года. Для меня загадка: почему забывают про долги компании, когда считают окупаемость бизнеса в годовых прибылях.

Возможно и я чего то не понимаю, но, мне кажется, EV/E более показательный в этом качестве. или не так? где я ошибаюсь?

спасибо за понимание!)

у МОЭСК EBITDA=40, а чистая прибыль всего 10((( Иван Чижиков,

Иван Чижиков,

EV/EBITDA, как раз и учитывает и в числителе (долги), и в знаменателе (прибыль до выплаты процентов по долгам).

Люди добрые, подскажите, пожалуйста, почему принято считать окупаемость бизнеса P/E как капитализация деленная на годовую прибыль? Хотя логичнее считать капитализация компании вместе с долговыми обязательствами компании делить на годовую прибыль, т.е. EV/E/

Показатель P/E порой является определяющим перед покупкой, но когда учитываешь долги компании, то окупаемость бизнеса отличается существенно!!!(((

К примеру, Моэск P/E= 3,5 т.е. за 3,5 года бизнес как бы окупается.

НО EV/E= 127/9.5= 13.3 т.е. 13 лет нужно работать, чтобы окупить бизнес с его долгами.

Правильно???

Иван Чижиков,

Разве мультипликатор EV/EBITDA не удовлетворяет Ваши запросы? Люди добрые, подскажите, пожалуйста, почему принято считать окупаемость бизнеса P/E как капитализация деленная на годовую прибыль? Хотя логичнее считать капитализация компании вместе с долговыми обязательствами компании делить на годовую прибыль, т.е. EV/E/

Люди добрые, подскажите, пожалуйста, почему принято считать окупаемость бизнеса P/E как капитализация деленная на годовую прибыль? Хотя логичнее считать капитализация компании вместе с долговыми обязательствами компании делить на годовую прибыль, т.е. EV/E/

Показатель P/E порой является определяющим перед покупкой, но когда учитываешь долги компании, то окупаемость бизнеса отличается существенно!!!(((

К примеру, Моэск P/E= 3,5 т.е. за 3,5 года бизнес как бы окупается.

НО EV/E= 127/9.5= 13.3 т.е. 13 лет нужно работать, чтобы окупить бизнес с его долгами.

Правильно??? Дивидендная доходность МОЭСК может составить около 10% - Велес Капитал

Дивидендная доходность МОЭСК может составить около 10% - Велес Капитал

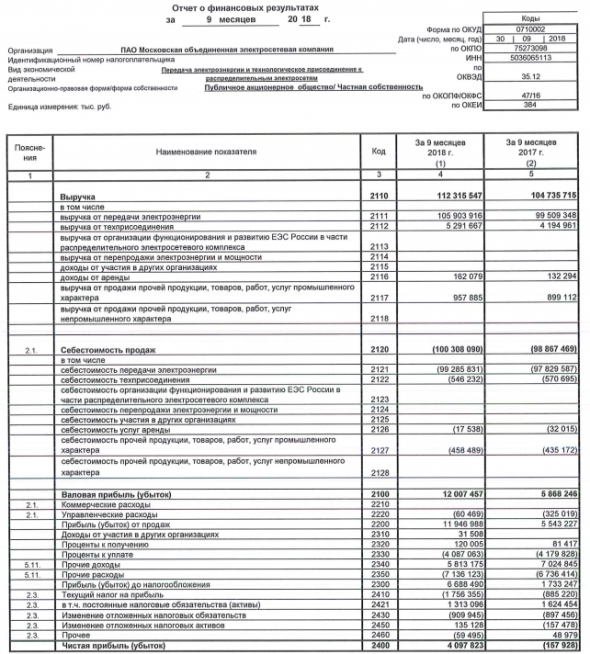

Чистая прибыль МОЭСК по РСБУ за 9 месяцев составила 4,1 млрд рублей против 158 млн убытка за аналогичный период 2017 года, следует из отчетности компании.

Результаты РСБУ отчетности МОЭСК можно в целом охарактеризовать как позитивные – компания показала рост выручки на 7,2% г/г, рост EBITDA на 26,8%, чистой прибыли на 4 млрд руб. Выручка и EBITDA выросли за счет роста дохода от передачи электроэнергии. При этом расходы увеличились лишь на 1,2%, что показывает, что менеджмент успешно контролирует объем расходов.

Адонин Алексей

После публикации отчетности, менеджмент провел конференц-звонок. Отметим, что ранее МОЭСК публиковала РСБУ отчетность за 3 квартал без устных комментариев руководства. Основной целью звонка было ознакомление инвестиционного сообщества с планом повышения рыночной капитализации компании.

Менеджмент оценил влияние следующих факторов на финансовые результаты компании: механизм регуляторных соглашений, отмена льготного техприсоединения, отмена социальной нормы потребления электроэнергии, введение оплаты неиспользуемых мощностей.

По оценке компании, в случае, если эти изменения будут закреплены на нормативном уровне, FCF увеличится примерно на 7 млрд руб. ежегодно в перспективе до 2022 г. С 2024 г., когда планируется поднять планку оплаты резервной мощности до 100%, FCF получит дополнительно еще 2-3 млрд руб.

Что касается дивидендов, руководство не предоставило свой прогноз на 2018 г., но обозначило в качестве цели на 2018 г уровень чистой прибыли в 6,5 млрд руб. По нашим оценкам, с учетом дивидендной политики, разработанной с учетом требований распоряжения 1094, дивидендная доходность МОЭСК может составить около 10%.

Касательно cделки с ОЭК, руководство заверило инвесторов, что допэмиссии для этого производиться не будет, а сделка будет заключена только в случае, если будет уверенность в том, что финансовые показатели МОЭСК после сделки будут лучше.

Подводя итог, мы считаем, что грядущие регуляторные изменения будут позитивны для всех компаний электросетевого сектора и действительно могут способствовать росту капитализации. При этом стоить отметить, что, по нашему мнению, инвесторы будут внимательно следить за дивидендной доходностью МОЭСК по итогам 2018 г и если компания сможет обеспечить ее на уровне не ниже 8%, то это будет первый позитивный шаг, который положительно отразится на капитализации и станет неплохим заделом на будущее.

ИК «Велес Капитал»

читать дальше на смартлабе МОЭСК - чистая прибыль по РСБУ за 9 месяцев составила 4,1 млрд руб. против убытка ранее

МОЭСК - чистая прибыль по РСБУ за 9 месяцев составила 4,1 млрд руб. против убытка ранееЧистая прибыль «Московской объединенной электросетевой компании» (МОЭСК) по российским стандартам бухгалтерского учета (РСБУ) в январе — сентябре 2018 г. составила 4,098 млрд руб. против убытка в размере 157,93 млн руб. за аналогичный период годом ранее.

Выручка МОЭСК за 9 месяцев 2018 г. выросла на 7%, до 112,316 млрд руб.

Выручка от передачи электроэнергии в отчетном периоде выросла на 6,4%, до 105,904 млрд руб., от техприсоединения — на 26%, до 5,292 млрд руб.

Валовая прибыль МОСЭК в январе — сентябре этого года выросла вдвое, составив 12 млрд руб.

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1471442

читать дальше на смартлабе

Ренёк пишет, что МОЭСК с учетом вектора прибыли, может дать годовую дивдоходность порядка 9,6-10,3%

Ренёк пишет, что МОЭСК с учетом вектора прибыли, может дать годовую дивдоходность порядка 9,6-10,3%

Это может поддержать цену акции Результаты МОЭСК за 1 полугодие нейтральные - АТОН

Результаты МОЭСК за 1 полугодие нейтральные - АТОН

МОЭСК: результаты за 1П18 по МСФО и телеконференция

Результаты. Выручка выросла на 8.6% г/г до 77.6 млрд руб., преимущественно за счет роста выручки от передачи электроэнергии (на фоне увеличения отпуска в сеть и повышения тарифа), а также роста доходов от технического присоединения. EBITDA осталась практически неизменной г/г на уровне 8.1 млрд руб. (оценки АТОНа), т.к. рост операционных расходов (+8.7% г/г до 73.4 млрд руб.) оказался в рамках темпов роста выручки. Чистая прибыль выросла всего на 2.6% г/г и составила 2.9 млрд руб. FCF составилминус 5.6 млрд руб. (против небольшого минуса в 1П17) за счет нормализации динамики дебиторской задолженности (рост на 1.5 млрд руб. в 1П18 против снижения на 2.6 млрд руб. годом ранее).

Телеконференция. Компания ожидает, что чистая прибыль по РСБУ увеличится в 2.5x г/г и составит 6.5-7 млрд руб. Изменений в программе капзатрат не ожидается.

Наше мнение. Это в целом НЕЙТРАЛЬНЫЕ результаты, на наш взгляд, поскольку динамика EBITDA и чистой прибыли почти не изменились г/г, а на телеконференции компания раскрыла мало новой информации. У нас нет официальной рекомендации по компании.

АТОН

читать дальше на смартлабе МОЭСК - в 2018 г ожидает роста чистой прибыли по РСБУ в 2,5 раза

МОЭСК - в 2018 г ожидает роста чистой прибыли по РСБУ в 2,5 раза

МОЭСК в 2018 году ожидает чистую прибыль по РСБУ в размере 6,5-7 миллиарда рублей, что превысит показатели по итогам 2017 года в порядка 2,5 раза.

Заместитель генерального директора по экономике и тарифам Дмитрий Колесников, в ходе телефонной конференции:

«Мы действительно ориентируемся, ожидаем, что по РСБУ чистая прибыль по МОЭСК ожидается в размере 6,5-7 миллиарда рублей по 2018 году»

Прайм

читать дальше на смартлабе

Россети МР (МОЭСК) - факторы роста и падения акций

- Рост электропотребления в г. Москва и Московской области в 2021 - 2022гг. (17.10.2023)

- Прогнозируют рост дивидендных выплат с 4,1 млрд.руб. за 2022г. до 7,5 млрд.руб. за 2027г. (17.10.2023)

- Чистая прибыль растет высокими темпами +120% за 2021г. и +29% за 2022г. (17.10.2023)

- Чистая прибыль за 2023г. будет рекордная - из-за рекордного роста тарифов на передачу в 2023г. для населения и прочим потребителям (17.10.2023)

- Электропотребление в г. Москва в 2023г. замедлилось и ожидается на уровне 2022г. (17.10.2023)

- Объем финансирования инвест.программы на 2023-2027г. - 242 млрд.руб. - это очень много (17.10.2023)

- Внеплановая индексация тарифов ФСК с мая 2023г. - это снизит прибыль МОЭСК (17.10.2023)

- 99% всего долга (53 млрд.руб.) необходимо погасить в течении 12 месяцев, а ставка ЦБ с августа 2023г. выросла до 12% (17.10.2023)

- Доходы в значительной степени зависят от решений по тарифам местных властей (17.10.2023)

Россети МР (МОЭСК) - описание компании

ОАО «Московская объединенная электросетевая компания» (МОЭСК, ИНН 5036065113) — крупнейшая Межрегиональная распределительная сетевая компания России, входит в тройку ведущих энергокомпаний страны. МОЭСК обслуживает 98% потребителей Москвы и 95% потребителей на территории Московской области. Основные виды деятельности — оказание услуг по транспортировке электроэнергии потребителям и техприсоединение к электрическим сетям.

В состав компании входит 608 высоковольтных питающих центров напряжением 35/110/220 кВ. Протяженность линий электропередачи 35-220 кВ составляет 15590 км, высоковольтных кабельных линий напряжением 35/110/220/500 кВ — 1408 км, распределительных электрических сетей — 125.5 тыс. км, более 29.7 тыс. распределительных и трансформаторных подстанций. Основными акционерами МОЭСК являются ОАО «Российские сети» (50.9%), ЗАО «Лидер» (17.6%), ОАО «Газпромбанк» (9.84%), ООО «УК „Агана“ (8.51%), ООО „УК “Перспектива Финанс» (6.23%) и ООО «ОЭК-Финанс» (5.05%).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций