| Число акций ао | 5 993 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 941,9 млрд |

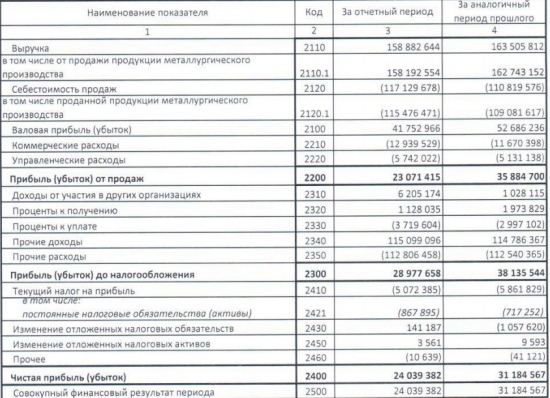

| Выручка | 933,4 млрд |

| EBITDA | – |

| Прибыль | 209,0 млрд |

| Дивиденд ао | 25,43 |

| P/E | 4,5 |

| P/S | 1,0 |

| P/BV | 1,1 |

| EV/EBITDA | – |

| Див.доход ао | 16,2% |

| НЛМК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НЛМК акции

-

Обзор на НЛМК от 9.11.2016вывод:

Обзор на НЛМК от 9.11.2016вывод:Операционная деятельность НЛМК в хорошем состоянии. Ожидается позитивная тенденция в отрасли. Но при всех преимуществах компания стоит дорого и есть намного более дешевая альтернатива. Вне позиции.

По мнению вице-президента НЛМК по продажам И. Гущина, в российской сталелитейной отрасли не исключена консолидация. Это связано, во многом, с растущим экспортом из Китая.

По мнению вице-президента НЛМК по продажам И. Гущина, в российской сталелитейной отрасли не исключена консолидация. Это связано, во многом, с растущим экспортом из Китая.Сегодня Китай вывозит примерно в два-три раза больше стали, чем потребляется в России в моменте — это значительные объемы. Это приводит не только к высокой волатильности цен на глобальном рынке стали, но и к целой волне протекционистских мер по всему миру. То есть в принципе ситуация достаточно напряженная и достаточно рискованная. Поэтому, безусловно, это создает возможности, благоприятность для тех или иных альянсов. Но о конкретных прецедентах я сказать не могу

(РИА Новости) Аналитики «Атона». Мы считаем результаты ПОЗИТИВНЫМИ, поскольку EBITDA оказалась на 9% выше консенсус-прогноза, и был зафиксирован впечатляющий рост показателей по сравнению с предыдущим кварталом. Консенсус-прогноз по EBITDA на 2016 год составляет 1 844 млн долл., что предполагает, что текущий показатель составляет 77% в годовом прогнозе, и в 4К16П EBITDA должна составить 421 млн долл. — в связи с этим мы полагаем, что прогноз занижен на 100 млн долл. и должен быть повышен. НЛМК не интегрирована в уголь, и на финансовых показателях за 2017 год негативно скажется ралли в ценах на коксующийся уголь. Мы сохраняем нашу рекомендацию ДЕРЖАТЬ по акциям компании.

Аналитики «Атона». Мы считаем результаты ПОЗИТИВНЫМИ, поскольку EBITDA оказалась на 9% выше консенсус-прогноза, и был зафиксирован впечатляющий рост показателей по сравнению с предыдущим кварталом. Консенсус-прогноз по EBITDA на 2016 год составляет 1 844 млн долл., что предполагает, что текущий показатель составляет 77% в годовом прогнозе, и в 4К16П EBITDA должна составить 421 млн долл. — в связи с этим мы полагаем, что прогноз занижен на 100 млн долл. и должен быть повышен. НЛМК не интегрирована в уголь, и на финансовых показателях за 2017 год негативно скажется ралли в ценах на коксующийся уголь. Мы сохраняем нашу рекомендацию ДЕРЖАТЬ по акциям компании. Аналитики Промсвязьбанка

Аналитики ПромсвязьбанкаРезультаты НЛМК по выручке, чистой прибыли и EBITDA оказались лучше ожиданий рынка. Отчетность компании можно назвать сильной особенно по показателю EBITDA margin, значение которой (30%) оказалось максимальным за 6 лет. Правда, НЛМК не удалось вернуть себе лидерство по марже, у Северстали рентабельность по итогам 3 кв. была выше и составила 36,8%.

В целом такие результаты были обеспечены хорошим ростом объемов реализации вкупе с растущими ценами на прокат. При этом рост издержек, связанный с подъемом котировок коксующегося угля, пока не отразился на показателях, эффект от них будет в 4 кв., но издержки уже начинают расти из-за укрепления рубля. НЛМК за 3 кв. выплатит дивиденды в 350 млн долл. или 75% от FCF, что выше обозначенной дивидендной политики (диапазон между 50% от EBITDA и FCF).

НЛМК может направить на дивиденды за 3 квартал 2016 года $350 млн.

НЛМК может направить на дивиденды за 3 квартал 2016 года $350 млн.Учитывая результаты нашей деятельности и высокий уровеньликвидности, менеджмент компании будет рекомендовать совету директоров установить дивиденды за третий квартал на уровне 350 млндолларов, что составляет примерно 75% от свободного денежного потока компании и соответствует дивидендной доходности 9,5-10% годовых для дивидендов за девять месяцев

Совет директоров запланирован на 17 ноября. Если будет принято положительное решение, то дивидендная доходность составит 3,8% – это рекордный уровень для компании.

(Финанз) (Ведомости)

Презентация НЛМК сегодняшняя:

Презентация НЛМК сегодняшняя:

http://nlmk.com/upload/iblock/cb0/presentation_3q_2016_ifrs_results.pdf

Максимальная маржа за 6 лет у НЛМК

НЛМК — совет директоров рассмотрит дивиденды за 3 кв 17 ноября

НЛМК — совет директоров рассмотрит дивиденды за 3 кв 17 ноябряДивиденды за 3 кв. будут рекомендованы на заседании Совета директоров 17 ноября 2016 г

пресс-релиз

НЛМК — чистая прибыль выросла в 2 раза кв/кв, EBITDA +32% г/г за 3 квартал МСФО

Ключевые результаты за 3 кв. 2016 г.- Продажи: +7% кв/кв (+2% г/г) до 4,2 млн т,

- Выручка: +19% кв/кв и +10% г/г, до $2 225 млн

- Показатель EBITDA: +32% г/г, +46% кв/кв до $673 млн

- Рентабельность EBITDA выросла до 30% (+5 п.п. кв/кв и +5 п.п. г/г)

- Чистая прибыль: выросла в 2 раза кв/кв до $385 млн (-6% г/г)

- Инвестиции: -35% кв/кв и -29% г/г до $104 млн

- Свободный денежный поток: увеличился до $474 млн (рост в 3 раза кв/кв и +28% г/г)

Ключевые результаты за 9 мес. 2016 г.

- Продажи: +2% г/г до 12,3 млн т

- Выручка: -11% г/г и составила $5 671 млн

- Показатель EBITDA: -13% г/г и составил $1 423 млн

- Рентабельность EBITDA: составила 25% (-1 п.п. г/г)

- Инвестиции: -14% г/г до $384 млн)

- Свободный денежный поток: +2% г/г и составил $906 млн

Прогноз на 4 кв. 2016 г.

- В 4 квартале на финансовые результаты окажет влияние сезонное ослабление спроса. Тем не менее, мы ожидаем рост рентабельности относительно уровня соответствующего квартала прошлого года.

Пресс-релиз

Аналитики ФГ БКС

Аналитики ФГ БКСНЛМК: прогноз 3К16 по МСФО – сильные результаты за счет лага, в фокусе – перспективы. Мы ожидаем, что результаты НЛМК подтвердят наш краткосрочный позитивный взгляд на бумаги компании. В то же время в центре внимания окажутся прогнозы менеджмента.

Аналитики «Атона».

НЛМК опубликовала сильные операционные результаты, которые должны поддержать финансовые результаты НЛМК за 3К, на наш взгляд. Доля показателя EBITDA НЛМК за 1П16 (750 млн долл.) в годовом консенсус-прогнозе (1,8 млрд долл.) составляет всего 41%, поскольку рынок ожидает роста финансовых показателей во 2П16. Тем не менее рынок, скорее всего, проигнорирует эти результаты, т.к. стальная отрасль в настоящий момент существует в новой парадигме высоких цен на коксующийся уголь, которые в 3К выросли более чем в два раза.Аналитики «Промсвязьбанка».

НЛМК единственный из «большой тройки» российских металлургов отразил рост продаж, хотя сократил объемы производства. Основной прирост пришелся на сортовой прокат, т.е. НЛМК Калуга на фоне сезонного оживления в строительстве, а также готовности металлотрейдеров покупать из-за неопределенности с ценами на арматуру. Комбинат перестал публиковать средние цены реализации, поэтому оценить какое влияние окажут операционные показатели на финансовые результаты сложно. Мы считаем, что выручка компании может показать рост в пределах 7-15%. Показатели EBITDA и маржи по нему так же должны улучшиться.

Конечно, на фоне таких ДД, дивиденды НЛМК за 2 квартал 2016 года смотрятся скромно, но зато платят их ежеквартально, как квартальную премию.

НЛМК МОЖЕТ ВЫПЛАТИТЬ ЗА II КВАРТАЛ 1,08 РУБ. НА АКЦИЮ

(из Обзора Ларисы Морозовой) Райфайзен по НЛМК:

Райфайзен по НЛМК:В 3 кв. компания ожидает улучшения результатов иностранных активов, а также в целом финансовых результатов группы. Кроме того, к концу года прогнозируется постепенное снижение долговой нагрузки. Отметим, что уровень цен на г/к прокат относительно пика 2 кв. (477,5 долл./т) сейчас снизился на 30% до 367,5 долл./т. Мы также ожидаем дальнейшую коррекцию цен, поскольку перепроизводство в Китае и потенциал экспорта из этой страны пока остаются высокими. НЛМК полагает, что сокращение экспорта из Китая возможно в связи со снижением цен с пиковых значений во 2 кв., что, на наш взгляд, спорно.

Промсвязь комментит отчет НЛМК:

Промсвязь комментит отчет НЛМК:Несмотря на хороший рост финансовых показателей компании, они оказались хуже ожиданий рынка. Основная причина улучшения связана с ростом цен на стальной прокат, который наблюдался во 2 квартале. Средние котировки на сталь прибавили от 25% до 50% в зависимости от сортамента. Надо отметить, что комбинат отразил опережающие темпы роста EBITDA по сравнению с выручкой при том, что издержки на тонну сляба увеличились на 21% до 193 $/т. Такую динамику определили хорошие результаты в горнорудном сегменте, на зарубежных активах и производстве в Калуге.

Комментарий Атона по отчету НЛМК:

Комментарий Атона по отчету НЛМК:Результаты отстали от консенсус-прогноза по показателю EBITDA на 7%. Показатель EBITDA за 1П16 составляет лишь 42% от годового прогноза, и мы ожидаем, что рынок снизит свои ожидания, поскольку НЛМК будет трудно увеличить квартальную EBITDA до 520 млн долл. (+14% к уровню 2К). Результаты оказались слабее, чем ожидалось, но рынок, скорее всего, проигнорирует их, признавая выгодное положение НЛМК в конъюнктуре роста протекционизма в мире. НЛМК торгуется с коэффициентом 5,2x EV/EBITDA 2016П (конс.), на уровне средних значений российских производителей стали.

НЛМК МСФО 2 квартал:

НЛМК МСФО 2 квартал:

- Выручка: +19% кв/кв и -13% г/г до $1 869 млн за счет роста цен на сталь

- EBITDA: +59% кв/кв до $460 млн (-4% г/г)

- Рентабельность EBITDA: выросла 25% (+7 п.п. кв/кв и +3 п.п. г/г)

- Чистая прибыль: +225% кв/кв и +15% г/г до $185 млн

- Свободный денежный поток: -43% кв/кв и -7% г/г и составил $158 млн

- Продажи: +2% г/г до 8,1 млн т

- Выручка: -21% г/г и составила $3 446 млн в связи со снижением цен на сталь

- EBITDA: -33% г/г и составил $750 млн

- Рентабельность EBITDA: снизилась до 22% (-4 п.п. г/г)

- Чистый долг: +6% к концу 2015 г. и составил $1,16 млрд

- Соотношение «Чистый долг/EBITDA»: 0,7х

- Чистая прибыль: снижение в 2 раза до $242 млн ($482 млн 1 кв 2015)

(Пресс-релиз)

Промсвязь, камент к операционке НЛМК:

Промсвязь, камент к операционке НЛМК:НЛМК показала хороший рост производства, но сократила продажи. Для сравнения, уже отчитавшиеся за 2 кв. ММК и "Северсталь" показали увеличение как выпуска металлопродукции, так и его реализации. Снижение продаж НЛМК связано с ростом внутригрупповых поставок. В частности, слябов на европейские активы (увеличение на 64%). Возможно, таким образом, комбинат пытался снизить негативные последствия от введения экспортных пошлин со стороны ЕС. Отметим, что продажи в Европе компании показали хороший рост (+12%).

Атон, комментарий к опер рез-там НЛМК

Атон, комментарий к опер рез-там НЛМКСмешанные результаты НЛМК, на наш взгляд. Снижение общих консолидированных продаж нас удивляет, учитывая общую благоприятную конъюнктуру на рынке стали в отчетном квартале и более высокую рентабельность основных активов «НЛМК». В долгосрочной перспективе «НЛМК» может выиграть от антидемпинговых мер, введенных США и ЕС в отношении стального проката из России. Тем не менее, мы считаем, что другие производители могут изменить ассортимент продукции и начать поставлять полуфабрикаты, т.е. слябы, в ЕС, чтобы минимизировать возможные убытки, что может негативно сказаться на «НЛМК».

Увеличение НЛМК поставок продукции с высокой добавленной стоимостью во 2 квартале стало позитивным сюрпризом для рынка

Увеличение НЛМК поставок продукции с высокой добавленной стоимостью во 2 квартале стало позитивным сюрпризом для рынка

Аналитики Альфа-Банка:Мы подтверждаем свой позитивный взгляд на акции компании. По нашим оценкам, компания торгуется по коэффициенту EV/EBITDA 2016 на уровне 4,4x, доходность СДП составляет 13%, коэффициент дивидендных выплат по итогам года — 10%.

ссылка

НЛМК - факторы роста и падения акций

- НЛМК может показать наибольшую дивидендную доходность в долгосрочной перспективе (17.10.2023)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Компания не раскрывает отчётность (17.10.2023)

- Запрет ЕС на импорт стальных полуфабрикатов (17.10.2023)

НЛМК - описание компании

НЛМКНоволипецкий металлургический комбинат (ИНН 4823006703) входит в тройку крупнейших предприятий чёрной металлургии РФ. Он производит более 9 млн т стали в год и стальной прокат различных марок и назначений. Ключевые производственные активы группы НЛМК расположены в России, ЕС и США. Численность сотрудников — 60 тыс. Компания производит широкий спектр различной металлопродукции.

Основным владельцем НЛМК является Fletcher Holdings Ltd. (85.91% акций), бенефициаром которой является председатель совета директоров Владимир Лисин. Компаниям, бенефициарами которых являются менеджеры НЛМК, принадлежит 2.8% акций. Акции в свободном обращении, в том числе на российских фондовых биржах и в виде глобальных депозитарных акций на Лондонской фондовой бирже (LSE), составляют 11.29%.

Уставный капитал предприятия равен 5993227240 руб., он оплачен таким же количеством акций номиналом 1 руб.

1 ГДР НЛМК = 10 акций

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций