O'KEY Group ожидает в 2018 году умеренного сокращения чистой розничной выручки ввиду растущего конкурентного давления, негативной макроэкономической динамики, проведения Чемпионата мира по футболу и менее благоприятных, чем годом ранее, погодных условий в ключевых регионах присутствия компании. В то же время, компания ожидает, что рентабельность по итогам 2018 года покажет увеличение сопоставимое с динамикой 1 полугодия 2018 года, сообщила компания.

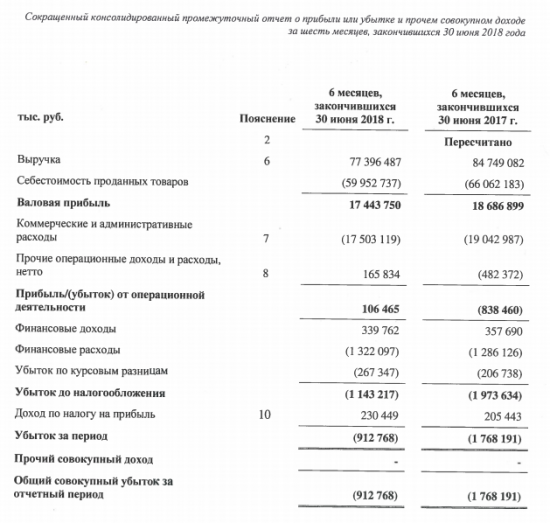

Результаты О'Кей за 1п18 по МСФО оказались довольно слабыми. Выручка снизилась на 8,5% г/г, что произошло в основном вследствие продажи супермаркетового бизнеса (выручка, без учета данного эффекта снизилась на 1,4% г/г). Улучшение валовой рентабельности было нивелировано ростом коммерческих, общих и административных расходов, в результате чего рентабельность EBITDA не изменилась по сравнению с 1п17, оставшись на уровне 4,4%.

Компания отразила чистый убыток в размере 541 млн руб. против 1,5 млрд руб. год назад. Прибыль от продажи супермаркетов (7 млрд руб.) была частично направлена на уменьшение долговой нагрузки. Чистый долг снизился на 2,6 млрд руб. г/г, до 32 млрд руб.; соотношение чистый долг/LTM EBITDA составило 3,5x. Новый прогноз менеджмента на весь 2018 г. предполагает снижение выручки гипермаркетов в пределах нескольких процентов и рост в пределах 50% – в сегменте дискаунтеров. Рассчитанная нами прогнозная цена акций О'Кей через 12 месяцев (2,15 долл.) предполагает ожидаемую общую доходность на уровне 14%, в связи с чем мы подтверждаем рекомендацию Держать.

читать дальше на смартлабе

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций