Дивиденды Полюса могут составить около 300 руб./акц. за 4кв24 г. (ДД ~2%) и около 1100 руб./акц. за 2025 г. (ДД ~7,5%) — АО ИК АКБФСовет ди...

Редактор Боб, замечательно, а за 2023-ий что-нибудь будет выплачено?)

| Число акций ао | 134 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 1 991,8 млрд |

| Выручка | 469,6 млрд |

| EBITDA | 336,4 млрд |

| Прибыль | 151,4 млрд |

| Дивиденд ао | 1301,75 |

| P/E | 13,2 |

| P/S | 4,2 |

| P/BV | -29,4 |

| EV/EBITDA | 7,8 |

| Див.доход ао | 8,7% |

| Полюс Календарь Акционеров | |

| 03/02 ВОСА по дроблению акций | |

| Прошедшие события Добавить событие | |

Дивиденды Полюса могут составить около 300 руб./акц. за 4кв24 г. (ДД ~2%) и около 1100 руб./акц. за 2025 г. (ДД ~7,5%) — АО ИК АКБФСовет ди...

Акции золотодобытчика всего за месяц закрыли дивидендный гэп и вместе с этим даже вплотную приблизились к максимумам предыдущего года.

Какие же есть дальнейшие варианты развития событий?

📈 За счет грядущего сплита и принудительного закрытия шортов котировки вполне могут сходить ещё выше;

📉 Но присутствует риск и локальной коррекции в связи с образовавшейся перегретости и стоящем на месте золоте.

Так что сейчас будет разумно зафиксировать часть позиции или хотя бы подтянуть стопы, хоть в моем плане первый вариант и является приоритетным!

💼 А также напоминаю, что мы уже сформировали ЛУЧШИЙ ПОРТФЕЛЬ НА 2025 ГОД, который имеет отличное соотношение риска к потенциальной доходности.

Перечень акций из данного портфеля мы уже опубликовали в нашем tg, так что скорее переходи и смотри 👉 t.me/+tUWrRnSctOczNjky

Дробление акций также положительно скажется на их привлекательности для инвесторов. Однако, по нашим оценкам, в текущих условиях это может негативно отразиться на оценке компании из-за увеличения доступности акций для краткосрочных спекулятивных инвестиций.

Решение о дроблении принято на фоне ожиданий ценовой консолидации на рынке золота во втором полугодии 2024 года. Ожидается, что средняя внутренняя волатильность акций после дробления может вырасти.

Оценка дисконтирования акций «Полюса» составляет 15%, с потенциалом пересмотра после решения о дроблении. Ожидаемые дивиденды компании составят около 300 руб./акцию в 2024 году и 1100 руб./акцию в 2025 году. Рекомендация остается «покупать»

В декабре российские золотодобывающие компании опубликовали важные новости, которые считаем важным прокомментировать. Мы поговорим о двух компаниях, «Полюсе» и ЮГК. Эта статья будет посвящена компании «Полюс».

«Полюс» представил обновленные параметры проектов роста

Сухой Лог

Ключевым проектом роста компании является Сухой Лог — одно из крупнейших неосвоенных месторождений золота в мире. Предварительная оценка капитальных затрат на проект составляет $6 млрд (может изменяться в зависимости от стоимости материалов, оборудования, курса USD/RUB и т.д.). Для финансирования проекта «Полюс» рассматривает ряд опций с различным соотношением собственных и заемных средств.

Запуск первой линии золотоизвлекательной фабрики (ЗИФ) на Сухом Логе планируется в 2028 г., второй — в 2029 г. Проект подразумевает среднегодовое производство золота на уровне 2,3-2,8 млн унц. Среднее содержание золота в переработанной руде будет выше среднего по компании и составит 2,3-2,8 г/т в течение первых 10 лет (против 2,26 г/т по итогам 2023 г.). Проект также получит льготы по налогу на прибыль и НДПИ.

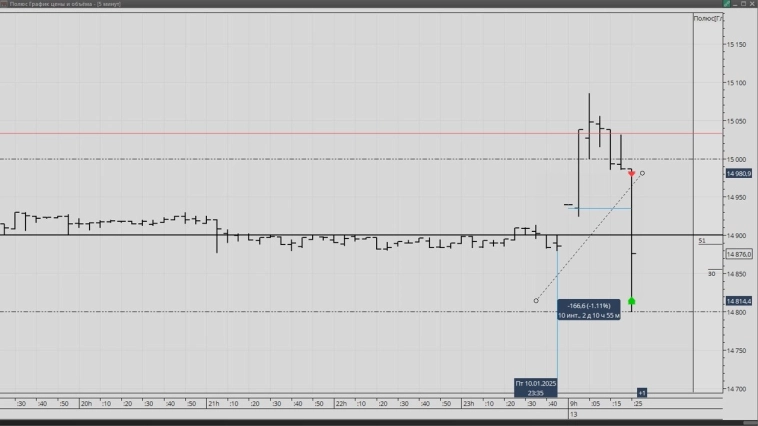

Точка входа ( СЛП )

Риск | Прибыль ( 1к 3 )

Красная линия на графике показывает где поставил стоп !

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

#сделки_из_ТГ

Точка входа ( отбой )

Риск | Прибыль ( 1к 4 )

Единственный инструмент на сегодня, который был СИЛЬНЕЕ РЫНКА

Красная линия на графике показывает где поставил стоп !

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

#сделки_из_ТГ

Это мой ежедневный самоанализ моих сделок… что упустил, что торговал, на что обращал внимание и какие выводы сделал.

В четверг начали торговать профучастники, которые решили сразу с открытия рынка фиксировать сформировавшуюся прибыль последних двух недель. Таким образом все возможные сценарии с покупкой акцией отменил – был слом формаций.

Кроме этого, на рынок оказывали давление новые санкции со стороны администрации Байдена, которые должны объявить до 20 января. Все ждут более жёстких санкций напоследок от уходящей администрации.

Сработало много стопов: в Мечеле, в НОВАТЭКе и Аэрофлоте – в последних двух уже был хороший профит. На этом фоне закрыл лонг в акциях НЛМК, который удерживал с прошлого года с 136,3 руб. и зафиксировал 50% в акциях Полюса по 14550 руб. – оставил часть, так как акции сильнее рынка на фоне роста цен на золото.

Упущенная возможность – не перевернулся в шорт в «префах» Мечела. Можно было заработать на падении котировок на 8% с момента срабатывания стоп-лосса. Также, смотрел на пробой локального восходящего тренда по индексу МосБириж – это был более ранний сигнал на закрытие длинных позиций и открытие коротких. В том числе, по фьючерсам на индекс МосБиржи.

Максим Лесных, c этим сухим логом бегают как дураки с флагом третий год) как же забавно за этим наблюдать), и каждый год новая партия идиото...

Полюс золото и Сухой Лог. Часть 1.

Авто-репост. Читать в блоге >>>

Красноярское подразделение «Полюса» расширит свою сырьевую базу за счёт месторождения Кварцевая Гора. Компания стала единственным участником сегодняшнего аукциона Центрсибнедр и получила лицензию на участок за 271,5 млн рублей, следует из данных ГИС «Торги».

Новое месторождение расположено в пределах действующей лицензии «Полюса» (Благодатное и Олимпиадинская площадь в Северо-Енисейском районе края). Контур участка исключён из этой территории. Кроме того, к лицензионному участку Кварцевая Гора относится часть россыпного месторождения, которое отрабатывает ООО «Прииск Дражный» ЮГК.

Для месторождения учтены забалансовые запасы 24,1 т золота со средним содержанием в руде 0,6 г/т.Прогнозные ресурсы составляют 27 т золота. Запасы предстоит переоценить, отмечается в аукционной документации. Участок передаётся в пользование на 25 лет.

dprom.online/metalls/polyus-poluchil-uchastok-v-krasnoyarskom-krae/

Доброго вечера. Подскажите пожалуйста, дивиденды уже многим пришли? Спасибо

Вчера Совет Директоров Полюса одобрил сплит акций в пропорции 1:10. Это значит, что акционерный капитал останется неизменным, но при этом акции уменьшатся в стоимости в 10 раз, одновременно в 10 раз увеличится количество акций. Инвесторы, владеющие бумагами Полюса на момент сплита, получат дополнительные акции так, чтобы общая стоимость их пакета не уменьшилась.

Сейчас акции Полюса – одни из самых дорогих (по номинальной стоимости) на Мосбирже – около 13780 рублей. Если бы сплит проводился прямо сейчас, то они бы упали в стоимости до 1378 рублей.

Меньшая стоимость акций обычно способствует увеличению их оборачиваемости – следовательно, растёт ликвидность. Увеличение ликвидности как раз и называется основной причиной сплита.

Ранее сплит по той же причине проводила Транснефть – и действительно, после сплита акции Трансухи попали в портфели многих частных инвесторов, а ликвидность выросла примерно в 10 раз.

В целом повышение ликвидности всегда благо: так цена инструмента становится более рыночной, ей становится сложнее манипулировать. В случае с Полюсом – бумаги станут доступны более широкому кругу инвесторов, и акции золотодобытчика станет проще «вписать» в небольшие портфели.

Инвестиции и корпоративное управление компаний

Павел оставил прекрасный комментарий(см.фото к посту), на который мне захотелось более развернуто ответить. Давайте вспомним основные компании, которые поступали не совсем красиво по отношению к миноритарным акционерам👇

✅ЮГК, про который писал Павел. Согласен про г-на Струкова и его прошлые заслуги, выдача займов и т.д. Но при этом акции компании привлекательные с точки зрения будущих результатов (цена золота + проекты по увеличению добычи)

✅Полюс — самая низкая себестоимость производства в мире, удвоение операционных показателей на горизонте 4-6 лет и т.д. Но вспоминаем «мутный байбэк»… и что, теперь не инвестировать в компанию?

✅Норникель (Потанин) — дивы миноритарным акционерам не платит, но себе через Быстринский ГОК выводит. Напомню, что теперь Потанин основой акционер 🏦-Банка… и что, теперь не инвестировать в один из самых быстроразвивающихся банков в России?

💡Здесь также можно вспомнить НКНХ и КОС (мажоритарий Сибур), Магнит, ВТБ, ЛСР, Позитив и т.д. То есть компаний, которые были замечены не совсем дружелюбными действиями к обычным акционерам, очень много на нашем рынке. А если мы еще приплюсуем и государственные компании*, то и выбирать будет практически не из чего.

Как можно озолотиться на инвестициях? Один из способов — акции золотодобытчиков, и бесспорным лидером тут является Полюс. Есть ещё ЮГК, Селигдар и другие акции, золотые облигации, фонды на золото и даже физическое золото. Ну а сегодня смотрим, что по дивидендам у самой крупной золотодобывающей компании России.

Уже смотрели: Мосбиржа, Novabev, Норникель, Магнит, Новатэк, Северсталь, Лукойл, Газпром нефть, НЛМК, Роснефть, Газпром, Сбер, Интер РАО и Татнефть.

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Полюс — российская золотодобывающая компания. Одна из крупнейших в мире и крупнейшая в России по объёму добычи золота.

Основным владельцем Полюса на 2022 год был сын Сулеймана Керимова Саид (76,34 % акций). В мае 2022 Саид Керимов передал 100% долю Wandle Holdings Limited (которой на тот момент принадлежало 46,35 % акций Полюса) Фонду поддержки исламских организаций. Ахмет Паланкоев владеет ещё 29,99%. Остальные у топ-менеджмента и в свободном обращении.

Котировки золота уже несколько раз в 2024 году переписали исторический максимум. На момент написания статьи цена за грамм находится на отметке 8 180 руб. (+45% г/г). На этом фоне растет интерес к золотодобытчикам – Полюс, ЮГК, Селигдар. Первых двух мы разбираем регулярно, сегодня очередь дошла и до Селигдара.

Недавно компания отчиталась о результатах за 9 месяцев 2024 года. Выручка выросла на 16% до 43 млрд рублей, а вот прибыль установила антирекорд – чистый убыток 10,1 млрд против 8,9 млрд убытка годом ранее. Как так? Лучшая конъюнктура для компании за десятилетия и рекордный убыток!?

Фишка компании – это займы в золоте. Их доля у Селигдара 56 млрд (70% от общей доли) под 5-7% годовых. Это значит, что рост золота на 10% и ослабление рубля на 10% приводят к отрицательной переоценке на сумму 11,2 млрд и 3,3 млрд процентов за год. Валютные обязательства также приводят к отрицательной переоценке при девальвации рубля.

Инструмент, который должен хеджировать риски, на волне роста золота стал для Селигдара кошмаром. Президент ПАО «Селигдар» Александр Хрущ на осенней конференции Smart-Lab’а сообщил, что при стоимости грамма золота в 8000 руб. показатель Долг/EBITDA составит 3,1х. Грамм уже стоит дороже и в 2025 растущий тренд, вероятно, сохранится.